Last updated on Februar 14, 2026

Hier eine umfangreiche Beschreibung wesentlicher Aspekte zur Finanzgestaltung für den Ruhestand.

Inhalt

- Unser Geldsystem

- Vermögensaufbau-Phase

- Ruhestands-Phase

- Finanzgestaltung, Gesamtportfolio

- Ausgaben-Budget

- Renditeerwartung oder Vermögenssicherung?

- Anlagehorizont

- Vermögen weitergeben oder verzehren?

- Risiken

- Langlebigkeits-Risiko

- Mortalitäts-Risiko

- Krankheit, Pflegebedürftigkeit

- Marktvolatilität

- Inflation

- Renditereihenfolgerisiko (Sequence-of-Returns-Risk)

- Zinsänderungs-Risiko, Wechselkurs-Risiko, Ausfall-Risiko

- Fiskalische und rechtliche Änderungen

- Künstliche Intelligenz

- Notfälle

- Trennung, Ehe-Scheidung

- Welt/System-Crash

- Risikotoleranz

- Grundhaltungen/Glaubenssätze

- Arbeitsplatzsicherheit

- Absehbare hohe Ausgaben

- Know-How, eigene Fähigkeiten, Interesse für Finanzielles

- Einfachheit der Umsetzung

The Position of Fuck-You 😊

You get up two-and-half million dollars, any asshole in the world knows what to do. You get a house with a 25-year roof, an indestructible economy shitbox car and you put the rest into the system at 3 to 5 percent and you pay your taxes. That’s your base. Get me? That’s your fortress of fucking solitude. That puts you, for the rest of your life, at a level of ‘Fuck You.’”

Unser Geldsystem

Zum Grundverständnis, wie unser Geldsystem funktioniert, finde ich den Videokurs von Maurice Hoefgen hilfreich Geldsystem, Wirtschaftspolitik und ökonomische Zusammenhänge verständlich erklärt! – auch wenn man seine Sichten als Vertreter der Modern Monetary Theory (MMT) nicht teilen sollte. Sein YouTube Kanal Geld für die Welt und die Artikel auf seiner Website Geld für die Welt liefern viele Grundlagen und interessante Sichten zur aktuellen Politik.

Vermögensaufbau-Phase

Generell kommt der größte Teil des Vermögenszuwachses eines Privatanlegers in der Vermögensaufbauphase aus der erfolgreichen Bildung und Nutzung der eigenen Fähigkeiten (Humankapital) zur Generierung von Arbeitseinkommen und/oder aus unternehmerischer Tätigkeit – nicht aus nebenberuflichem Investieren. Reich wird man durch Konzentration (vieles auf eine Karte setzen, hohes Risiko eingehen). Vermögend wird/bleibt man durch Diversifikation.

Die eigenen Fähigkeiten (Humankapital) sind wesentlicher Aspekt bei der Vermögensbildung.

– Humankapital: Investiere in dich selbst!

– Für eine Überrendite im Leben

– Die eigene Arbeitskraft schützen und verteidigen

– Lohnarbeit: Klumpenrisiko und versiegende Quelle

Altersarmut? Ihr Geburtsjahr entscheidet

Ruhestands-Phase

In dieser Artikelserie geht es um die Lebensphase Ruhestand. Es geht nicht um den Vermögensaufbau. Der Schwerpunkt der Finanzgestaltung für den Ruhestand liegt auf Vermögenssicherung und Vermögensnutzung, in einem Spektrum zwischen (dynastischem) Weitergeben von Vermögen bis zum möglichst vollständigen Verzehr – damit am Ende des Lebens nicht zu viel Vermögen ungenutzt übrigbleibt (mit Null Euro sterben). Letzteres hat den nicht zu verkennenden psychologischen Aspekt einer Haltungsumstellung von langen Jahren des Sparens auf Entnehmen oder Verzehren.

Wer in der Vermögensaufbauphase noch nicht an der Börse war, wird vor/im Ruhestand kein Vermögen mehr mit Aktien aufbauen können – es fehlt an Zeit und ganz wesentlich an Erfahrung mit der Volatilität des Marktes.

- Der Finanzwesir beschreibt das schön in Kann Leser P. die Rentenlücke schließen? und Als Rentner noch ETFs kaufen? Alles hat seine Zeit im Leben und wer zwei Jahre vor der Rente die Börse für sich entdeckt, sieht nur noch die Rücklichter des Renditezugs.“ Andererseits: Zur Diversifikation des Gesamtvermögens mit Aktien für mehr Sicherheit ist es aber nie zu spät.

- Und hier zwei Posts von Achim Weiss im Finanztip Forum, welche die Grenzen des Investierens im Alter konkret beschreiben

Anfänger, 57 J., Tagesgeld halbieren oder lassen – Geldanlage – Finanztip Forum

Anfänger, 57 J., Tagesgeld halbieren oder lassen – Geldanlage – Finanztip Forum

Sich im Alter bei Bedarf auf zusätzliche Einkünfte aus Arbeit zu verlassen, halte ich für risikoreich (Krankheit, nachlassende Fähigkeiten, nachlassendes Interesse). Solche Einkünfte können aber natürlich ein schönes Zubrot sein und die Beschäftigung kann einfach nur Spaß machen oder fit halten (recreational employment).

Zeit spielt beim Vermögensaufbau eine immense Rolle. Aber auch im Ruhestand kann man noch viele Jahre vor sich haben und es kann sinnvoll sein, den Aktienanteil sogar zu erhöhen (Rising Equity Glidepath). Also Vorsicht mit der generellen „100 minus Alter“ Regel – es kommt vielmehr ganz auf individuelle Aspekte an wie Ausgabenbudget, zu vererbender Anteil, Anlagehorizont, Steuern, Risikotoleranz, vorhandenes Kapital, verbleibendes Spar- und Investitionspotential, siehe 2. Anlagestrategien für den Ruhestand.

Erfolgreich Investieren an der Börse für Rendite funktioniert nur langfristig mit einem Anlagehorizont von 15+J. Das setzt der Finanzgestaltung für den Ruhestand Grenzen: Der gesamte Anlagehorizont kann zwar durchaus 30+J betragen, aber je nach Ausgabenbudget und Renten muss man Entnehmen, z.B. alle 5J die Ausgaben für 5J, siehe 3. (Entnahme) Szenarien den Ruhestand.

Die historischen Renditen des MSCI World zeigen, dass 15 J der Anlagezeitraum war, mit dem man bei einer Einmalanlage nominell (also vor Inflation) keinen Verlust gemacht hat, selbst wenn man alles zum schlechtesten Zeitpunkt hätte verkaufen müssen. Bei 8-10 Jahren standen die Chancen dafür auch recht gut, aber es gab einzelne Jahre, in denen das nicht hingehauen hat.

Finanztip: In Zukunft weniger Rendite bei ETFs: Reicht Dein Sparplan noch?

Das Lebenszyklus-Modell kann zur Veranschaulichung von Vermögen, Einkommen und Konsum über die unterschiedlichen Lebensphasen hilfreich sein.

Finanzwesir: Die Macht im Schatten. Alles was schiefgehen kann, wird auch schiefgehen.

Finanzgestaltung, Gesamtportfolio

Ziel einer guten Finanzgestaltung sollte es nicht sein, so viel Geld wie möglich für unbekannte und unvorhersehbare Ausgaben zu einem späteren Zeitpunkt zu horten, sondern sein Geld während des gesamten Lebens klug zu verwenden, siehe Was macht uns glücklich? Arbeiten, um Geld zu sparen, dass am Lebensende nicht genutzt wurde, bedeutet Geld mit Lebenszeit zu erkaufen. Es geht nicht ums „alles auf den Kopf hauen“, sondern darum, sein Vermögen sinnvoll und bewusst im Leben zu nutzen. Für mich reichte es, ein gutes deutsches Durchschnittseinkommen zu erzielen. In vielen Reiseländern ist dieses wegen in vielen (nicht allen) Bereichen geringerer Kosten noch viel wertvoller, siehe Länder-Vergleiche.

Häufig wird bei der Ruhestandsplanung von der Vorsorgelücke (aus sicherheitsorientierter Renten-Sicht) gesprochen oder von „… dann sind da noch die Renten“ (aus risikoorientierter Sicht) statt beides gleichberechtigt nebeneinander zu betrachten. Ich betrachte Renten und Investments ganzheitlich in einem Gesamtportfolio:

- % Lebenslange Renten

GRV, bAV, pAV - % Investment-Portfolio

- % Risikoarmer Teil

Tagesgeld (Festgeld), Geldmarktfonds, Anleihen - % Risikobehafteter Teil

Aktien, Immobilien, Rohstoffe - % Mythischer Teil

Gold

- % Risikoarmer Teil

Bei prozentualen Betrachtungen wird häufig der beträchtliche Wert von (lebenslangen) Renten vernachlässigt, vgl. Renten-Barwert.

Beispiel: Der risikobehaftete Anteil (z.B. Aktien) von 60% eines 60/40 aufgeteilten Investitionsportfolios von 1 Mio. € sinkt durch die Einbeziehung des Barwerts von 330 T€ einer monatlichen GRV-Rente von 2 T€ auf 45 %. Das Gesamtportfolio hat damit eine 45/55 Aufteilung.

Aspekte zur Gestaltung des Gesamtportfolios

„…Wenn man aus einem Depot, das schon lange läuft, langsam entnimmt, verkauft man eigentlich jede Tranche mit hohen Gewinnen. Auch mit hoher Aktienquote und auch in der Krise.“

Wesentliche Aspekte zur Gestaltung des Gesamtportfolios sind:

- Welches Ausgaben-Budget plant man?

Für Grundbedürfnisse, gewünscht, erhofft. - Will man Rendite aus Investments.

oder ist Vermögenssicherung ausreichend? - Welchen Anlagehorizont plant man?

- Will man einen Teil seines Vermögens weitergeben?

oder möglichst alles verzehren? - Risiken

- Eigene Risikotoleranz und Risikotragfähigkeit

- Eigene Glaubenssätze/Grundhaltungen

Zum Leben und zu Finanzen. - Arbeitsplatzsicherheit

- Absehbare hohe Ausgaben

- Know-How, eigene Fähigkeiten,

Interesse für Finanzielles - Einfachheit der Umsetzung

Bis ins hohe Alter.

Finanzwesir Überblick:

– Was Anleger wissen sollten. Geldanlage-Basiswissen für Do-it-yourself-Anleger.

Es geht, man muss nur wissen wie. Und es ist gar nicht so kompliziert, wie alle immer sagen.

– Wird mein Geld zum Leben reichen?

Schöner Podcast mit Thomas Mayer [seine politischen Einordnungen teile ich nicht]

Ausgaben-Budget

Ein Überblick über seine persönlichen (geplanten) Ausgaben ist für jede Finanzplanung essenziell. Siehe Ausgaben budgetieren – Heimat (Excel). Die Ausgaben lassen sich klassifizieren in must, need, want:

- Ausgaben für Grundbedürfnisse

(Essen, Wohnen inkl. Nebenkosten, Krankenversicherung [auch auf Reisen], Kleidung, Kommunikation (Tel, Internet), Transport, Freizeit, Bildung)

Siehe auch Harz 4 Regelsatz. - gewünschte Ausgaben

Für das schöne Leben. - erhoffte Ausgaben

z.B. zum Weitergeben an andere (Nachkommen, Organisationen).

Dieses Budget kann sich mit zunehmendem Alter oder sich ändernden Lebensumständen verändern. Manche gehen davon aus, im hohen Alter geringere Ausgaben zu haben. Das kann so sein, muss aber nicht für jeden so sein. Siehe Finanzen? Erklärt! Finanzielle Unabhängigkeit – die Lifestyle-Inflation wird oft unterschätzt

Renditeerwartung oder Vermögenssicherung?

Was ist das wesentliche persönliche Anlageziel im Ruhestand? Wird eine Rendite aus dem Investmentportfolio gewünscht, oder hat man bereits ausreichend sicheres Einkommen aus lebenslangen, risikoarmen Anlagen oder sonstigem Vermögen „Genug ist genug“ und es geht nur mehr darum, sein Vermögen risikoarm durch Diversifikation zu sichern und zu nutzen?

Anlagehorizont

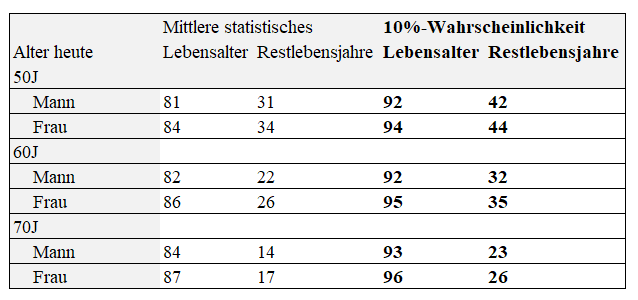

Die Basis für den Anlagehorizont ist die Restlebenserwartung im aktuellen Alter. Die eigene Restlebenserwartung hängt von vielen Faktoren ab, u.a. Gene, Geschlecht, Schicksal (in welches Land und soziales Umfeld man hineingeboren wurde), Gesundheitszustand, Lebensumstände, Zufall (schon morgen kann durch einen Unfall alles ganz anders sein). Hier ein Rechner zur Restlebenserwartung Wie alt werde ich? Zur Sicherheit sollte man nicht von der mittleren statistischen Restlebenserwartung ausgehen, diese erreicht man mit 50% Wahrscheinlichkeit, sondern wenigstens von der mit 10% Wahrscheinlichkeit. Beispiel: Mittlere statistische Restlebensdauer eines 60-jährigen Mannes: 22J (Lebensalter 82), mit 10% Wahrscheinlichkeit: 32J (Lebensalter 92).

Wie werde ich 100?„Täglich eine Handvoll Nüsse“

Aber, wie lange bleibt man typischerweise gesund?

How Long Will I Live? – Life Expectancy Calculator (blueprintincome.com)

Vermögen weitergeben oder verzehren?

Folgende Punkte sind für Alte oft (bewusst oder unbewusst) extrem bedeutungsvoll.

- Kontrolle behalten.

- Das eigene Vermächtnis finden und In Erinnerung bleiben.

- Etwas weitergeben.

Was Jüngeren (Nachkommen) offensichtlich sinnvoll und dringend erscheint, ist für Alte oft völlig unwichtig. Das führt zu typischen Kommunikationsproblemen und Konflikten, wie trotz großer Einschränkungen weiter Auto fahren oder nicht aus dem zu großen Haus in komfortables, praktisches, betreutes Wohnen zu ziehen. Das Buch How to Say It to Seniors: Closing the Communication Gap with Our Elders (*) beschreibt diese Sichtweisen (wenn auch etwas episch) und gibt praktische Tipps für die Kommunikation.

Wer etwas vererben möchte, sollte ausrechnen, wie viel er sich leisten kann und erwägen, es mit warmen Händen zu tun, nicht zuletzt aus steuerlichen Gründen.

Risiken

Der Mensch unterschätzt das Risiko aus kleinen Wahrscheinlichkeiten leicht. Risiko ist aber die Kombination von Eintrittswahrscheinlichkeit und Schwere der Auswirkung(!). Oder man kalkuliert ein (bewusst oder unbewusst), zur Not dem persönlichen Umfeld oder der Allgemeinheit auf der Tasche zu liegen oder in nicht so sozialstaatlichen Ländern wie D in der Gosse zu landen oder zu sterben

Die wesentlichen Risiken bei der Finanzplanung sind:

- Langlebigkeits-Risiko

- Mortalitäts-Risiko

- Krankheit, Pflegebedürftigkeit

- Marktvolatilität

- Inflation

- Renditereihenfolgerisiko (Sequence-of-Returns-Risk)

- Zinsänderungs-Risiko, Wechselkurs-Risiko, Ausfall-Risiko

- Fiskalische und rechtliche Änderungen

- Künstliche Intelligenz

- Notfälle

- Trennung, Ehe-Scheidung

- Welt-Politik

- Welt/System-Crash

Die menschliche Risikowahrnehmung ist sehr subjektiv (empfundene Bedrohlichkeit, Nutzenabwägungen etc.) und leicht durch Neuigkeit eines Risikos, Medien-Hype etc. beeinflussbar, siehe Wahrnehmung und Bewertung von Risiken.

Die Resilienz des globalen Aktienmarktes – Gerd Kommer

Vielleicht sieht man Risiko am besten so: Risiko ist die Gefahr, dass nicht so viel Geld zur Verfügung steht, wie gebraucht wird.

Das Schöne an diesem Risikobegriff ist, dass er kurz- und langfristig funktioniert. Wenn ich Geld in 6 Monaten benötige und durch Kursverluste zu wenig habe, dann ist das ebenso gut abgedeckt wie das Risiko durch renditearme Anlage und Inflation in 30 Jahren zu wenig Entnahme fürs Alter zu haben. Auch der vollständige vorzeitige Kapitalverzehr durch zu hohe Entnahme ist damit abgedeckt.

Langlebigkeits-Risiko

Man überlebt den geplanten Anlagehorizont des Investmentportfolios und dessen Ertrag fehlt nun.

Will man sein Langlebigkeitsrisiko ohne Renten absichern sollte man auch die Konsequenzen einer längeren Restlebensdauer als der geplanten (z.B. 30J bei einem 65-jährigen Mann) bedenken. Das erfordert entweder ein höheres Vermögen oder geringere Ausgaben. Sonst kalkuliert man wohl ein (bewusst oder unbewusst) zur Not dem persönlichen Umfeld oder der Allgemeinheit auf der Tasche zu liegen oder in nicht so sozialstaatlichen Ländern wie Deutschland in der Gosse zu landen. Siehe 3. (Entnahme) Szenarien zur Anlagestrategie für den Ruhestand.

Mortalitäts-Risiko

Man stirbt vor dem Ende des geplanten Anlagehorizonts und es bleibt ungeplant Vermögen zurück. Hierzu sollte man sich die mögliche Vererbbarkeit seiner Anlagetypen (insbes. Renten vs. Auszahlpläne) ansehen und generell testamentarisch festlegen was mit dem Restvermögen geschehen soll, damit es den eigenen Vorstellungen entsprechen eingesetzt wird. Siehe Vorsorge für Notfälle.

Krankheits-Risiko (Krankheit, Demenz, Unfall)

Das Krankheitskosten-Risiko gehört zu den existenzgefährdenden Risiken. Die Kosten für Krankheiten sollten in einer Krankenversicherung mit anderen Beitragszahlern gepoolt werden – außer vielleicht bei wirklich Reichen. In Deutschland besteht Krankenversicherungspflicht und wo die deutsche KV nicht gilt ist eine Auslands(Reise)KV unverzichtbar. Wer glaubt mit monatlichen Rücklagen in Höhe typischer KV-Beiträge selbst vorsorgen zu können, verkennt die Leistungen von KVs durch Verteilen hoher Risiken auf viele. Meines Erachtens bräuchte man für rein eigene Vorsorge mehr als ein paar Millionen € Gesamtvermögen. Siehe Lange Auslandsaufenthalte 4. Krankenversicherung.

Kostenmäßig kann es einen großen Unterschied machen, wie man in Deutschland krankenversichert ist: Privat krankenversichert (PKV), pflichtversichert in der GKV oder freiwillig versichert in der GKV, siehe PKV, GKV, KVdR, freiwillig in GKV

Bei eingetretenem SRR hat die gesetzliche Krankenversicherung den Vorteil, dass ihre Beiträge einkommensabhängig sind. Bei der privaten Krankenversicherung dagegen fallen auch bei eingebrochenen Einnahmen die gleichen KV-Beiträge an.

Eigenanteile (Selbstbehalt, Zuzahlungen, Kosten von extra Leistungen) sollte man bedenken, mit der Erwartung weiterer unerwarteter Kosten sollte man sich aber auch nicht verrückt machen – in solchen Fällen kommt sowieso die ganze Planung durcheinander, siehe Vorsorge für Notfälle.

Man sollte eine Patientenverfügung und eine Vorsorgevollmacht verfasst haben, siehe Vorsorge für Notfälle.

Das Risiko pflegebedürftig zu werden ist höher als ich dachte. Statistisches Bundesamt: Bei 70- bis 74-Jährigen ca. 8%, bei ab 90-Jährigen76 %. Aber man sollte auch nicht davon ausgesehen, sicher pflegebedürftig zu werden. Die gesetzliche Pflegeversicherung zahlt nur einen Teil der tatsächlichen Pflegekosten, die eigene Zuzahlung kann leicht 2.000€/Mon betragen, dabei beträgt das Schonvermögen nur 5.000€. Ab 100T€ Bruttoeinkommen haben Kinder eine Zuschusspflicht zu den Pflegekosten der Eltern. Zuletzt zahlt das Sozialamt – dieses kann übrigens Schenkungen innerhalb der letzten 10J zurückfordern.

Marktvolatilität

Zur Marktvolatilität kennen wir nur die Vergangenheit und keiner kann die Zukunft sicher vorhersagen. Hierzu muss man ein der eigenen Risikotoleranz entsprechendes Verhältnis zwischen risikoarmen und risikobehafteten Anteilen im Gesamtportfolio finden. Z.B.: muss man bei einer 50/50-Aufteilung im Falle eines Einbruchs des Aktienanteils um 50% einen Verlust von 25% des Gesamtportfolios hinnehmen. Hat man seine Grundbedürfnisse über lebenslang sichere (inflationsindexierte) Einkünfte wie Renten abgedeckt, kann man im Investmentportfolio ein höheres Risiko eingehen, als wenn man auch seine Grundbedürfnisse über Investitionen abdecken muss, siehe 3. (Entnahme) Szenarien zur Anlagestrategie für den Ruhestand.

Schwankungen der Rendite haben eine wesentliche Auswirkung auf die Endrendite. Die Betrachtung der arithmetischen Rendite über die Jahre kann hier zu Fehleinschätzungen führen. Siehe Finanzwesir zum Volatility Drag.

In der Entnahmephase ist etwas Markttiming nicht völlig vermeidbar. Mindestens bei der Entscheidung zum Start der Entnahmephase und im Falle von Entnahmestrategien mit einem n-Jahre Intervall evtl. bei den Entnahmeterminen, siehe 4. Finanzierungs-Szenarien für den Ruhestand.

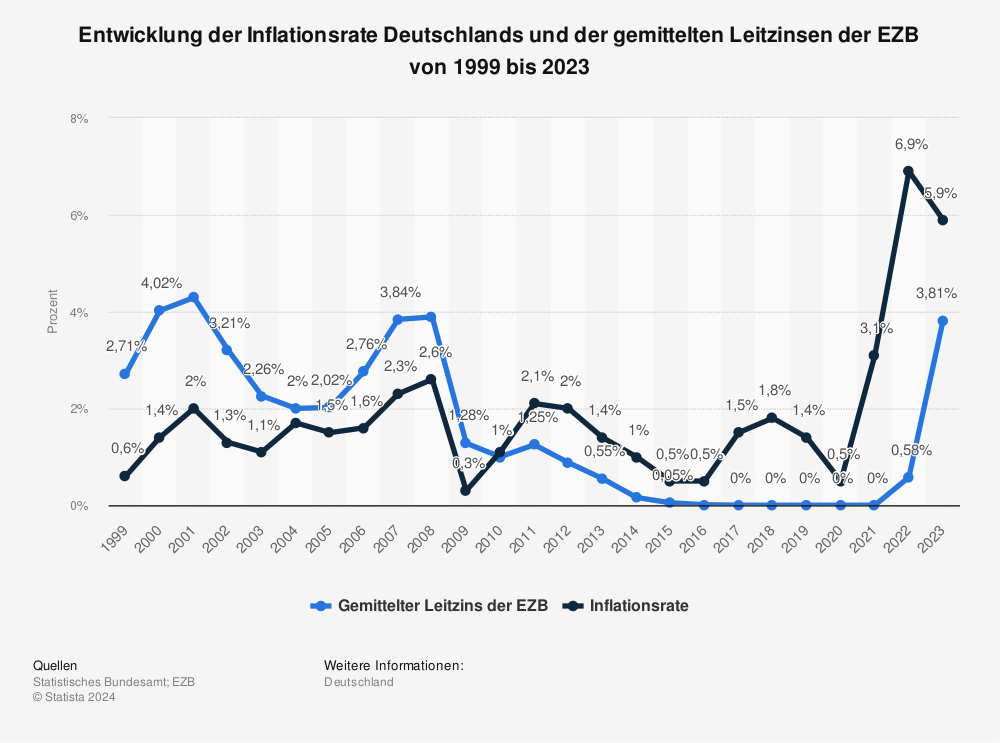

Inflation

Die langfristige Auswirkung auch moderater Inflation sollte man nicht unterschätzen. Das aktuelle Inflationsziel der EZB als Puffer gegen Deflation ist 2% symmetrisch und nicht mehr nur „close but below 2%“. Die normale (geplante) Inflation sollte man nicht mit einer unkontrollierten Hyperinflation mit extrem hoher Inflationsrate verwirren.

In diesem Podcast mit Wade Pfaud und Bill Bengen wird die u.a. die Wichtigkeit der Inflation im Verhältnis zur Volatilität diskutiert: Episode 195: The 4% Rule and Beyond: Retirement Strategies with Bill Bengen – Retire With Style

Der Aktienmarkt erholt sich typischerweise nach einem Absturz in einigen Jahren, aber Preissteigerungen von hoher Inflation bleiben erhalten.

Video Playlist von Kommer: Inflation aus der Sicht eines Privatanlegers.

Finanztip „Aktien, Gold, Rohstoffe, oder Immobilien gegen Inflation?“

Video von Finanzfluss, u.a. mit erwartete vs. unerwartete Inflation:

Inflationsschutz durch Aktien/ETFs – Wie lang muss die Anlagedauer sein?

Finanzwesir Juli 2022: Inflation als Vermögensverdampfer

Finanzfluss Nov 2023: Wahrheit und Wirklichkeit: Stimmt die Inflationsrate?

Um ein Gefühl für das Inflationsrisiko zu bekommen: Bei 3% Inflationsrate halbiert sich die Kaufkraft in 24J. Bei Planungen kann man die Inflation zur Vereinfachung weglassen, wenn man ausnahmslos mit inflationsbereinigten Zahlen rechnet, vgl. Kommer, Souverän investieren vor und im Ruhestand(*) „4.2. Berechnen ohne Berücksichtigung von Unsicherheiten“. Weil es um das Erhalten der individuellen Kaufkraft geht, hier der Rechner für die persönliche Inflationsrate des statistischen Bundesamtes. Siehe auch:

Deutsche Fondsanlage-Kunden suchen vor allem sichere Anlagen und Inflationsschutz

Die gesetzliche Deutsche Rentenversicherung (GRV) funktioniert nach dem Umlageverfahren. Sie bietet einen gewissen Inflationsschutz, indem sie an die Wirtschaftsleistung gekoppelt ist – die Rente wächst mit den Bruttolöhnen/Gehältern der Einzahler. Diese Koppelung wird aber begrenzt durch den Nachhaltigkeitsfaktor (ist aktuell ausgesetzt) – verschiebt sich das Verhältnis zwischen Rentnern und Beitragszahlern in Richtung der Rentner (Vergleich Vorjahr mit dem Vorvorjahr) führt dies dazu, dass die Rentenanpassung geringer als das Lohnwachstum ausfällt. Direkte Rentenminderungen sind ausgeschlossen. Bei groben Planungen mit GRV-Renten kann man die Inflation ignorieren wenn man gleichzeitig Rentenerhöhungen ignoriert, weil sich beides in etwa ausgleicht.

Für eine Rente mit Niveau

Rente in der Krise? Keine Spur!

Rechengrößen der Sozialversicherung und sonstige Werte

Bei bAV und pAV kann man sogenannte dynamische Renten wählen – wie weit das wirklich etwas gegen Inflation schützt, kann ich nicht beurteilen [kann dazu jemand was erläutern?].

Immobilien, Aktien, Gold und andere Edelmetalle, Rohstoffe und Sammlerobjekte bieten einen( gewissen) Inflationsschutz. Bankeinlagen, Anleihen und kapitalbildende Lebensversicherungen bieten keinen Inflationsschutz. Es gibt inflationsindexierte Anleihen-ETFs (TIPS). Deren Inflationsschutz bekommt man aber natürlich nicht kostenlos. Siehe Inflationsindexierte Anleihen – wie gut schützen sie vor Inflation? – Gerd Kommer

Will man wenigstens die Kaufkraft seiner Anlagen erhalten, dann sollte der Aktienanteil mind. 30% sein, bei z.B. 2% individueller Inflationsrate und -0,5% Negativzinsen auf Tagesgeld (0,3 x 7% Aktienrendite bei 0% Anleihenrendite = 2,1%).

Daumenregel: Nach 72/Inflationsrate Jahren ist das Geld nur noch 50% wert.

Bsp: Bei 2% Inflation hat Geld nach 36 Jahren nur noch 50% Kaufkraft.

Übrigens sind die Entnahmen der 4% Regel inflationsangepasst. Bei manchen Rechnern kann man das konfigurieren, Rechner FourPercentRule.com.

William P. Bengen, Erfinder der 4% Regel hat im Juli 2025 ein neues Buch veröffentlicht: A Richer Retirement: Supercharging the 4% Rule to Spend More and Enjoy More (*).

Renditereihenfolgerisiko (Sequence-of-Returns-Risk)

Sehr wichtig für (Bald)-Ruheständler ist das Sequence-of-Returns-Risk (SRR), weil bei einem Depot, aus dem laufend nur entnommen wird, die Reihenfolge von periodischen Renditen eine große Auswirkung auf Wertentwicklung hat. Hier muss man statt der Durchschnittsrendite beachten, zu welchem Zeitpunkt schlechtere Renditen als der Durchschnitt auftreten. Treten diese früh in der Entnahmephase auf, dann kann das die möglichen Entnahmen stark reduzieren. So hatte ein Depot auf den MSCI World ab 1995 bei 8% Entnahmerate beim historischen Verlauf nach 15J noch einen Wert von 234T€. Bei günstigerer Verteilung derselben Jahresrenditen (also bessere Renditen früher) hätte es einen Wert von sogar 270T€ (trotz der relativ hohen Entnahmerate). Aber bei ungünstiger Verteilung (also schlechtere Renditen früher) wäre es nach 9J bereits völlig aufgebraucht. Wenn das jetzt etwas schwer verständlich ist, siehe Das Sequence-of-Returns-Risiko – Entnahmestrategien, Sequence of Return Risk – die ersten 5 Jahre sind entscheidend, Das Sequence-of-Returns-Risiko – Entnahmestrategien.

Aus einem vom Sequence-of-Returns-Risk gerissenen Loch wieder herauszukommen ist übrigens komplexer, als ich zuerst dachte, weil man u.a. nicht bloß die fehlende Rendite durch Rücklagen oder Verzicht ausgleichen muss, sondern auch die entgangene Entwicklung des Portfolios (evtl. durch Nachschießen), siehe ungefähr hier Myth #2: Flexibility has to last only as long as the downturn bei Early Retirement Now: The Safe Withdrawal Rate Series – A Guide for First-Time Readers.

Das Sequence-of-Returns-Risk hat sich nicht erledigt, sobald man die ersten ca. 10J seiner Entnahmephase rum hat. Früh in einem Entnahmezeitraum schlechte Renditen wirken sich weiterhin negativer aus als spätere. Durch den sich verkürzenden Entnahmezeitraum werden aber die Folgen immer kleiner. Damit bleibt das SRR auch 10J nach dem Ruhestandseintritt beim vorzeitigen Ruhestand (FIRE) mit einem Entnahmezeitraum von vielleicht 60J kritischer als bei einem „normalen“ Ruhestand mit vielleicht 30J. Siehe When Can We Stop Worrying about Sequence Risk?

Bei eingetretenem SRR hat die gesetzliche Krankenversicherung den Vorteil, dass ihre Beiträge einkommensabhängig sind. Bei der privaten Krankenversicherung dagegen fallen auch bei eingebrochenen Einnahmen die gleichen KV-Beiträge an.

Zinsänderungs-Risiko, Wechselkurs-Risiko, Ausfall-Risiko

Die wesentlichen Risikoquellen von Anleihen sind Fremdwährungsrisiko, Ausfallrisiko und Zinsänderungsrisiko (Laufzeitenrisiko). Das Zinsänderungsrisiko von Anleihen ist das Risiko, welches sich aus dem inversen Zusammenhang von Zinsänderungen und dem Kurs von Anleihen ergibt: Steigen die Marktzinsen, fallen die Kurse von Anleihen, vgl. Kommer: Das Zinsänderungsrisiko bei Anleihen, Finanzwesir: Welchen Anleihen-ETF soll ich wählen?.

Der globale Investor Teil (1) – Kursrisiken während der Ansparphase – Finanzen? Erklärt! (finanzen-erklaert.de)

„Das Wechselkursrisiko ist aus Investorensicht während der Ansparphase eher positiv als negativ zu bewerten, denn es bietet einen Schutz vor bestimmten Inflationsrisiken.“

Das Ausfallrisiko kann man minimieren, indem man sich auf Anleihen höchster Bonität beschränkt.

Mit Anleihen in der Heimatwährung hat man kein Wechselkursrisiko (Währungsrisiko).

Für Privatanleger besteht bei einem global diversifizierten Aktienportfolio kein relevantes Wechselkursrisiko (Fremdwährungsrisiko), für welches sich eine Absicherung (Hedging) lohnen würde: Mit Anleihen in der Heimatwährung hat man kein Wechselkursrisiko.

Auf lange Sicht, typischerweise über 10 Jahre oder mehr, tendieren die Aktienmarktrenditen dazu, die Währungsschwankungen zu dominieren. Aber kurzfristig hat z.B. ein niedriger Dollarkurs einen negativen Effekt auf die Kaufkraft, weil man weniger Euro für seine Anteile bekommt.

Kommer: Währungsabsicherung: Wann sinnvoll, wann nicht?

Finanzfluss: Währungsrisiken bei ETFs

Finanzwesir: Wie wichtig ist die Währungsabsicherung bei einem weltweit anlegenden Indexfonds?

Als ich zuerst von Anleihen mit negativen Zinsen hörte, wunderte ich mich, warum jemand sowas kaufen würde. Gute Anleihen habe ein geringeres Risiko als Bankguthaben. Bei Bankguthaben muss man zur Sicherheit Anlagesummen >100T€ auf mehrere Banken verteilen, um unter der Grenze der Einlagensicherung zu bleiben. Auch Bankguthaben haben ein Ausfallrisiko, selbst wenn sie unterhalb der Einlagensicherungsgrenze liegen: Das unterschätzte Risiko von Bankguthaben. Die Einlagensicherung kann in bestimmten Fällen, wie zum Beispiel beim Kauf eines Hauses, auf bis zu 500.000 Euro für einen Zeitraum von bis zu 6 Monaten erweitert werden. Dies bietet den Bankkunden zusätzlichen Schutz und Sicherheit bei großen finanziellen Transaktionen. Es ist jedoch wichtig zu beachten, dass die genauen Bedingungen und Anforderungen von der jeweiligen Bank und den geltenden Gesetzen und Vorschriften abhängen können. Es wird daher empfohlen, sich vorab gründlich zu informieren und gegebenenfalls professionelle Beratung in Anspruch zu nehmen.

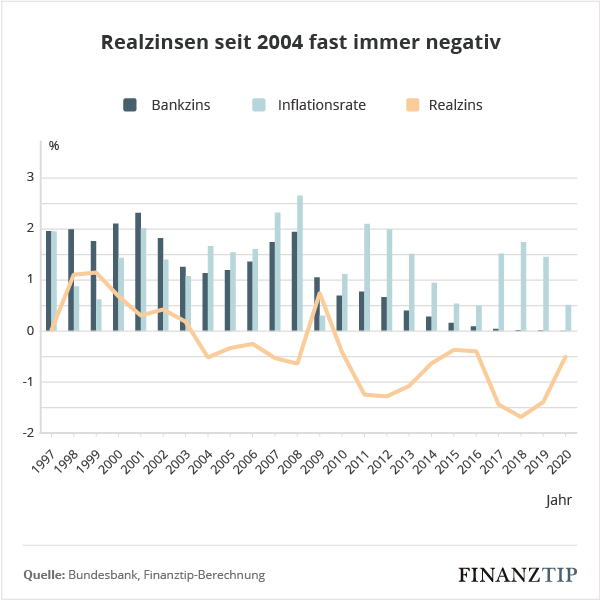

Wo wir gerade von Zinsen reden. Die Zinsen auf Bankeinlagen waren auch in der Vergangenheit nicht wirklich attraktiv, wenn man die Nettozinsen betrachtet, also Bruttozinsen abzüglich Inflation und Kosten, vgl. Nullzinsen und Anlagenotstand – real oder nur konstruiert?

Wenn man zusätzlich die Steuer betrachtet, welche ja auf den Nominalwert anfällt, dann waren Bankeinlagen noch nie attraktiv. Für den Anleger sind z.B. 5% Zinsen bei 5% Inflation schlechter als 2% Zinsen bei 2% Inflation.

Quelle: Statista

Fiskalische und rechtliche Änderungen

Jede Finanzplanung ist dem Risiko unerwarteter fiskalischer oder rechtlicher Änderungen ausgesetzt – man denke nur an die Einführung von KV-Beiträgen auf Auszahlungen aus Direktversicherungen. Sogar rückwirkend für Altverträge!. Gegen negative Auswirkungen solcher Änderungen kann man wohl nicht viel tun, außer sich nicht zu sehr auf bestehende Regelungen zu verlassen. Aber was sich vorhersehen lässt, sollte man zumindest bedenken, z.B. bei den Steuern auf das Investitionsportfolio den evtl. höheren persönlichen Steuersatz ansetzen statt der 25% Abgeltungssteuer, weil diese vielleicht abgelöst wird – sie wurde ja nur eingeführt um, unter den damals gültigen internationalen Bedingungen, möglichst einfach Steuerflucht zu begrenzen.

Siehe:

Steuern auf Renten, Kapitalerträge, Mieteinnahmen

Die Steuer auf Renten ist in D gar nicht sooo hoch!

Null Steuer auf Rente in Thailand

Lange Auslandsaufenthalte 3. Steuerliche Aspekte

Frugalisten: Steuern auf Kapitalerträge und wie man sie minimiert – Entnahmestrategien

Künstliche Intelligenz

Obwohl ich Informatiker bin, kann ich nicht beurteilen, wie sich Künstliche Intelligenz auswirken wird.

Microsoft AI CEO Mustafa Suleyman’s vision. In a memo covering the future of Microsoft Copilot, he described AI evolving into a deeply personal, multi‑sensory companion: one that understands what you see, hear, and do, acting as a proactive assistant, advisor, and eventually even a „real friend“ with memory and presence.

Hier ein paar Ansichten von Qualifizierteren:

„“

Career prospects: train to be a plumber

….

we are not used to think about things smarter than us. if you want to know what life is like when you are not the apex intelligence, ask a chicken

…

There is no way to prevent a super intelligence from getting rid of us. We should be doing research on preventing it ever wanting to.

„“

Sam Altman (OpenAI CEO) Worries

Geldspar-Experten Nr. 1: … künstliche Intelligenz – YouTube

Raul Pal hat eine extreme Sicht dazu: You’ve got 5 years to Suvive the economic tidal wave. Historically, global GDP growth has been driven by three forces: Population growth, Productivity growth, Debt growth. All three are collapsing: Populations are shrinking. Productivity is stagnant. Debt is growing out of control.

AI + Cheap Energy = Infinite Productivity. There are two massive shifts already underway, that will obliterate everything we think we know about economics: Infinite Intelligence (AI), Zero-Cost Energy (Renewables + Nuclear)

AI is scaling faster than any technology in history. This is the productivity supernova.

Andererseits könnte die Entwicklung der Künstlichen Intelligenz die menschliche Produktivität dramatisch verbessern, das globale Wirtschaftswachstum ankurbeln und die Unternehmensgewinne steigern. Dies könnte sich positiv auf die Entnahmeraten auswirken, falls diese Effekte in den Aktienkursen widergespiegelt werden.

Notfälle

Notfälle bergen das Risiko, einen aus der Bahn zu werfen. Hierfür gibt es natürlich keine 100%ige Absicherung. Die Kosten für existenzbedrohende Risiken sollte man wo möglich mit andere in einer Versicherung poolen. Man kann seine Finanzplanung konservativ auslegen, Szenarien durchspielen und sollte sich Rückfallpläne überlegen, z.B. bei Auswanderung auch an eine mögliche Rückwanderung planen.

Vorsicht! der Mensch neigt generell zur Unterschätzung niedriger Wahrscheinlichkeiten.

Trennung, Ehe-Scheidung

Die Scheidungsrate in Deutschland ist zwar von 52% im Jahr 2005 auf 34% gesunken, aber für jeden einzelnen Fall ließe sich durch einen Ehevertrag viel Stress, Streit, Schmerz und finanzielles Durcheinander vermeiden.

Welt-Politik

Ich habe nicht erwartet, dass Russland die Ukraine überfällt, oder die USA Europa spalten und erpressen möchten, wie es die Trump-Administration gerade (2025) tut. Niemand wess, was auf uns zukommt.

Welt/System-Crash

Man kann sich viele mehr oder weniger weitreichende, teils objektiv begründbare, Katastrophen vorstellen. Stichworte: Klimawandel, weltweite Pandemien (eine hatten wir ja gerade und weitere sind sicher), Finanzkrise, Systemkrise, Staatsbankrott, Hyperinflation (oft mit „normalen“ erwarteten, gewollten Inflationsraten verworren), TARGET2-Salden, Schuldenberg, Euro-Skeptizismus, Machtkampf USA und China, Ausweitung des Kriegs gegen die Ukraine, umlagefinanzierte Renten seien Schneeballsystem, Steuererhöhungen, die alles auffressen, Zusammenbruch des Fiat-Geldsystems, der Sozialismus wird alles zerstören, die Aliens kommen / sind schon da – die Russen waren ja schon da und die Chinesen sind am Kommen :-). Nur was machen wir bzgl. unserer Finanzplanung aus all diesen Katastrophenszenarien? Die Ansichten von Crash-Propheten helfen uns nicht weiter – denen geht es hauptsächlich um eigenen Gewinn und Aufmerksamkeit. Siehe Welt-System-Crash – Welcher kommt wann? Was tun? Siehe Welt/System-Crash – Welcher kommt wann? Was tun?.

Crash-Prognosen blind zu folgen ist ein Verlustgeschäft. Schon das Warten auf einen Crash, um dann günstig einzusteigen, führt statistisch gesehen zu hohen entgangenen Gewinnen.

Risikotoleranz

Risikotragfähigkeit beschreibt das objektive eigene finanzielle Potenzial, um die Auswirkungen von möglichen Verlusten auszugleichen: Humankapital, vorhandene Geldmittel, Renten, Immobilien, (Acker)-Land) sowie das verbleibende Sparpotential und Investitionspotential. So kann z.B. der finanzielle Spielraum durch die Finanzierung eines Eigenheimes reduziert sein.

Risikobereitschaft beschreibt die subjektive Bereitschaft, Risiken einzugehen.

Aus Risikotragfähigkeit und Risikobereitschaft ergibt sich die Risikotoleranz, der akzeptierte Grad des Risikos, salopp gesagt, wie gut man mit seinem durch die gewählte Asset-Allokation bestimmten Ausgesetztsein in der Marktvolatilität schlafen kann.

Hier ein Szenario um ein Gefühl für das Risiko zu bekommen: Asset-Allokation 60% risikobehaftete Aktien mit Renditeerwartung 5,2% und 40 % risikoarme Anleihen mit Renditeerwartung 0%. Daraus ergibt sich bei einer langfristigen Anlage eine erwartete Rendite von 3,12 % nach Inflation, vor Kosten und Steuern (0,6 x 5,2 % + 0,4 x 0,0 % = 3,12 %). Entsprechend der Faustregel, wonach der sich der Wert des Aktienanteils in einer Krise halbieren kann, müsste man temporäre Rückschläge von 30 % verkraften (60 / 2 + 40 = 70).

Siehe

- Tool zur Beurteilung der eigenen Risikotoleranz

- Börsen-Erfolgsfaktor Nr. 1: Die Positionsgröße | Finanzwesir

- Vanguard: „Quiz“ bzw. eine Art Fragebogen mit dem man seine Risikotoleranz/-tragfähigkeit bzw. die Asset Allocation ermitteln kann: Vanguard Investor Questionnaire

Grundhaltungen/Glaubenssätze

Wohl jeder hat tief verwurzelte Grundhaltungen (Glaubenssätze) zum Leben und so auch zu Finanzen. Viele davon sind nachvollziehbar, auch wenn andere sie nicht teilen und die Welt ganz anders sehen. Einige beruhen jedoch Mythen oder Missinformation und können zu Entscheidungen entgegen der eigenen Interessen führen. Manche Grundhaltungen verführen zu einer dramatisierenden Weltsicht, die mitnichten der Realität entspricht. Zu einer offeneren, neugierigeren und entspannteren Einstellung, in der das eigene Teilen von Ansichten, Urteilen und Entscheiden möglichst auf soliden Fakten basiert, können die Publikationen von Hans Rosling beitragen. Er räumt per Statistiken mit unseren Vorurteilen auf, siehe sein Buch Factfulness(*), beispielhafter Vortrag.

Aus der Forschung zur Behavorial Finance sind die für die Finanzgestaltung u.a. die problematischen Eigenschaften Selbstüberschätzung und Zeitinkonsistenz gut belegt. Siehe auch 13 Denkfehler im Umgang mit Geld – und wie Du sie vermeidest.

Selbstüberschätzung (Overconfidence Bias): Wir überschätzen unsere Fähigkeiten generell und speziell im Vergleich zu anderen. Wir unterschätzen die Wahrscheinlichkeit, dass unser vermeintliches Wissen falsch sein könnte. Selbstüberschätzung kann zu übermäßig häufigem Ändern der Anlagestrategie führen – „Hin und her macht die Taschen leer“.

Zeitinkonsistenzen: Viele bevorzugen kurzfristige Erfolge, auch wenn rein rational längerfristige Strategien besser wären. Solchen Personen kann z.B. der Zwangsspareffekt bei der Finanzierung von Immobilien helfen oder die Selbstverpflichtung eines Sparplans gegenüber aktiven Einzelanlagen.

Für weitereMechanismen siehe Verhaltens-Mechanismen von Anlegern (Behavorial Finance).

Hier interessante lange Listen Kognitiver Verzerrungen in Wikipedia (DE) und Wikipedia (EN) – die englische Liste ist umfangreicher.

Ein prima Buch: Hörensagen: Die Kunst der Wahrheitsfindung in einer faktenfeindlichen Welt.

Hier exemplarisch ein paar Glaubenssätze:

Auffällig und gegen die eigenen Interessen ist die prinzipiell kritische Grundhaltung der Deutschen zu Aktien „Aktien sind zu risikoreich“, siehe 1. Anlageinstrumente zur Finanzgestaltung für den Ruhestand – Aktien.

„Die Rente ist unsicher und ich bekomme sowieso nicht das was mir eigentlich zusteht“, siehe Mythen und Fakten zur gesetzlichen Rentenversicherung (GRV)

„Ich verdiene zu wenig zum Investieren. Aktien sind nur was für Reiche“. Mit einem Aktien-ETF-Sparplan von 50€/Mon kann in 40J bei 5% inflationsangepasster Rendite ein Vermögen von 70T€ erwarten. Bei 200€/Mon in diesen Sparplan, statt sie mit Tabak zu verrauchen, kommt man schon auf 280T€.

– ETF statt Kippe: Wie Rauchverzicht ein Vermögen bringen kann | Ihre Vorsorge

– Warum sind nicht alle Millionäre, wenn der Zinseszins so simpel ist? – YouTube

Wenn eine Anlageklasse nur was für Reiche ist, dann sind das eher Immobilien oder (Acker)-Land, siehe 1. Anlageinstrumente zur Finanzgestaltung für den Ruhestand – Immobilien.

Vorsicht! mit Meinungen, insbesondere „alternativen Fakten“. Es ist eben nicht so, dass jede Meinung mit wissenschaftlichen Erkenntnissen gleichwertig ist. Siehe ieles kann man eben nicht einfach so oder so sehen – False Balance.

Arbeitsplatzsicherheit

Die Sicherheit des Arbeitseinkommens ist ein Aspekt der Risikotragfähigkeit. Sie ist eher in der Vermögensaufbauphase wichtig. In jungen Jahren oder wenn man eine Familie zu versorgen hat ist eine Berufsunfähigkeitsversicherung erwägenswert, siehe Wichtige Versicherungen.

Arbeitsplatzsicherheit lässt sich nicht durch Auswahl eines „guten“ Unternehmens erreichen (außer der Entscheidung für eine Beamtenlaufbahn). Egal, ob ein Unternehmen groß oder klein ist und wie gut auch immer es aktuell geführt ist: Dinge können sich ändern. Die einzige Sicherheit ist das eigene Humankapital, also eine gute Ausbildung, vielfältige Erfahrungen sammeln, permanent lernen und lernfähig bleiben und meiner Meinung nach sollte man auch nicht allzu lange im selben Unternehmen bleiben, sondern immer so nach spätestens 5J wechseln. Je unsicherer die Einkommenssituation, desto flexibler muss der Finanzplan sein, das ist z.B. bei der Entscheidung für die Finanzierung einer Immobilie wesentlich.

Absehbare hohe Ausgaben

Absehbare hohe Ausgaben wie für ein neues Auto lassen sich mit einem eigenen Tagesgeld-Konto planen und darin ansparen. Das erscheint mir übersichtlicher, als sie mit irgendeinem Anteil im Ausgabenbudget anzunehmen.

Know-How, eigene Fähigkeiten, Interesse für Finanzielles

Das eigene Interesse für Finanzielles hat große Auswirkungen auf jede Finanzplanung. Abhängig davon wählt man zwischen komplexen, interessanten, aufwendigen Lösungen und einfachen, die sich leicht automatisieren lassen.

Interesse vorausgesetzt kann jeder ausreichendes oder auch tiefes und breites finanzielles Know-How aufbauen. Auch bei wenig Interesse kommt man um solides Grundwissen nicht herum. Dieses sollte m.E. auch in den Schulen vermittelt werden. Dieser Blog versucht etwas dazu beizutragen. Jeder sollte wenigstens so viel Know-How haben um seine eigenen Finanzen zu verstehen. Bei wenig Interesse oder Know-How entscheidet man sich halt für einfache Lösungen wie den Arero-ETF, siehe 3. (Entnahme) Szenarien zur Anlagestrategie für den Ruhestand-Arero.

Einfachheit der Umsetzung

Halte deine Geldanlage einfach! (KISS-Regel)

Einfachheit der Umsetzung ist generell ein guter Ansatz und wesentlich, wenn es an Know-how oder Interesse an Finanziellem mangelt oder man mit einem Nachlassen der eigenen Fähigkeiten rechnet.

Mit zunehmendem Alter können sich Möglichkeiten und Perspektiven verschieben: Fähigkeit oder Lust zum Arbeiten können nachlassen. Die geistige Fähigkeit zum Managen der eigenen Finanzen kann nachlassen. Vielleicht lässt generell die Flexibilität nach oder die Bereitschaft seine Lebensumstände sich ändernden finanziellen Möglichkeiten anzupassen sinkt und man möchte ein verlässlicheres Einkommen als in jüngeren Jahren. Andererseits kann manchem das Finanzmanagement aber auch gerade im Alter einfach Spaß machen – ein schönes Hobby sein welches den Geist wach hält.

[ *) Dieser Post enthält Affiliate Links. Das kostet dich nichts, bringt mir aber etwas Einkünfte.]

Schreibe einen Kommentar