Last updated on Januar 4, 2026

Dieser Post diskutiert alternative Finanzierungs-Szenarien zu 2. Anlagestrategien für den Ruhestand. Damit möchte ich ein Gefühl für die Gestaltungsmöglichkeiten vermitteln.

- Sicherheits-orientiert

- Risiko-orientiert

- ARERO (Aktien + Anleihen + Rohststoffe)

- Immobilien

[Vorsicht! mit meinen Zahlen. Plant und rechnet lieber selbst – damit versteht man die Zusammenhänge auch viel besser. Aber mein Modellbild gefällt mir gut. Kritik und Ergänzungen sind sehr willkommen.]

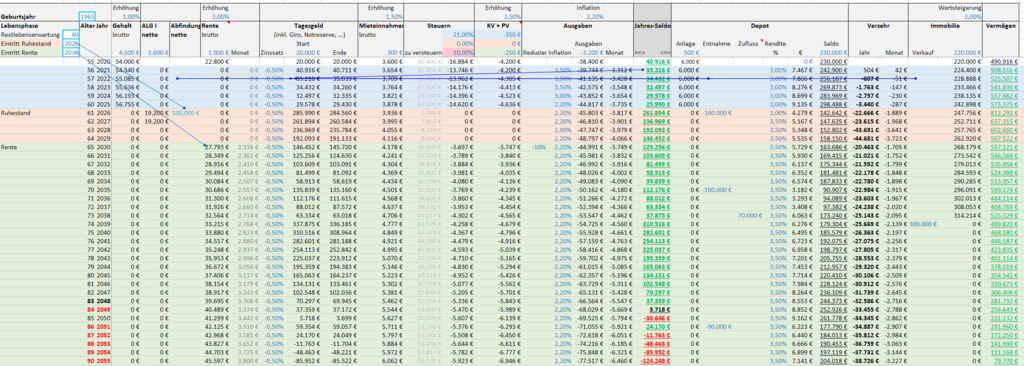

Zum Simulieren konkreter, auf einzelne Jahre heruntergebrochener Finanzplanungen, siehe Finanzplan für den Ruhestand (Excel).

Zum mit eigenen Asset-Allokationen „spielen“ siehe Asset-Allokation (Excel).

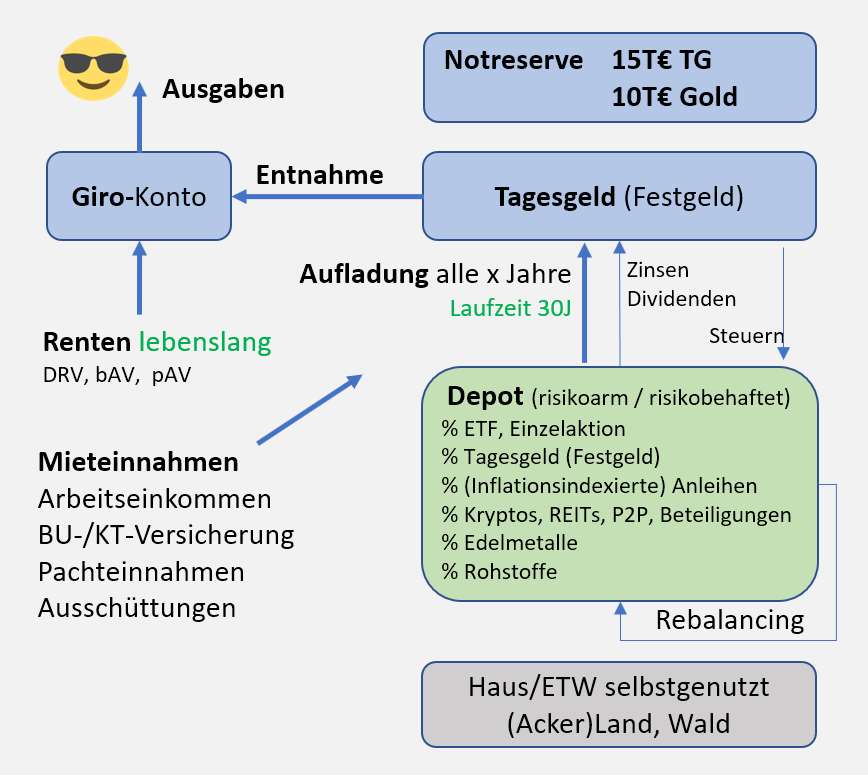

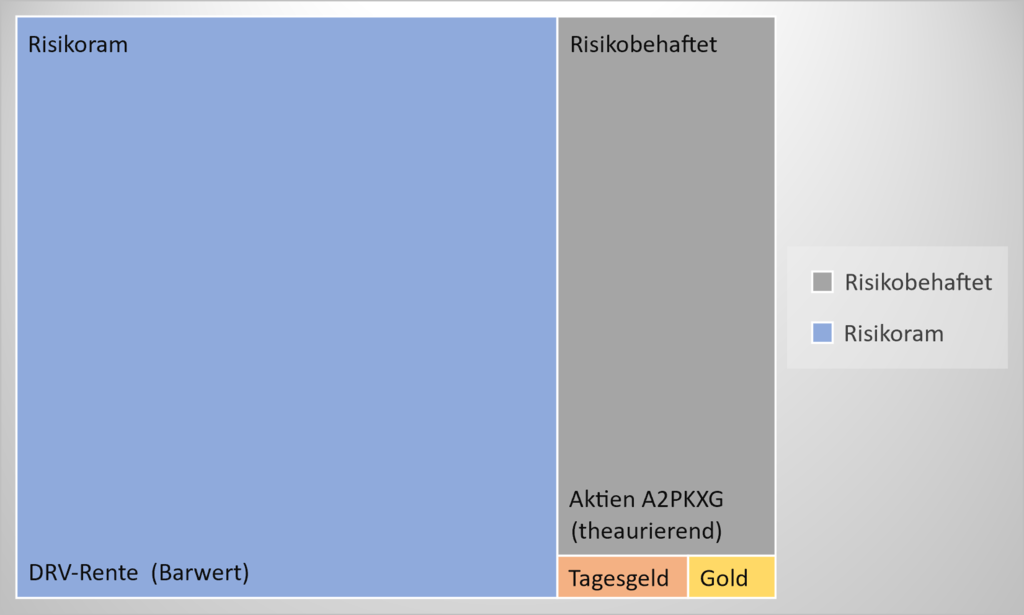

Häufig wird bei der Ruhestandplanung von der Vorsorgelücke (aus sicherheitsorientierter Renten-Sicht) gesprochen oder von „… dann sind da noch die Renten“ (aus risikoorientierter Sicht), statt beides gleichberechtigt nebeneinander zu betrachten. Ich betrachte Renten und Anlagen zusammen in einem Gesamtportfolio:

- % Lebenslange Renten

GRV, bAV, pAV - % Investment-Portfolio

- % Risikoarmer Teil

Tagesgeld, Festgeld, Geldmarktfonds, Anleihen - % Risikobehafteter Teil

Aktien, Immobilien, Rohstoffe - % Mythischer Teil 😊

Gold

- % Risikoarmer Teil

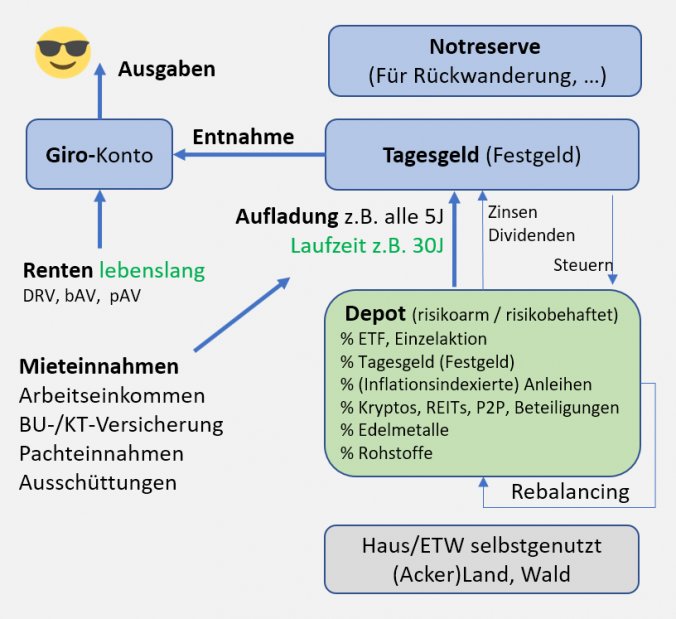

Unabhängig vom Szenario sollte man immer eine Notreserve zurücklegen – für unerwartete Ereignisse wie eine ungeplante Rückwanderung aus dem Ausland. Etwa in Höhe des geplanten Ausgabenbudgets für 6 Mon, aber mindestens 10T€. Siehe Grundlagen zur Finanzgestaltung für den Ruhestand „Risiken“ und Vorsorge für Notfälle. Dieses Geld packt man außer im Notfall nicht an. Es braucht keinerlei Rendite zu bringen. Negative Nettozinsen auf dem Tagesgeldkonto oder Geldmarktfonds sind der Preis für dessen Sicherheit. Am besten legt man es nicht auf die Bank mit dem Girokonto, siehe Kontenmodell für lange Auslandsaufenthalte.

Weil viele das tun (wollen), habe ich auch etwas Gold ergänzt, unabhängig davon, ob das finanziell sinnvoll ist. Gold ist ein risikobehafteter Vermögensanteil, aber ich würde es nicht in das Rebalancing von risikobehafteten/risikoarmem Anteil einbeziehen, sondern zähle es hier zum Bereich Notreserve.

Das Depot ist grün gefärbt, denn „Grün ist die Hoffnung“ 🙂

Annahmen für alle Szenarien

- Ausgabenbudget 3.000€ (Netto nach Steuern und KV)

Davon 2.000€/Mon für Grundbedürfnisse. - Restlebenserwartung 30J.

- Möglichst 100% Kapitalverzehr.

- Inflation 2,5%

- Rentenerhöhung 2%

- Netto-Rendite auf Anleihen 0%

Netto– Rendite auf Aktien 3% bis 4%, je nach Szenario.

Alle Szenarien sind so gestaltet, dass sie das Ausgabenbudget finanzieren können – aber mit unterschiedlicher Sicherheit.

Der Einfachheit halber gehen alle Szenarien von konstanter Depot-Entnahme über den gesamten Anlagehorizont (Restlebenserwartung) aus.

Alternativ ließen sich die Entnahmen variabel an die Marktentwicklung anpassen und dabei zur Reduzierung des Lebensstandardrisikos auf einen Höchstbetrag deckeln. Alternativ zum gleichbleibenden risikobehafteten Anteil in den hier diskutierten Szenarien könnte man die Aktienquote im Alter erhöhen. Z.B. vor dem Ruhestandseintritt die Aktienquote auf z.B: 30% reduzieren, um gegen das Sequence-of-Returns-Risk zu puffern und im Ruhestand auf z.B. 80% erhöhen (Glidepath-Methode). Siehe Entnahme-Strategien für den Ruhestand.

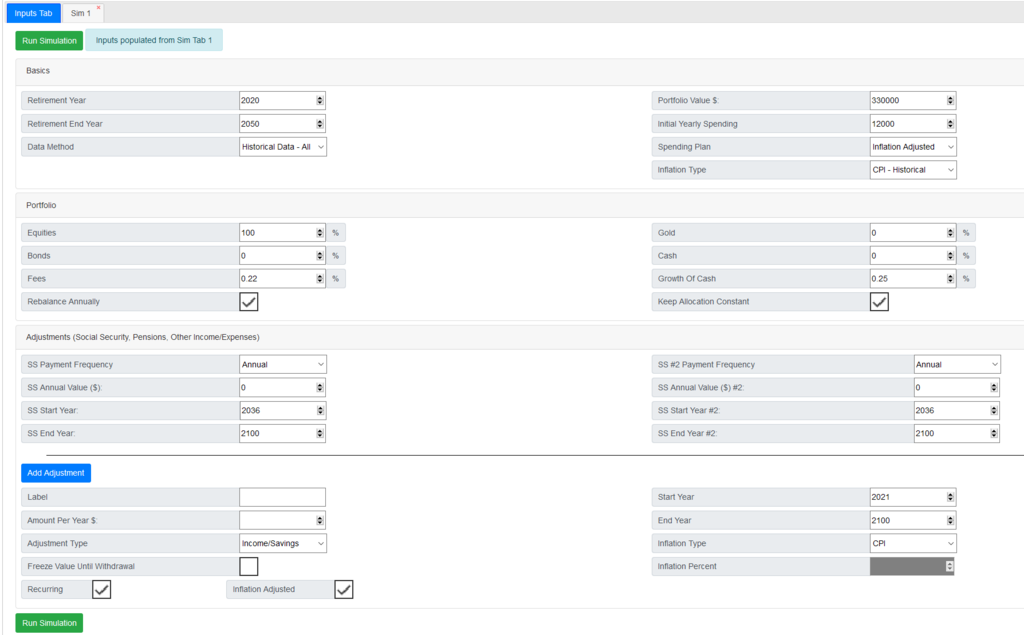

Ich habe folgende Rechner verwendet:

- ETF Steuerrechner

- FourPercentRule

- Heydorn Rechner für Rentenbesteuerung

- Online Rendite-Rechner für Wohnungen der Stiftung Warentest

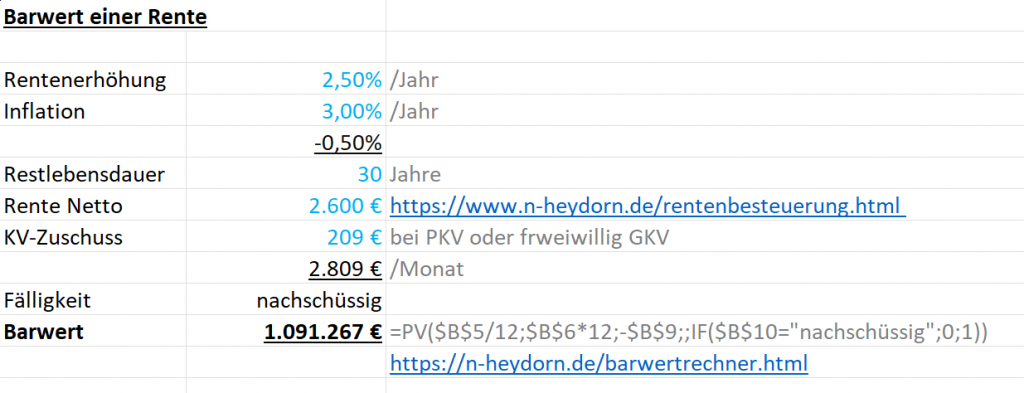

Die Barwerte von Renten (ihren Wert in heutigem Geld) habe ich mit folgendem Excel-Sheet und der Barwert-Funktion (BW, englisch PV) berechnet, siehe Renten-Barwert (Excel) und Grobe “Bierdeckel” Finanzplanung.

Bevor ich erstmals den Barwert einer Rente berechnet hatte, unterschätzte ich deren Wert deutlich. Mit z.B. nur 800€/Mon Rente zusätzlich sähe die Asset-Allokation für das Szenario Risiko-Orientiert bereits so aus:

Die DRV zahlt übrigens auch die Hälfte des GKV-Beitrags der Rente (bei PKV als Zuschuss) und beinhaltet die rudimentäre gesetzliche Erwerbsminderungsrente.

Steuern

Steuern sind grob berücksichtigt:

- Habe die Abgeltungssteuer von 25% bei Berechnung der Depotanlagesumme auf Basis der gewünschten Entnahmen berücksichtigt. Im Ruhestand kann der persönliche Steuersatz niedriger sein und es sich lohnen, beim FA eine Günstigerprüfung zu beantragen. Siehe auch Welchen Einfluss haben Steuern auf die sichere Entnahmerate?

- Abgeltungssteuer bei ARERO: 25€/J auf je 10T€ in ARERO bei Wertsteigerung 5%.

[Warum kommt der Rechner von JustETF zu einem höheren Wert 92€?] - ESt auf DRV-Rente: 182€/Mon bei 2.400€ Brutto und Renteneintrittsjahr 2020

Die Abgeltungssteuer auf die Vorabpauschale wird von der Bank jährlich im Januar des Folgejahres vom Verrechnungskonto abgebucht und an das FA abgeführt. Es kann also zu Abbuchungen kommen, auch wenn man keine Anteile verkauft hat. Dazu sollte man für ein ausreichendes Guthaben auf dem Verrechnungskonto sorgen. Siehe Steuern auf Renten, Kapitalerträge, Mieteinnahmen.

Nicht berücksichtigt sind:

- Sequence-of-Returns Risk

- Einzelwert-Investments, aktiv gemanagte Fonds, Dividendenstrategien

- Haushaltseinkommen (Paar, Kinder)

- Arbeitseinkommen

- Unternehmensbeteiligungen

- Fremdfinanzierte Immobilien

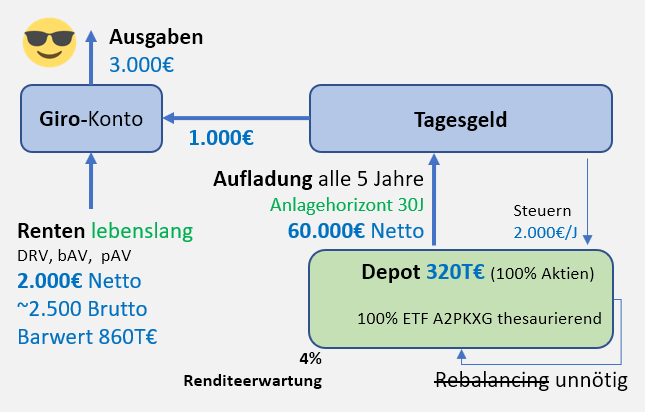

Strategie „Sicherheits-orientiert“

Im sicherheitsorientierten Szenario kann das Depot prinzipiell volles Risiko gehen (100% Aktien), weil die Grundbedürfnisse lebenslang durch Renten abgedeckt sind.

Statt mit hohem Risiko auf hohe Renditechance zu setzen, könnten im sicherheitsorientierten Ansatz Aktien rein als Mittel für höhere Sicherheit durch Diversifikation dienen – z.B. zum Mindern des Klumpenrisikos „alles in Deutschland/Euro (Renten, TG, Immobilien)“. Oder man könnte eine ausgewogenen 60/40 Asset-Allokation und variable Entnahmen.

Diese Strategie verursacht kaum Managementaufwand. Das ist wichtig, falls man keine Lust oder Fähigkeit (mehr) dafür hat. Ließe sich mit 2 Daueraufträgen automatisieren.

Beispiel ETF: A2PKXG Vanguard FTSE All-World ETF (thesaurierend). Der ist mit 0,22% TER kostengünstig und hoch diversifiziert. Für eine 60/40 Allokation könnte man z.B. den Vanguard LifeStrategy® 60% ETF nehmen mit 0,25 TER.

Siehe auch

- ARERO oder LifeStrategy bei absolutem passiven Anleger

- 60/40 Portfolio mit mehreren ETFs vs. Vanguard Lifestrategy 60 – Seite 2 – Geldanlage – Finanztip Forum

Die ersten ca. 50T€ könnte man in die ausschüttende Version A1JX52 Vanguard FTSE All-World ETF legen, um die 1000€ Steuerfreibetrag mitzunehmen. Andererseits lässt sich die Steuerschuld mit Thesaurierern in die Zukunft verschieben, siehe Kommentare unter Thesaurierung extrem.

Kommer: Ausschüttende vs. thesaurierende Fonds

Bin hier für den risikobehafteten Anteil von 4% Nettorendite ausgegangen.

Durch die regelmäßigen Entnahmen sinkt der risikobehaftete Anteil mit zunehmendem Alter, was bei dieser sicherheitsorientierten Strategie gewünscht ist. Ein Rebalancing ist also nicht zwingend nötig – man könnte aber natürlich zwischen dem Tagesgeld und den Aktien rebalancen.

Von Vanguard gibt es auch eine nachhaltige Version des ETF, vgl.

Kommer Sozial verantwortlich investieren mit ETFs – macht das Sinn?,

Finanzwesir Nachhaltig anlegen.

Durch das relativ lange Aufladungsintervall von 5J hat man gefühlt Ruhe (nur eine Illusion?) vor der Volatilität des Depots, bei allerdings geringer Renditechance, weil man ja kürzer investiert ist als bei kürzerem Aufladungsintervall. Ich verstehe auch (noch) nicht, ob ein langes Aufladungsintervall steuerliche Nachteile gegenüber jährlicher Entnahme bringt, siehe Steuern auf Renten, Kapitalerträge, Mieteinnahmen. Der Moneyman geht in seinem Auszahlplan von 10J Aufladungsintervall aus.

Wie hoch waren eigentlich die Beiträge des Rentners in die DRV um auf 2.000€ Nettorente zu kommen? Irgendwie kam ich auf 450T€ nur AN-Anteil. [Stimmt das? Kann jemand von euch das ausrechnen?]

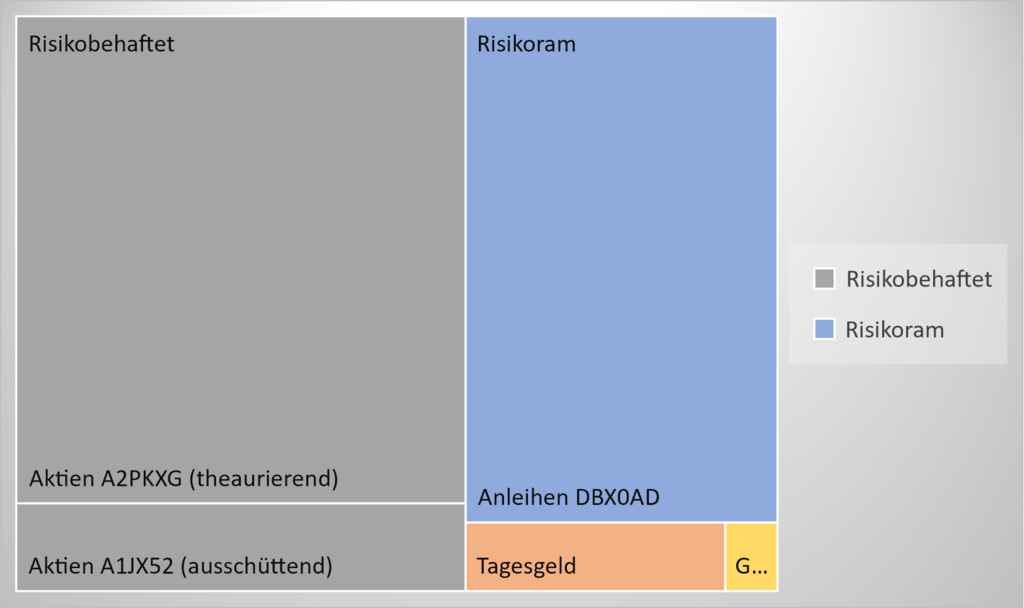

Strategie „Risiko-Orientiert“

Im risikoorientierten Szenario sollte man eine konservativere 60/40 Allokation als beim sicherheitsorientierten Ansatz wählen, weil ja keine Renten für Grundbedürfnisse vorhanden sind. Durch kürzeres Aufladungsintervall von 1J höhere Renditechance, weil länger im Markt investiert.

Bin für den risikobehafteten Anteil von 3,5% Nettorendite ausgegangen.

Man muß selbst rebalancen, z.B. 1-mal jährlich.

In einem Szenario ganz ohne DRV-Rente sind zusätzliche Ausgaben für die KV von ca. 200€/Mon einzuplanen, weil man dann komplett Selbstzahler für die KV ist. Der Aspekt KV ist ein wesentlicher Punkt bei vorzeitigem Ruhestand für die Überbrückungszeit zwischen Eintritt in den Ruhestand (z.B.55J) und der Regelaltersrente (z.B. 66J). Wertvolle Infos dazu finden sich im Forum Der Privatier und in seinem Buch Per Abfindung in den Ruhestand(*).

Bei Anlage des risikoarmen Anteils als Tagesgeld ist wegen der Grenze der Einlagensicherung eine Verteilerei von je max 100T€ auf unterschiedliche Banken nötig. Mindestens 2 Banken sollte man zwar sowieso haben, siehe Kontenmodell für lange Auslandsaufenthalte, aber mit risikoarmem Anteil vollständig in TG sind wir schnell bei 4 oder 5 Banken. Deshalb bietet es sich in diesem Szenario an, wenigstens 200T€ des risikoarmen Anteils in Anleihen zu investieren, z.B.: DBX0AD Xtrackers Eurozone Government Bond 1-3 ETF mit 015% TER. Alternativ bieten sich Geldmarktfonds an.

Man könnte die Anlagen auf mehrere ETFs verteilen. Der Finanzwesir(*) beschreibt vier Musterportfolios:

- Die Ein-ETF-Lösung.

Mein Favorit – Einfach und diversifiziert genug. - Zwei ETFs: Industrieländer plus Schwellenländer.

- Drei ETFs, gewichtet nach Bruttoinlandsprodukt (BIP): Industrieländer, Europa, Schwellenländer.

- Vier ETFs: Die Regio-Lösung mit den vier Wirtschaftsräumen Nordamerika, Europa, Pazifikraum

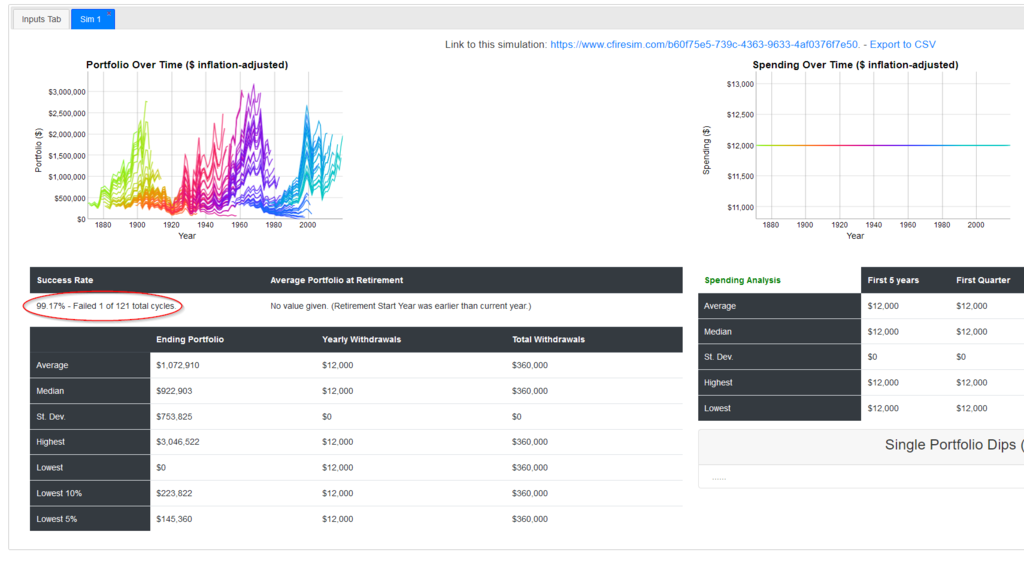

Wenn keine lebenslang sicheren Einkünfte vorhanden sind, bleiben die Restrisiken Langlebigkeit und ein Failure Risk. Bei einer 4%-Entnahmestrategie mit 75% Aktien und 30J Entnahmezeitraum beträgt das Failure Risk ca. 2%, siehe The Trinity Study And Portfolio Success Rates (Updated To 2018).

Vorsicht: Menschen unterschätzen das Risiko aus kleinen Wahrscheinlichkeiten leicht. Risiko ist die Kombination von Eintrittswahrscheinlichkeit und Auswirkung!

Vielleicht wäre es in diesem Szenario sinnvoll, einen Anteil Inflationsindexierte Staatsanleihen zu erwägen. Laut Kommer eher nicht: siehe Inflationsindexierte Anleihen – wie gut schützen sie vor Inflation?

Bei Szenarien ohne Renten für Grundbedürfnisse frage ich mich generell, wie man möglichst sichere Entnahmen lebenslang aus einem volatilen Markt holen kann.

Müßte man zur Sicherheit vielleicht besser eine noch risikoärmere Allokation wählen und/oder einen höheren Betrag investieren? Oder hat man vielleicht zusätzlich Land oder Immobilien in der Hinterhand, die nicht in die Planung einbezogen waren. Letztere müssten natürlich einen höheren Verkaufswert haben als die zukünftige Miete.

Oder man plant ein (bewußt oder unbewußt) zur Not dem persönlichen Umfeld oder der Allgemeinheit auf der Tasche zu liegen.

Vielleicht sind solche Strategien ja auch nur was für Reiche – das fängt für mich so bei 2,5 Mio € Gesamtvermögen an. Ab einem gewissen Vermögen geht es ja nur noch um Vermögenssicherung – vielleicht dynastisch über Generationen hinweg.

Strategie „ARERO“

Das Szenario ARERO ist attraktiv, weil damit risikoarmer und risikobehafteter Anteil extrem einfach in einem einzigen ETF vereint sind. Der ARERO ist ein Multi-Asset-Fonds mit fixer Allokation von 60% Aktien, 25% Anleihen, 15% Rohstoffen. Er hat ein relativ hohes Fondsvolumen und seine Kosten von 0,5% TER sind fair.

Über den Rohstoffanteil läßt sich trefflich streiten, vgl. Kommer, Rohstoff-Investments – sind sie sinnvoll?

Zu diesem Szenario passt das Buch Die genial einfache Vermögensstrategie: So gelingt die finanzielle Unabhängigkeit(*) von Prof. Weber, dem Erfinder ARERO. Es diskutiert viele Aspekte zur Sicherheit des Ersparten im Alter „Entsparstrategien für den Ruhestand“, „Behavioral-Finance-Forschung – Über die Psychologie der (Ent-)Sparer“. Nicht vom reißerischen Titel täuschen lassen, das ist ein sehr solides Buch.

Bin von 3% Nettorendite ausgegangen.

Der ARERO rebalanced automatisch 2x jährlich und sorgt dabei auch für eine Aktienquote von mindestens 51% um unter die Teilfreistellung zu fallen.

Es gibt auch eine nachhaltige Version des ARERO und alternative, ähnliche Mulit-Asset-Fonds mit geringerem Rohstoffanteil, siehe Podcast: Multi-Asset-ETFs – Der Finanzwesir rockt.

Die fixe Allokation des ARERO gefällt nicht jedem. Den risikoarmen Teil seines Gesamtportfolios kann man aber durch die Höhe des Tagesgeldanteils erhöhen – allerdings muss man dann selber manuell rebalancen. Der ARERO lässt sich mit ein paar Index-ETF nachbauen: mit eigener Allokation von Aktien, Anleihen, Rohstoffen, Immobilien(?) und zu etwas geringeren Kosten – auch damit muß dann aber selber rebalancen.

Interessante Alternativen zum ARERO sind die Multi-Asset-Fonds

– Vanguard LifeStrategy,

– Xtrackers Portfolio Strategy

– Lyxor Portfolio Strategy

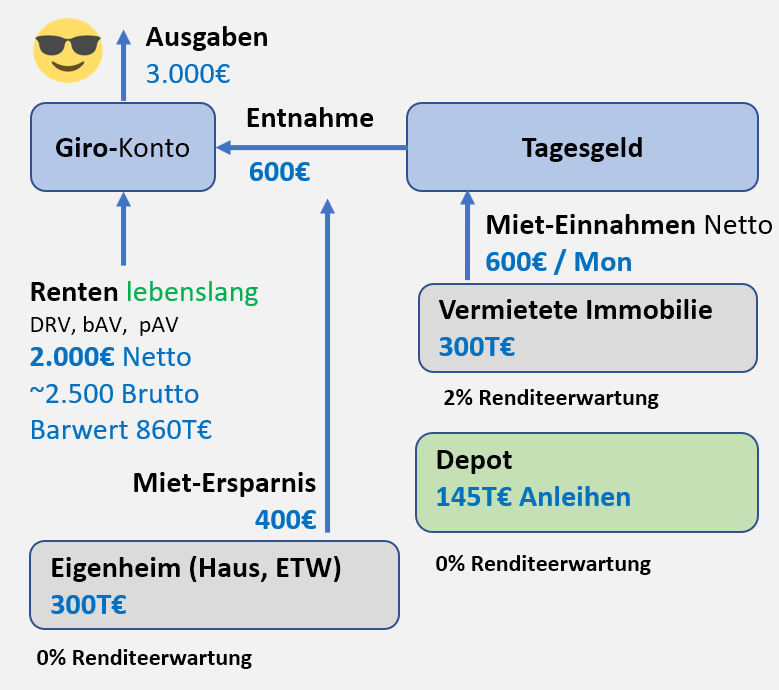

Strategie „Immobilien“

Das Thema Immobilien zur Altersvorsorge ist bei vielen stark emotional besetzt. Die Entscheidung für ein Haus oder eine Eigentumswohnung ist wesentlich eine Lifestyle-Entscheidung – unabhängig von finanziellen Überlegungen, siehe Zendpot Kaufen oder Mieten – Ist die Miete rausgeworfenes Geld? Der Immographs Online Rechner „kaufen vs Mieten“ zeigt schön, wie sehr es bei der Beurteilung auf eigene Annahmen ankommt.

Gutes Video und Rechner von Finanztip dazu:

Mieten oder kaufen: Was lohnt sich für Dich? | Rechner

Die Immobilien-Strategie baut auf ein Eigenheim (Haus, ETW) und eine vermietete Immobilie. Für das Eigenheim habe ich eine Ersparnis gegenüber zur Miete wohnen von 400€/Mon angenommen.

Für die vermietete Immobilie bin ich, um auf eine Nettomietrendite von 800€/Mon zu kommen, von einem Wert von 300T€ bei einer Nettorendite von ca. 2% ausgegangen. Habe das mit dem Online Rendite-Rechner für Wohnungen von Stiftung Warentest gegen gerechnet.

Mit einer höheren Investition in mehr Wohneinheiten ließe sich eine höhere Mietrendite erzielen. Bin bei diesem Szenario mit dem Wert der Immobilien im Rahmen des Anlagevolumens der anderen Szenarien geblieben. In diesen Grenzen zeigt sich ein deutliches Klumpenrisiko im risikobehafteten Teil durch den hohen Anteil von Immobilien – die vielleicht sogar noch alle in derselben Gegend liegen.

Schreibe einen Kommentar