Last updated on Februar 25, 2026

Siehe auch Sicher bezahlen: Bargeld, Zahlungskarten, Wallets, Überweisungen.

Inhalt

Interessant in diesem Kontext:

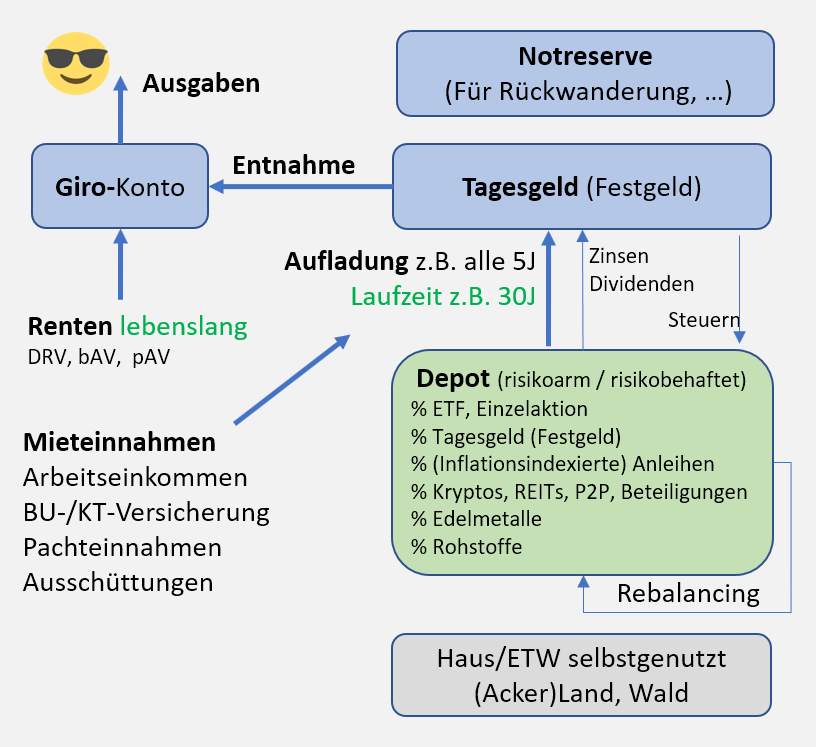

- Meine persönliche Finanzgestaltung

- Finanzierungs-Szenarien für den Ruhestand

- Unsere Empfehlungen (finanzfluss.de)

Konten bei mindestens zwei Banken

Es gibt unterschiedliche Arten von Banken:

- Filialbanken (klassische Banken mit Geschäftsstellen)

- Direktbanken (Online-Banken ohne Filialen)

- Neobanken (mobile-only, App-first Banken)

Girokonto-Vergleich 2023: Aktuell & objektiv | Stiftung Warentest

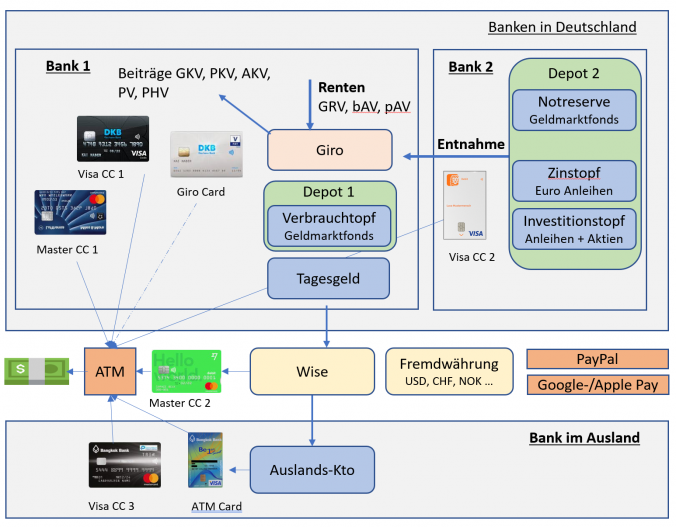

Zur Finanzgestaltung für den Ruhestand braucht man einige Konten bei mindestens 2 Banken.

- Im Falle der Sperrung des Zugangs zu einer Bank hat man weiteren Zugriff auf die Konten der anderen. Kontosperrungen können leicht passieren: Beim Anmelden zu oft vertippt, Betrugsversuche und in letzter Zeit immer häufiger Sperrungen wegen Verdacht auf Geldwäsche.

Geldwäsche: Warum eine Kontosperrung jeden treffen kann (handelsblatt.com) - Guthabentrennung zur Schadensbegrenzung

- Möglichkeit, Tagesgeld zu verteilen, um unter der 100T€-Grenze der Einlagensicherung zu bleiben. Alternativ kann man Geldmarktfonds nutzen.

- Notreserve getrennt von häufig genutzten Konten halten, könnte es manchen leichter machen, diese wirklich nur im Notfall anzufassen.

- Für eine einfache Entnahmestrategie

- Bank 1: Verbrauchstopf Tagesgeld und Geldmarktfonds

für etwa 1J Verbrauch - Bank 2:

- Zinstopf: Euro Anleihenfonds

für 2+ J Verbrauch - Investitionstopf: Anleihen und Aktien

zur Sicherheit durch Diversifikation und für Vermögenswachstum über die Erträge der Weltwirtschaft

- Zinstopf: Euro Anleihenfonds

- Bank 1: Verbrauchstopf Tagesgeld und Geldmarktfonds

- Investitionstopf nicht bei den häufig genutzten Konten, um Buy-and-Hold zu erleichtern, weil man die Depotschwankungen nicht so häufig vor Augen hat. Dieser häufig genannte Grund scheint mir aber nicht plausibel: Bei einfachen Depots mit z.B. nur einem Index-ETF bekommt man die Entwicklung unvermeidbar täglich über die Nachrichten mit. Wer ein komplexes aktives Depot aus Einzelaktien hat, will vielleicht gerade täglich sehen, wie sich das entwickelt.

Für alle Konten sollte Online-Banking freigeschaltet und ausprobiert sein. Im Reiseland kann man z.B. seinen Kontostand nicht am Geldautomaten einsehen oder Überweisungen machen. Man sollte die Möglichkeit haben, seinen Kontostand unterwegs periodisch zu prüfen, z.B. um Betrügereien frühzeitig zu entdecken.

Sicherheit

- Sicher bezahlen: Bargeld, Zahlungskarten, Wallets, Überweisungen

- Android: Einstellungen, Sicherheit & Migration auf neues Handy – Digital souverän

Ich prüfe alle meine Konten alle paar Tage auf nicht von mir veranlasste Abbuchungen.

Banken erlauben meist mindestens 2 aktive Handys zum Banking oder Autorisierung von Vorgängen. Um Probleme bei Defekt oder Verlust eines Handys zu minimieren, habe ich mein primäres und mein Ersatzhandy für alle meine Banken aktiviert.

Leider haben wegen der Einführung der Zwei-Faktor-Authentifizierung (2FA) alle meine Banken das praktische Multi-Banking eingestellt. In 2024 unterstützt C24 Multibanking, von weiteren Banken weiss ich nichts. Apps von Drittanbietern wie Finanzguru oder Wiso MeinGeld möchte ich keinen Zugriff auf meine Konten geben, insbesondere weil ich deren Analysefunktionen nicht benötige.

Kostenlose Schufa-Auskunft

Hier (etwas versteckt) gibt es die kostenlose Schufa-Auskunft. Hole ich alle paar Jahre mal ein. Beim ersten Mal tauchten da noch Konten und Karten auf, die ich schon viele Jahre nicht mehr hatte.

Datenkopie nach Art. 15 DS-GVO – meineSCHUFA.de

Vor dem Abmelden/Auswandern sollte man seine Schufa-Infos prüfen und nicht mehr Aktuelles löschen lassen.

DKB: Konten und Karten

Für mich sind seit 14+ Jahren die Konten und Karten der DKB (*) die beste Lösung.

Die App zeigt einen übersichtlichen Finanzstatus mit Gesamtsaldo, Girokonto, Visacard, M&M Mastercard, Depot, Tagesgeld und Festzins.

Wegen des Herausgeberwechsels der M&M Mastercard (DKB → Deutsche Bank) wird die M&M leider aus dem DKB-Finanzstatus verschwinden.

Lange habe ich mit der Stabilität und dem mangelnden Funktionsumfang der aktuellen Version der DKB-App gehardert, mittlerweile funktioniert sie aber gut. Leider gibt es die Anzeige von PayPal-Saldo und Buchungen nicht mehr.

Bei der DKB gab es Ende 2021 einige Änderungen: Kostenlos ist nur noch eine Debit Visa Card. Credit Visa Card und Girocard sind kostenpflichtig.

Mit dem DKB-Broker u18 Konto kann man seine Kinder in die Finanzwelt einführen. Ihre Konten und Depots werden im vorgenannten Finanzstatus mit angezeigt und Überweisungen zwischen allen Konten erfolgen ohne Verzögerung. Für Partnerschaften gibt es ein DKB-Cash Gemeinschaftskonto. Das DKB-Banking bietet auch eine Verwalterplattform für Immobilien-Verwalter und ein Vermieterpaket zum Verwalten eigener Immobilien. Ich habe aber keine Erfahrung, wie gut all diese Sonderkonten sind.

Weitere deutsche Banken

Früher hatte ich Konten bei vielen weiteren Banken. Seit es wegen der Einführung der Zwei-Faktor-Authentifizierung (2FA) kein Multi-Banking mehr gibt und als Zinsen auf Tagesgeld und Festgeld uninteressant wurden, habe ich das reduziert. Generell bin ich auch bei der Anzahl Banken und Konten für Einfachheit. 2 Banken müssen es aber mindestens sein. Mehr Banken nur, wenn eine Verteilung von Anlagen auf mehrere Depots aus steuerlichen Gründen oder zur Verteilung von Tages-/Festgeld wegen der Einlagensicherung sinnvoll ist. Alternativ zum Verteilen auf mehrere Banken kann man den Gesamtbetrag in einem Geldmarktfonds anlegen. Steuerlich kann es z.B. zur Steuerstundung sinnvoll sein, Aktien auf Depots bei mehreren Banken zu verteilen (wenn die Depotbank keine Unterdepots unterstützt), um es beim Verkauf einfacher zu haben, zuerst die Aktien zu verkaufen, die man kürzer hält, siehe LIFO in Steuern auf Renten, Kapitalerträge, Mieteinnahmen.

Weitere interessante Banken sind die Ing und die ComDirekt. Mit letzterer habe ich aber keine Erfahrung.

Kostenlose Girokonten im Test & Vergleich 01/2024 (finanztip.de)

Depot-Vergleich 2024: Die besten Broker & Aktiendepots (finanztip.de)

Ich bin nicht verrückt nach kostenlosen Karten und Konten – mir wäre es lieber, wenn alle Kosten transparent ausgewiesen und fair wären. Banken müssen ja schließlich auch was verdienen. Generell sind bei „kostenlosen“ Angeboten die Kosten irgendwo versteckt oder es gibt irgendwelche Fallstricke im Kleingedruckten oder man ist selbst (mit seinen Daten) das Produkt.

Meine Dispokredite nutze ich nie als Dauerkredit. Es ist aber recht praktisch, sie für Ausnahmefälle zu haben: Mein Girokonto fahre ich recht knapp (was ich nicht auszugeben plane, kommt aufs Tagesgeld oder in einen Geldmarktfonds). Tagesgeld bräuchte ich eigentlich nicht, weil Auszahlungen vom Geldmarktfonds schon am selben Tag auf meinem Girokonto sind. Als weiteren Puffer habe ich Dispokredite auf den Girokonten und Kreditrahmen auf den Kreditkarten.

Zahlungskarten

Besser mit Handy-Wallet zahlen als mit physischer Karte.

Karten ohne aufgedruckten CVC-Code (z.B. von Wise, N26, Revolut, bung, Vivid)) sind sicherer als mit aufgedrucktem.

Siehe Sicher bezahlen: Bargeld, Zahlungskarten, Wallets, Banking-Apps, Überweisungen

Guthabentrennung

Zur Prävention und Schadensbegrenzung mit Karten kann man Guthabentrennung nutzen, indem man

- Kredit-Karten verwendet.

Diese buchen ja nicht direkt vom Referenzkonto ab.- Manche Kredit-Karten lassen sich durch Überweisung zusätzlich zum vereinbarten Kartenlimit aufladen.

- Bei Debit-Karten nur begrenzte Beträge auf deren Referenzkonto überweist

- Wise: Die Debitkarten greifen nur auf das Guthaben in der jeweiligen Währung des Wise-Kontos zu (Prepaid-Prinzip). Da Wise ein E-Geld-Institut ist, unterliegt es nicht der gesetzlichen Einlagensicherung, sondern nutzt das „Safeguarding“ (Verwahrung bei Partnerbanken). Hohe Beträge sollten dort daher nicht dauerhaft gelagert werden.

- Revolut, N26 und C24: Hier kann das über die Karte verfügbare Guthaben durch die Nutzung von Unterkonten (Spaces, Pockets, Pips) isoliert werden. Die Debitkarte belastet standardmäßig nur das Hauptkonto. Beträge auf Unterkonten sind bei Kartenverlust oder Skimming geschützt. Da es sich um Banken mit Vollbank-Lizenz handelt, sind Guthaben durch die jeweilige nationale Einlagensicherung (nach EU-Standard bis 100.000 €) geschützt.

Zwei Kreditkarten (mindestens)

Kreditkarten-Vergleich: Beste Kreditkarte (finanzfluss.de)

Reisekreditkarten im Vergleich (reisetopia.de)

Man braucht mindestens 2 Kreditkarten von unterschiedlichen Banken und Kartensystembetreibern (z.B.: Visa, Mastercard). Damit erhöht sich die Sicherheit, immer eine am jeweiligen Ort akzeptierte Karte zu haben und bei Kartensperren auf eine andere Karte oder Bank ausweichen zu können. In letzter Zeit hört man oft von wochenlangen Sperren bei Neobanken wegen Verdachts auf Geldwäsche.

Ich nutze meine Kreditkarten abwechselnd. Damit weiss ich immer, dass alle funktionieren und keine Bank ist vielleicht „beleidigt“, weil ihre Karte kaum genutzt wird.

Vor und während Reisen lade ich Guthaben auf einige meiner Kreditkarten – abhängig von Kreditkartenlimit und gewünschter Liquidität.

Zum Minimieren des Schadens bei Betrugsversuchen lassen sich bei einigen Banken und Karten Tages- und Wochen-Limits von Kreditkarten setzen oder nur bestimmte Länder freigeben. Dazu sollte man aber sicherstellen, dass das bei der spezifischen Karte und Bank wirklich funktioniert. Ich habe z.B. mal versehentlich das Limit einer Kreditkarte überschritten und die Bank hat den überzogenen Betrag ohne einen besonderen Hinweis einfach vom Referenzkonto abgebucht.

Beim Beantragen von Kreditkarten nie Teilzahlung wählen! weil das sehr hohe Zinsen verursacht.

Zum Merken der ganzen unterschiedlichen PINs hilft folgender Spickzettel für PINs (Excel)

Beim Auswählen von Kreditkarten fürs Reisen sollte man auf geringe, besser gar keine Fremdwährungsgebühren (Auslandseinsatzentgelt) des Kartenherausgebers achten. Diese werden sowohl beim Bezahlen mit der Karte als auch beim Abheben von Bargeld am ATM in Landeswährung berechnet. Nicht zu verwechseln mit den unvermeidbaren Fremdkundengebühren der Geldautomatenbetreiber!

Billige Mastercards sind schwer zu finden. Es gibt eine kostenlose zu Wise (es ist aber zufällig, oder länderabhängig ob man eine Visa oder Mastercard erhält).

Die Miles & More Mastercard der DKB mit fairen Konditionen der DKB wurde 2026 leider eingestellt. Alle mir bekannten Alternativen wie Karten von Deutsche Bank, TF Bank oder Consors Finanz (nicht verwechseln mit Conors-Bank) verlangen ein Auslandseinsatzentgelt oder sind Zinsfallen – es fallen Zinsen auf Bargeldabhebungen an oder es gibt keinen automatischen Ausgleich vom Referenzkonto am Ende des Abrechnungszeitraums. Letzteres halte ich für ein ekliges Geschäftsgebaren – solche Karten würde ich nie beantragen (auch wenn ich die Rückzahlungstermine selbst nicht versäumen würde).

Es gibt virtuelle (digitale) Kreditkarten bei denen man keine physische Plastikkarte erhält, z.B. von Wise.

Ich nehme generell die einfachste, günstigste Kreditkarte eines Herausgebers, also z.B. die M&M Blue und nicht Gold. Besonders elitäre Karten würde ich nie verwenden – wer will unterwegs schon gerne auffallen, siehe Vorsorge für Notfälle. Schwarze Karten finde ich übrigens extrem nervig: in meinem schwarzen Geldbeutel sehe ich diese oft nicht gleich und erschrecke, ob dem vermeintlichen Verlust – echt jetzt!

Mit Bonusprogrammen und sonstigen „Vorteilen“, insbesondere von teureren Kreditkarten, habe ich nichts am Hut, auch nicht mit dem Flugmeilensammeln. In den USA scheinen Bonusprogramme lohnender zu sein. Aber viele Ökonomen argumentieren, dass Kreditkarten-Belohnungssysteme wie eine Umverteilung von Wohlstand nach oben wirken. Dabei werden weniger finanzstarke oder weniger versierte Verbraucher, die hohe Gebühren und Zinsen zahlen, zur Subventionierung von Prämien (Punkte/Cashback) für wohlhabendere, versiertere Nutzer herangezogen. Dies führt letztlich zu einer Steigerung der Preise für alle Konsumenten, da Händler die Transaktionsgebühren in ihre Kalkulation einfließen lassen.

Die Prämienpunkte zur Amazon-Visa (Zinia) nehme ich halt so mit, sie waren jedoch kein Grund für die Beantragung dieser Karte. Die Amex Karte wird häufig zum Punktesammeln empfohlen. In den USA scheinen Bonusprogramme attraktiver zu sein. Für Infos zu Bonusprogrammen siehe Kreditkarten-Bonusprogramme. Seit Mitte 2024 gibt es eine neue Amazon Visa Karte über Santander Open Bank, diese taugt wegen hoher Abhebe- und Fremdwährungsgebühren nicht fürs Reisen, sondern nur als Cashback-Karte – beim Beantragen die Option Teilzahlung abwählen, um hohe Gebühren zu vermeiden!

Als Ergänzung zur DKB Visa bieten sich die Barclaycard Visa oder die Hanseatic Bank Genialcard an. Siehe auch Finanztip: Die besten Kreditkarten, die viel können und nichts kosten.

Auch die mit manchen Karten gebotenen Versicherungen interessieren mich nicht. Ich schließe lieber explizit Versicherungen für bestimmte Risiken ab, siehe Wichtige Versicherungen. Die meisten mit Kreditkarten angebotenen Versicherungen gelten nur bei Einsatz der entsprechenden Karte, also nicht, wenn die Leistung auf einem anderen Weg bezahlt wurde. Für manche könnte die AuslandsReiseKV der Miles & More Gold interessant sein, sie gilt auch ohne Karteneinsatz und mit 90 Tagen für vergleichsweise lange Reisen, bietet aber nur medizinisch notwendigen Rücktransport, siehe Lohnt sich die Miles and More Kreditkarte?

Bei manchen Auslands(Reise)KV gibt es eine Versicherungs-Debitkarte für den Geldbeutel. Eine solche im Notfall dabei zu haben, kann hilfreich sein. Ich hatte z.B. eine Real-Time Notfallkarte der Allianz zur AuslandsReiseKV von STA. Siehe Lange Auslandsaufenthalte 4. Krankenversicherung.

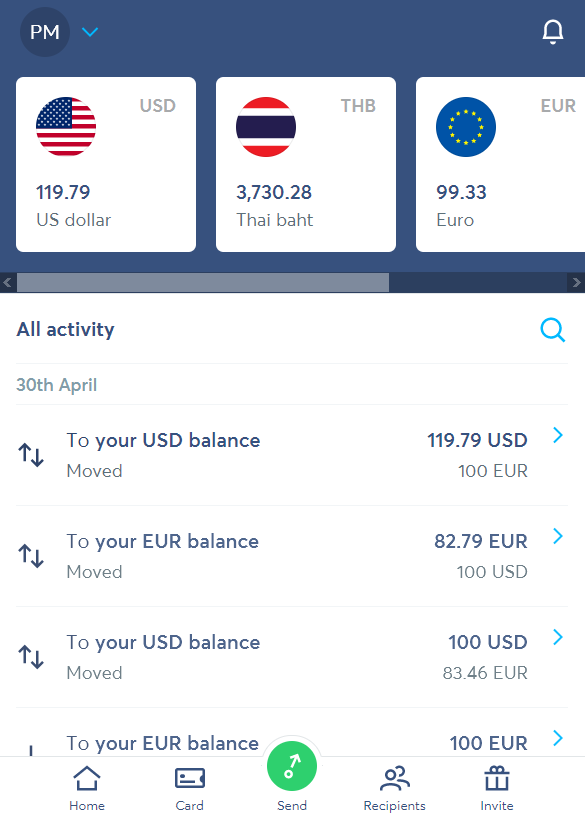

Wise Multiwährungs-Konten und Karten

Wise ist gut fürs Reisen und für lange Auslandsaufenthalte geeignet. Viele nutzen es zum günstigen Überweisen von Geld von Heimatbanken auf Banken im Reiseland. Für kleinere (wiederkehrende) Beträge soll Revolut günstiger sein.

Guthabentrennung, s.o., zur Schadensbegrenzung ist leicht umsetzbar.

Einen Wechselkursvorteil gegenüber Kreditkarten (ohne Fremdwährungsgebühr) sehe ich nicht.

Wise ist ein globaler Finanzdienstleister (E-Geld-Institut), der sich auf günstige Auslandsüberweisungen und Währungsmanagement spezialisiert hat.

- Multi-Währungs-Konto: Halten und Verwalten von über 40 Währungen in einem Konto. Von Währungspekulationen halte ich allerdings nichts.

- Echter Wechselkurs: Umtausch zum Devisenmittelkurs (ohne versteckte Aufschläge), lediglich mit einer transparenten, geringen Gebühr (ab ca. 0,45 %).

- Lokale Bankverbindungen: Erhalt eigener Kontodaten für 9+ Währungen (z. B. eigene IBAN für EUR, Account Number für USD/GBP), um Geld wie ein Einheimischer zu empfangen.

- Auto Conversion, Limit: Man kann einen Ziel Wechselkurs festlegen zu dem ein bestimmter Betrag automatisch gewechselt werden soll.

- Debitkarte: Weltweites Bezahlen und Bargeldabheben. Automatische Umrechnung aus dem vorhandenen Guthaben zum Bestpreis.

- Zinsen: Optionale Funktion („Interest“), um eine Rendite auf EUR-, GBP- und USD-Guthaben zu erhalten (via Geldmarktfonds).

- Abhebelimits für kostenlose Abhebungen pro Monat

- Nicht geeignet zum Halten hoher Beträge, weil Wise nicht der Eingangssicherung unterliegt.

Curve Meta-Debit-Karte

Die Curve-Karte ist keine klassische Kredit- oder Debitkarte mit eigenem Konto oder Guthaben. Sie fungiert als Meta-Karte, die andere Kredit- oder Debitkarten (z.B. Visa, Mastercard) bündelt. Ihr Mastercard-Logo bedeutet nur, dass die Abrechnung über das Mastercard-Netzwerk läuft. Dabei werden nur Karten von Visa und Mastercard unterstützt, nicht Amex. Beim Zahlen kann man jeweils entscheiden, welche der konfigurierten Karten die Curve Card „emulieren“ soll.

Das Curve Wallet soll im Unterschied zu Google Wallet auch auf DeGoogled Handys mit GrapheneOS funktionieren.

Man kann bis zu 90 Tage nach einer Transaktion die zu belastende Karte zu wechseln. Als weiteres interessantes Feature lassen sich für jede emulierte Kreditkarte zwei Backup-Karten konfigurieren, auf die automatisch ausgewichen wird, wenn eine Zahlung (z.B. wegen Überschreitung des Kreditrahmens) abgelehnt wurde.

Die Curve kann für Nutzer von Kreditkarten mit schlechten Auslandskonditionen interessant sein, um Fremdwährungsgebühren zu vermeiden.

Die häufig erwähnten besseren Interbanking-Wechselkurse der Curve kann ich im Vergleich zur Visa- und Mastercard der DKB nicht nachvollziehen. Auch sollte man beachten, dass es bei Curve an Wochenenden Aufschläge von bis zu 1,5% gibt, um eventuelle Wechselkursschwankungen durch geschlossene Devisenmärkte auszugleichen.

Ich kann mir vorstellen, daß es praktisch ist, mit einer einzigen Karte alle anderen mit dabei zu haben, und Originale zur Sicherheit im Safe zu lassen. Habe keine Erfahrung, ob die Curve immer dann verlässlich angenommen wird, wenn ich eine Kreditkarte brauche. Weitere Infos hier:

– Curve Card: Erfahrungen, Gebühren und Alternativen!

– Curve Kreditkarte: Erfahrungen mit Vor- & Nachteilen [2021]

– Curve: Wie lange wird das „Parasiten-Geschäftsmodell“ Bestand haben?

Auch sollte man die Betragsgrenzen der verschiedenen Curve-Karten beachten: Mit der kostenlosen Curve Blue sind Zahlungen bis 500€/Mon und Abhebungen am ATM bis ca. 200€/Mon kostenfrei. Für mein Reisebudget ist das für alleinige Nutzung zu knapp. Aber ich könnte ohne zusätzliche Umstände am ATM meine DKB Visa verwenden und danach im Safe lassen, wie ich es meist ohnehin mache.

Bank und Karten im Ausland nutzen

Ich reise mit Kreditkarten mehrerer Direktbanken und Neobanken: einige Visa, zwei Mastercard. Ich vertraue nicht darauf, dass Debit Cards genauso breit akzeptiert werden (Mietwagenkautionen, Hotelreservierungen) und trage deshalb die Kosten von 2,50€/Mon für die Credit Card gerne.

Meine Girocard hat das auslaufende Co-Badge V-Pay, welches hauptsächlich in Europa akzeptiert wird. Einige Filialbanken stellen ihre Girocard schrittweise auf die Co-Badges „Debit Visa“ und „Debit Mastercard“ um, die auch international, für Online-Zahlungen und in Wallets funktionieren. Direktbanken setzen auf separate Debit-Kreditkarten.

Ich vertraue nicht darauf, dass Debit-Karten (Visa, Mastercard, Girocards mit Co-Badge) genauso breit akzeptiert werden wie traditionelle Kreditkarten (Mietwagenkautionen, Hotelreservierungen) und trage deshalb die Kosten für klassische Kreditkarten gerne.

In der Wise App gibt es einen Travel Hub mit länderspezifischen Infos zum Bezahlen und eine Übersicht zu den Kosten unterschiedlicher ATMs, um nicht mit Touristen-ATMs abgezockt zu werden.

Vorsicht ist geboten, wenn man auch nur den kleinsten Bezug zu den USA hat: Mir hat die ING das Depot gekündigt, nur weil ich eine US-Telefonnummer (Google FI) in den Kontaktdaten eingetragen hatte – ohne irgendeine vorherige Ankündigung oder Rücksprache. Vermutlich handeln Banken hier nachvollziehbar so strikt, um aufwendige Kommunikation mit der US-Steuerbehörde zu vermeiden.

So geht es US-Bürgern in Deutschland wegen des harten Steuerregimes der USA:

US-Deutscher kein Depot möglich? : r/Finanzen

Ich würde auch bei Abmeldung aus D möglichst immer ein deutsches Konto behalten und sei es nur für den Notfall einer Rückwanderung. Für Auswanderer kann es aber aus steuerlichen Gründen besser sein, darauf zu verzichten, siehe unten.

Auf Reisen die bei deutschen Banken registrierte TelefonNr behalten. Freischaltung per SMS sollte man zwar nicht aktivieren, falls es ausreichend andere Wege gibt, aber manchmal ist Erreichbarkeit durch die Bank unter dieser TelefonNr vielleicht doch mal hilfreich. Telefonieren und Internet im Ausland – Weltweit im Ruhestand

Ist man länger in einem Reiseland, dann kann es sinnvoll sein, dort ein lokales Bankkonto zu eröffnen. Damit kann man z.B. Fremdkundengebühren (non-customer fees) vermeiden und es ist einfacher, lokale Rechnungen zu begleichen. Die Fremdkundengebühren betragen ca. 4 bis 6€ pro Abhebung an ATM, z.B. 220THB hailand, 250PHP auf den Philippinen und 5USD in den USA. Fremdkundengebühren kann man minimieren, indem man Banken mit möglichst hohen maximalen Abhebebeträgen sucht und den maximal erlaubten Betrag abhebt, der ist in TH häufig nur 10.000THB, aber es gibt wenige Banken, deren ATM 30.000THB erlauben.

Bis letztes Jahr haben DKB und Santander die Fremdkundengebühren auf Antrag erstattet, das hat sich bei langen Reisen ganz schön zusammengeläppert. Aktuell gibt es keine Bank mehr mit diesem Service.

Mit dem lokalen Konto erhält man problemlos eine lokale ATM-Card. Etwas aufwendiger ist es, eine Kreditkarte einer lokalen Bank zu bekommen. Das Banking macht man online und hofft, dass nichts Wichtiges nur an der lokalen Postanschrift zum Konto ankommt.

Mit kurzzeitigen Visa wird aes aber immer schwieriger, ein lokales Bankkonto zu eröffnen, vgl.

Foreign Nationals Face Account Bans in Bangkok Bank Crackdown – Thailand News – Thailand News, Travel & Forum – ASEAN NOW

Man kommt aber auch bei langen Auslandsaufenthalten prima ohne lokales Bankkonto aus, indem man seine deutschen Kreditkarten in Geschäften und Restaurants und zum Bargeld am ATM abheben verwendet. Einfachheit ist ja immer gut.

Zum Überweisen von deutschen Konten auf Auslandskonten ist Wise (ex TransferWise) günstig und komfortabel. Man kann zusätzlich eine kostenlose Wise Debit Mastercard beantragen. Auch Fremdwährungskonten lassen sich dort leicht führen. Diese sind jedoch zur Vermögenssicherung in „Hartwährungen“ eher keine gute Idee, siehe Finanzgestaltung für den Ruhestand.

Wer DIESE Konten nicht nutzt, VERPASST was | Wise erklärt 🙌

Starting on 6 May 2025, the following banks will no longer be supported due to payment system upgrades in Thailand.

Guide to THB transfers | Wise Help Centre

Zahlungen leiste ich häufig mit PayPal. Das geht schlicht am einfachsten und schnellsten.

Zum Zahlen in Läden und Restaurants ist Google/Apple Pay sehr praktisch. Aber nicht vergessen, den Betrag um ein Trinkgeld zu erhöhen – oder besser dieses in Bar geben.

Mit Bargeld in lokaler Währung versorge ich mich praktisch nur an Geldautomaten (ATM) mit meinen Kreditkarten. Bargeld wechsele ich nur in Ausnahmefällen. Ich möchte möglichst wenig Bargeld zu beaufsichtigen haben – Notgeld an verschiedenen Stellen habe ich aber immer dabei, siehe Vorsorge für Notfälle.

Wenn möglich, nutze ich Geldautomaten in oder an Bankgebäuden und wenn die Bank geöffnet hat, denn dort und dann ist es mit etwas Glück einfacher, vom Automaten einbehaltene Karten zurückzubekommen oder Probleme zu klären und meist sind diese Orte sicherer.

In manchen Ländern ist bei einigen Banken auch kartenloses Abheben an Geldautomaten mit Handy-Wallet via NFC oder Bank-Apps via QR-Code oder Abhebe-Code möglich. Das unterbindet das Risiko von PIN-Diebstahl durch Ausspähen oder Skimming und scheint mir generell sicherer zu sein. Das habe ich bisher nicht genutzt, erwäge es aber.

Wechselkurse

Auffällig mit „Cash“ o.ä. beworbene ATMs, besonders in Touristen-Hotspots, verlangen häufig überhöhte Gebühren. Ich habe bisher immer leicht ATMs „normaler“ Banken mit akzeptablen Fremdkundengebühren gefunden. Meist mache ich bei Ankunft nach der Passkontrolle die erste Abhebung.

Private ATMs (solche, die nicht zu einer Bank gehören) sollte man wegen hoher Gebühren möglichst meiden. Diese stehen häufig an touristischen Orten.

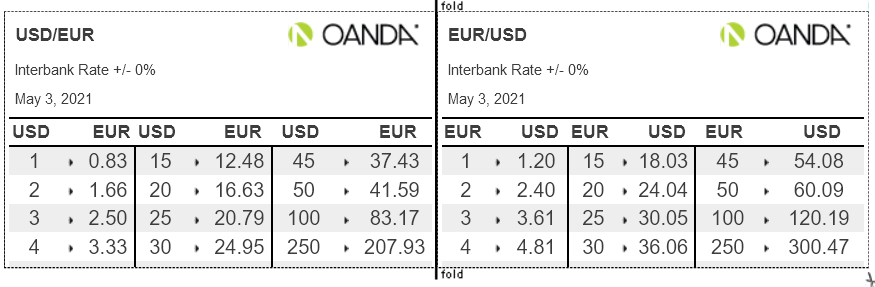

Die Kurse bei Wechselstuben, Juwelieren (häufig besser als Wechselstuben, z.B. in Vietnam) und Banken sind meist schlechter als die offiziellen Kurse der Kreditkarten:

– Mastercard® Currency Converter Calculator

– Visa Exchange rate calculator

– First Data Kurse (wird von der DKB genutzt)

Viele schauen nur auf die Kurstafeln der Wechselstuben und übersehen deren Servicegebühren. Wechselstuben in Flughäfen hinter der Passkontrolle (bei der Ausreise) und vor der Immigration (bei der Einreise) haben meist besonders schlechte Kurse – man geht besser an ein ATM, nachdem man durch die Passkontrolle ist. Häufig kann man dazu gut die Wartezeit am Gepäckband nutzen, manchmal ist es besser, auch erst noch durch den Zoll zu gehen. In manchen Ländern wird in Wechselstuben häufig betrogen – man hört davon z.B. in Prag und auf Bali.

Generell scheinen die Wechselkursunterschiede bei guten Kreditkarten unwesentlich zu sein, weil die Unterschiede meist unter 0,5% liegen, siehe Wechselkurse 2019: Visa oder MasterCard – welche Reisekreditkarte hat den besseren Kurs? Wer sich aber genauer damit beschäftigen möchte, findet im Vielflieger Treff eine lange Diskussion dazu Wechselkurse bei Kreditkarten.

Ein Auszug:

„… Die (DKB) VISA hat um 12 Uhr MEZ Buchungsschnitt. Hebst du also am 10.03. um 8 Uhr morgens MEZ Geld ab, bekommst du den Kurs vom 10.03., den FirstData aber erst am 11.03. veröffentlicht.Und warum kennt die DKB bereits den Kurs vom 10.03.? Ganz einfach: Weil VISA Europe für den Kurs vom 10.03. den Kursverlauf vom 09.03. zum Fixen benutzt und zwar immer ungefähr den tiefsten Kurs vom Vortag bis 12 Uhr (am 09.03.).

Hebst du am 10.03. nach 12 Uhr ab, bekommst du den Kurs vom 11.03. (den FD am 12.03. veröffentlicht), der aber von VISA Europe bereits um 12 Uhr eingespielt wird. Das geht deshalb, weil sich VISA Europe dabei am Kursverlauf vom 10.03. bis 12 Uhr orientiert.

Du kannst also vor dem Abheben den Kurs ganz gut erraten, aber es hat seinen Preis, weil VISA sich beim Fixing immer ungefähr am tiefsten Vortageskurs orientiert, während MC eher mittelt.

Steigt der Euro, musst du mit der DKB VISA also immer mindestens einen Tag warten, wenn du vom Kursgewinn etwas abhaben willst. Fällt er, hast du allerdings den Vorteil, dir vor 12 Uhr noch den (tiefsten) Kurs des Vortages zu sichern.…“

Im Reiseland bekommt man generell bessere Wechselkurse für Bargeld in die Fremdwährung als im Heimatland.

Niemals sollte man am ATM, beim Händler oder im Hotel die Möglichkeit wählen, das Heimatkonto in der Heimatwährung Euro zu belasten „dynamic currency conversion„. Damit erhält man miserable Wechselkurse. Also immer in der Landeswährung belasten lassen, dann wird der faire offizielle Wechselkurs von Visa bzw. Mastercard verwendet, s.o. Also z.B. 30.000THB in THB von der Kreditkarte abbuchen lassen und nicht den in EUR umgerechneten Betrag.

Auch bei PayPal sollte man beim Bezahlen in Fremdwährung aufpassen und deren „automatische Umrechnung“ mit schlechtem Wechselkurs meiden. Aktuell kann man dazu die Fremdwährungen, bei denen man die Umrechnung mit dem besseren Wechselkurs der Kreditkarte möchte, unter „E-Börse“, „Währung hinzufügen“ zum Zahlen freischalten. Oder beim Bezahlen unter „Optionen für Währungsumrechnung anzeigen“ auf die Fremdwährung umstellen. Die gut versteckte Funktion, um das generell abzuschalten, scheint nicht mehr zu existieren.

Will man Bargeld wechseln, sollte das gut geplant sein: Möglichst kurz am Mann haben und vorab eine gute Wechselstube/Bank wählen: Wenn ich z.B. am Anfang einer Thailand-Reise eine Vorauszahlung für ein Condo leisten muß, für die ich mehrere ATM-Abhebungen benötigen würde, dann nehme ich den Betrag in Euro mit und wechsele im Untergeschoß des Suvarnabhumi Flughafens in der Wechselstube Superrich.

Ob man seine Ausgaben besser mit Bargeld oder Karten im Blick behält, ist letztlich eine Typfrage. Ich persönlich habe deutlich besseren Überblick mit Karten.

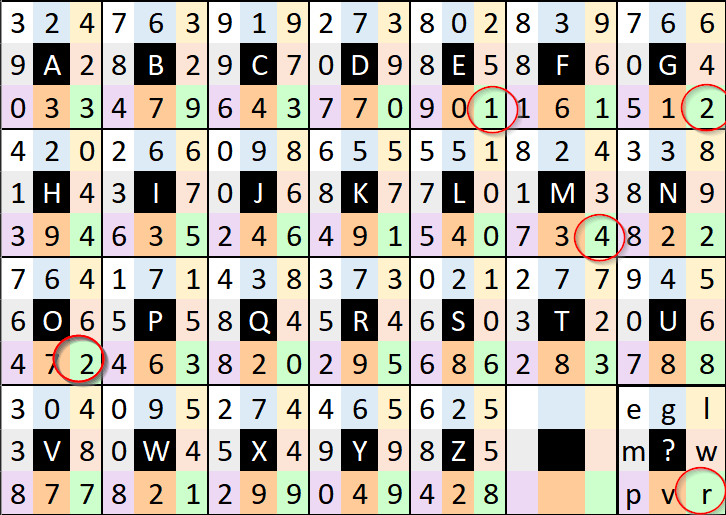

Bei Oanda kann man sich ein praktisches Traveler’s Cheatsheet ausdrucken, welches sich schön für den Geldbeutel falten läßt. Damit kommt man auch mal ohne Handy aus. [das gibt es leider nicht mehr].

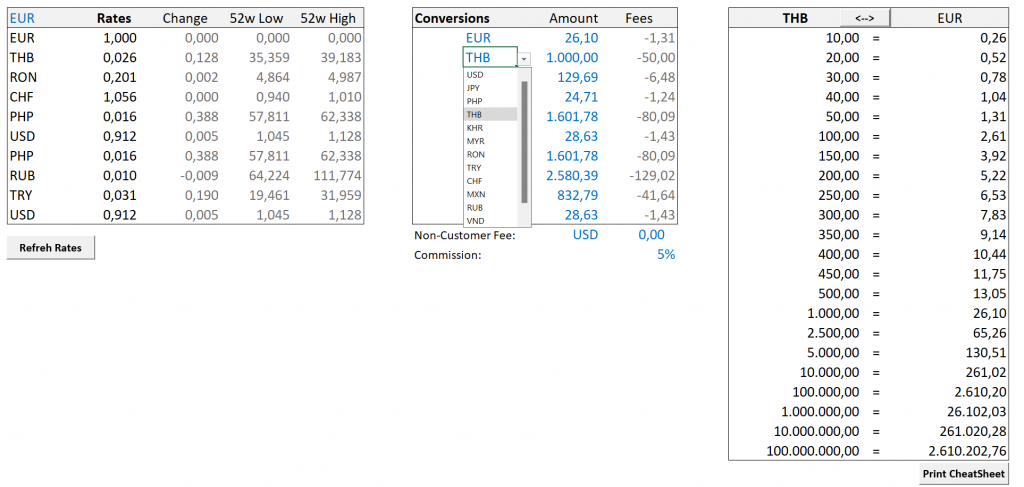

Mit meinem Excel Währungsrechner lässt sich aber ein ähnliches drucken.

[Folgendes weiss ich nicht aus Erfahrung, sondern von einer KI]

Hausbanken schlagen typischerweise 1,5%-3,5% auf den Devisenkurs auf (bei Geldwechsel oder Girocard-Zahlung oft noch mehr).

Aspekte für Auswanderer

Infos zu deutschen Konten, speziell auch für Auswanderer und Ausländer bietet DeutschesKonto.org. Die politische Grundhaltung des Betreibers wird mir aber immer suspekter.

Zum Eröffnen eines deutschen Bankkontos braucht man bei den meisten Banken einen deutschen Wohnsitz. Bei einigen kann man sein Konto weiter behalten, wenn man sich aus D abmeldet.

Auch als Perpetual Traveler ohne Wohnsitz oder Steuernummer in irgendeinem Land hat man ein Recht auf ein Bankkonto (nicht auf ein Geschäftskonto!).

SEPA-Bankkonto ohne Wohnsitz oder Steuernummer!? (youtube.com)

Jede natürliche Person (auch wohnsitzlose) mit einem Recht auf Aufenthalt in der EU hat ein Recht auf ein Bankkonto:

Richtlinie – 2014/92 – DE – EUR-Lex (europa.eu)

Manche Banken schicken neue Kreditkarten nach Ablauf der alten auch ins Ausland. Falls die alte Karte nur abgelaufen ist, scheint bei manchen Kreditkarten die Karte im Handy-Wallet automatisch aktualisiert zu werden, man kommt also ohne die physische Karte aus. Bei Ersatz wegen Diebstahl oder Verlust geht das nicht, weil sich dann die Kartennummer ändert.

DKB und ING schicken keine Karten ins Ausland. Die DKB bietet aber ein Notfallpaket: Dabei stellt sie innerhalb von Stunden über lokale Visa-Agenten eine Notfallkreditkarte aus (mit der man aber nicht am ATM abheben kann) und stellt lokal Notfallbargeld zur Verfügung.

Hier wertvolle Infos für Auswanderer von Roman in der Freiheitsmaschine:

„

Selbst wenn deutsche Banken bereit sind das Konto bei Wohnsitz im Ausland weiterzuführen, heißt es nicht, dass es auch praktisch auf Dauer funktioniert. Z.B. verlangen sie in der Regel eine Postanschrift für die Zusendung von Dokumenten, Karten, etc. In vielen Ländern gibt es keine Postlieferung an die Wohnadresse und die einzig funktionierende Möglichkeit ist eine P.O.Box beim Postamt, an die dt. Banken wie z.B. die DKB grundsätzlich nicht versenden. Zudem sind diese Banken auch nicht flexibel bzw. aufgrund der hohen Kosten nicht bereit, wichtige Korrespondenz per Courier zu versenden. Internationale Banken bzw. Privatbanken sind zwar teurer, aber dafür flexibler um solche Sachen zu unterstützen.

Ohne ein lokales Bankkonto geht es für Auswanderer praktisch nicht. Wer wiederkehrende Rechnungen zahlen muß, wird dies kaum von einem Auslandskonto machen, da die Überweisungskosten und Wechselkursverluste viel zu hoch sind. Mit Wise funktioniert das zwar sehr gut, aber eher als Backup. Eine lokale Kreditkarte von einer lokalen Bank ist häufig auch ein Muß, da bestimmte Zahlungen vor Ort wegen Betrugsprävention nicht mit ausländischen Kreditkarten funktionieren.

Ein lokales Bankkonto zu bekommen, kann heutzutage eine echte Herausforderung sein, insbesondere wenn man kein lokales Einkommen bezieht oder kein echter Residency-Status besteht. Das ist ein komplexes Thema und vielleicht einen eigenen Thread wert. Mein Punkt hier ist, dass ein bereits bestehendes Konto bei einer internationalen Bank wie z.B. HSBC oder Citibank die Sache erheblich vereinfachen kann.

„

Abschließend noch ein wichtiger Punkt: Ob die Weiterführung eines deutschen Bankkontos für Auswanderer steuerliche Konsequenzen haben kann, sollte im Einzelfall gut abgeklärt werden, siehe 5. Internationale Aspekte zur Finanzgestaltung im Ruhestand, Erweiterte beschränkte Steuerpflicht. Im Zweifelsfall ist besser „cut all ties„. Wer nicht auf eine europäische Bank verzichten möchte, der kann diese auch in den Nachbarländern finden.

Für Rentner in TH ist folgender Sonderfall zu beachten: Mit gewöhnlichem Aufenthalt in TH kann man die Besteuerung seiner GRV-Rente völlig vermeiden, siehe Null Steuer auf Rente in Thailand.

Broker für Auswanderer – Was du vor dem Wegzug über dein Depot wissen musst – Abmelden.de

Why You Shouldn’t Bank Where You Live – Google Search

[ *) Dieser Post enthält Affiliate-Links. Das kostet dich nichts, bringt mir aber etwas Einkünfte.]

Schreibe einen Kommentar