Last updated on Februar 10, 2026

Inhalt

Siehe auch:

- Mythen und Fakten zur gesetzlichen Rentenversicherung (GRV)

- Mythencheck Erbschaftsteuer: Was die Milliardärslobby uns erzählt – und was wirklich stimmt

- Die Steuer auf Renten ist in D gar nicht sooo hoch!

- Frührente plus Job kann sich lohnen

- Freiwillige Einzahlungen in die GRV-Rente (inkl. Steuervorteile)

- Null Steuer auf Rente in Thailand

- Steuern auf Renten, Kapitalerträge, Mieteinnahmen

- Steuer-Rechner

- Maschinist: 0% Steuern in Deutschland – Die Freiheitsmaschine

justETF: Steuern sparen bei ETFs: Wirklich alles, was du wissen musst - International:

Generelles

Spitzensteuersatz in Deutschland – ab wann gilt er? – smartsteuer

Hier ein paar generelle Anmerkungen zu Steuern, um verbreitete Missverständnisse auszuräumen:

Versteuert wird nicht das gesamte Bruttoeinkommen, sondern nur der steuerpflichtige Teil des Einkommens. Dieser wird durch Abzug von Freibeträgen (wie Sparerfreibetrag, Altersentlastungsbetrag) und anrechenbaren Ausgaben wie Vorsorgeaufwendungen (z.B. KV-Beiträge, Altersvorsorgebeiträge) vom Bruttoeinkommen ermittelt.

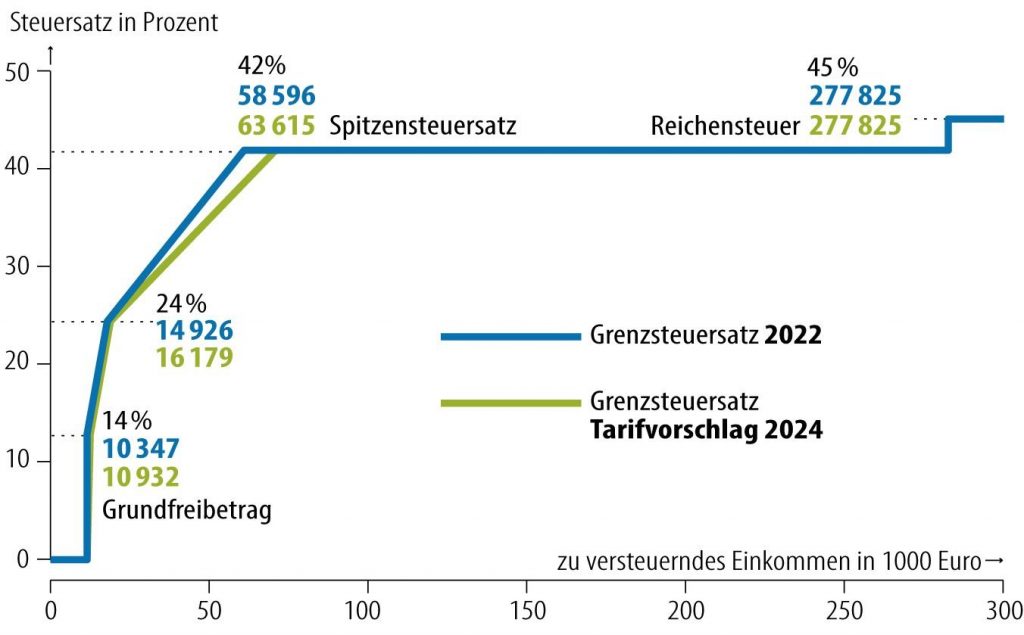

Mit zunehmendem Einkommen steigt der Steuersatz für zusätzliches Einkommen bis zum Spitzensteuersatz von 42% ab ca. 58T€. Den Höchststeuersatz (Reichensteuer) von 45% zahlt man erst ab ca. 278T€ zu versteuerndem Jahreseinkommen.

Wählen nach Geldbeutel? DAS sollte jeder wissen!

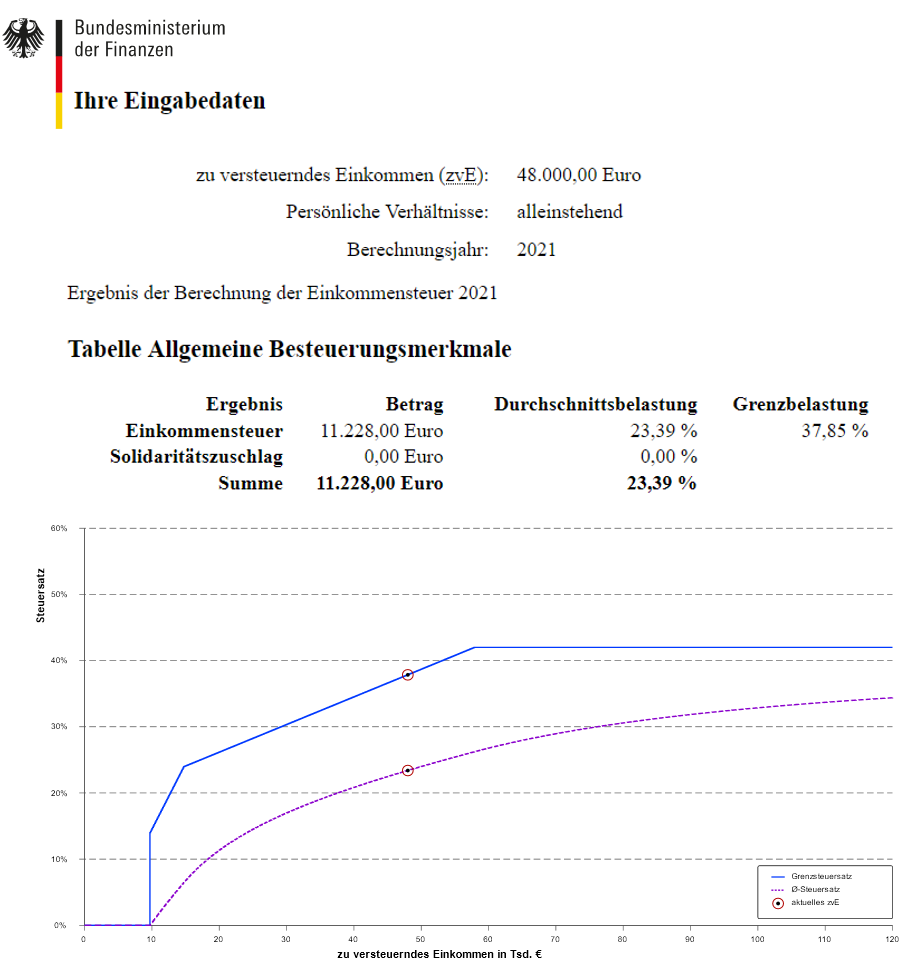

Beispiel: Mit einem Bruttojahreseinkommen von 55T€ hat man ein zu versteuerndes Einkommen von ca. 48T€, siehe Heydorn Steuerrechner. Darauf hat man einen Durchschnittssteuersatz von ca. 23% und eine Grenzbelastung von ca 38%. Die Grenzbelastung gibt an, wie hoch zusätzliches Einkommen zu verteuern wäre. Siehe Einkommensteuer-Rechner des BMF:

Siehe auch Steuermythen.de

– Auch Facharbeiter*innen zahlen schon den Spitzensteuersatz

–Der Grenzsteuersatz – und andere Steuersätze

– Höhere Spitzensteuersätze schaden Wachstum und Beschäftigung

– Höfgen: Fünf Mythen zur Erbschaftsteuer – widerlegt

Steuer auf Kapitalerträge

Kapitalerträge werden mit dem persönlichen Steuersatz, höchstens jedoch mit 25% Kapitalertragssteuer (KapESt, Abgeltungssteuer) versteuert, durch Teilfristellung (s.u.) kann sich das auf 17,5% reduzieren. Hinzu kommen ggf. Kirchensteuer und Solidaritätszuschlag.

Ist der persönliche Steuersatz kleiner als 25% sollte man beim Finanzamt die Günstigerprüfung beantragen. Bis zu einem zu versteuernden Einkommen von ca. 4.300€/Mon liegt der persönliche Steuersatz unter 25%. Für viele Ruheständler liegt der persönliche Steuersatz deutlich niedriger, siehe Die Steuer auf Renten ist in D gar nicht sooo hoch!

Die Kapitalertragssteuer (KapESt) wird nicht auf das gesamte investierte Kapital erhoben, sondern nur auf Erträge wie Dividendenzahlungen für Aktien, Zinszahlungen von Anleihen, Zinsen auf Bankeinlagen, Kursgewinne aus Aktienverkäufen und auf die sogenannte Vorabpauschale.

Die Vorabpauschale ist eine fiktive Mindestrendite. Sie dient zur Vorwegnahme der Besteuerung künftiger Wertsteigerungen, ohne dass Fondsanteile verkauft wurden. Sie wird aus dem Basiszins der Bundesbank und einem gesetzlich festgelegten Faktor berechnet.

Die Vorabpauschale gilt zwar grundsätzlich für alle Investmentfonds, für ausschüttende Fonds fällt dafür aber i.A. keine Steuer an, weil die Ausschüttungen von der Vorabpauschale abgezogen werden.

Beim tatsächlichen Verkauf von Fonds-Anteilen werden alle Vorabpauschalen in voller Höhe vom Verkaufserlös abgezogen.

Die Abgeltungssteuer auf die Vorabpauschale wird von der Bank jährlich im Januar des Folgejahres ermittelt, vom Verrechnungskonto abgebucht und an das FA abgeführt. Je nach Fondsart wird nicht die gesamte Vorabpauschale oder Dividende versteuert, sondern ein Teil wird freigestellt (Teilfreistellung). Bei Aktienfonds (mind. 51% Aktienanteil) werden 30% freigestellt, bei Mischfonds (mind. 25% Aktienanteil) 15%, bei Immobilienfonds:60 % (inländisch) bzw. 80 % (ausländisch). Bei der Ermittlung der Steuer wird der Sparerfreibetrag von max. 1000€ (bei Singles) in Höhe des vorliegenden Freistellungsauftrags berücksichtigt.

Nach Vorliegen der Abgeltungssteuer eines Jahres kann man ggf. den Freistellungsauftrag anpassen.

Vorabpauschale Rechner für ETF & Fonds – Finanzfluss

Vorabpauschale Rechner: So hoch ist die Steuer auf ETFs – Finanztip

Es kann also zu Abbuchungen vom Verrechnungskonto kommen, auch wenn man keine Anteile verkauft hat. Dazu sollte man für ein ausreichendes Guthaben auf dem Verrechnungskonto sorgen.

Das Merkblatt für den inländischen Steuerzahler von Deutsche Bank zur Besteuerung von Kapitalerträgen liefert viele interessante Details.

Zu Besteuerung von Kapitalerträgen für Steuerausländer (beschränkt in D Steuerpflichtige) siehe 5. Finanzgestaltung – Internationale Aspekte.

Durch Buy and Hold ergibt sich ein Steuervorteil

- durch Verschieben von Steuerzahlungen in die Zukunft, falls dann ein niedrigerer Steuersatz zu erwarten ist

- weil aktuell nicht gezahlte Steuerbeträge weiter Rendite bringen „zinsloses Darlehen vom Staat“. Kommer: Steuern sparen durch Buy-and-Hold

Verlustverrechnung

Verluste aus Wertpapiergeschäften können in Deutschland steuerlich mit Gewinnen aus Kapitalanlagen verrechnet werden.

Nur realisierte Verluste, die durch Verkauf unter Einstandskurs entstehen, sind steuerlich relevant. Kursverluste „auf dem Papier“ zählen nicht.

Banken führen automatisch zwei getrennte Töpfe:

- Aktien-Verlusttopf: Verluste aus Aktienverkäufen.

- Sonstiger Verlusttopf: Verluste aus Fonds, Anleihen, Zertifikaten, Derivaten etc..

Verlusterrechnung

- Aktienverluste dürfen nur mit Aktiengewinnen verrechnet werden. Vorabpauschalen gehören zu Gewinnen.

- Sonstige Verluste dürfen mit allen sonstigen Kapitalerträgen (Zinsen, Fondsgewinne, Derivate) verrechnet werden.

- Steuerabzug: Erst nach der Verrechnung wird die Kapitalertragsteuer auf den verbleibenden Gewinn erhoben.

- Nicht verrechnete Verluste bleiben im Verlusttopf bestehen und können in Folgejahren genutzt werden.

Renten und Mieteinnahmen

Renten und Mieten werden mit dem persönlichen Steuersatz versteuert. Für Immobilien gibt es spezifische, steuermindernde Abschreibungsmöglichkeiten. Zu Renten siehe: Die Steuer auf Renten ist in D gar nicht sooo hoch!

Trick: LiFo-Gestaltung bei Teilverkäufen von Wertpapieren

Beim Verkauf von Fondsanteilen gilt steuerlich die FiFo-Regel (first in – first out). Das bedeutet: Zuerst werden die ältesten Anteile verkauft – das sind meist diejenigen mit den höchsten Gewinnen. Auf diese Gewinne fallen Abgeltungsteuer sowie – bei freiwilliger Mitgliedschaft in der gesetzlichen Krankenversicherung – zusätzlich Beiträge zur Kranken- und Pflegeversicherung an.

Man kann LiFo (last in first out) erreichen und damit zuerst die jüngeren Anteile mit geringeren Gewinnen verkaufen durch:

- Vor dem Verkauf übertragen älterer Anteile in ein anderes Depot, am einfachsten bei derselben Bank. Da beim Depotübertrag immer die ältesten Anteile zuerst verschoben werden, verbleiben im Ursprungsdepot die jüngeren Anteile. Diese können dann gezielt verkauft werden – mit dem gewünschten LiFo-Effekt.

Beim Depotübertrag muss man darauf achten, dass die Bank die ursprünglichen Anschaffungsdaten korrekt mitübermittelt, da sonst ein fiktiver Verkauf mit voller Besteuerung angenommen werden kann. - In Tranchen anlegen, also z.B. alle 10J oder 50T€ einen anderen ETF besparen.

Vorteile von LiFo:

- Renditevorteil: Nicht sofort erhobene Steuern und Beiträge bleiben investiert und können zusätzliche Rendite erwirtschaften (Stundungseffekt).

- Geringere Steuerlast im Verkaufsjahr: Durch den Verkauf jüngerer Anteile mit geringerem Gewinn fällt weniger Abgeltungsteuer an.

- Mögliche Steuerersparnis: Wenn der persönliche Steuersatz zum späteren Verkaufszeitpunkt niedriger ist, kann dies zu einer dauerhaften Entlastung führen.

- Gestaltungsspielraum bei Erbschaft/Schenkung

Wenn ältere Anteile mit hohen stillen Reserven in ein anderes Depot übertragen werden, kann man diese ggf. gezielt für Schenkungen oder Nachlassplanungen nutzen. Denn bei Schenkung/Erbschaft wird der Einstandskurs übernommen – und die Steuerlast verschiebt sich auf den Rechtsnachfolger. - Optimierung bei Freibeträgen

Durch den Verkauf jüngerer Anteile mit geringeren Gewinnen kannst du den Sparer-Pauschbetrag (1.000 €/2.000 € bei Zusammenveranlagung) gezielter nutzen, ohne gleich hohe Steuerlasten auszulösen.

Aber das Steuerrecht kann sich ändern, so könnten sich heute mit persönlichem Steuersatz über der Kapitalertragssteuer bei deren Abschaffung ärgern, Anteile mit größeren Gewinnen nicht früher verkauft zu haben.

ETF-Steuertricks berechnet: Wie viel spart man wirklich?

Ausschüttende/Thesaurierende Fonds: Sparerfreibetrag vs Steuerstundung

Beim Investieren in Aktien-Fonds lassen sich die 1000€ Sparerfreibetrag jährlich (bei Alleinstehenden) mit einem ausschüttenden Fonds ausschöpfen. Andererseits lässt sich die Steuerschuld mit Thesaurierern weit in die Zukunft verschieben, siehe die Kommentare von Jörg zu Thesaurierung extrem beim Finanzwesir.

Man könnte die ersten ca. 50T€ in Ausschütter investieren und den Rest in Thesaurierer um den Sparerfreibetrag jährlich auszuschöpfen. Oder mit dem kompletten Betrag auf die Steuerstundung mit Thesaurieren setzen, in der Hoffnung, dass die Steuergesetze sich nicht zum Nachteil ändern und bei weiterhin niedrigen Basiszins – damit wird der Sparerfreibetrag erst bei einem Fondsvolumen von ca. 190T€ voll ausgeschöpft (falls ich die vorgenannten Kommentare richtig verstanden habe). Der vorgenannte Jörg sieht das so:

„Sollte heutzutage (nach 2018) ueberhaupt der Sparerfreibetrag mit Ausschuettern zuerst ausgeschoepft werden, damit man „den Freibetrag nicht verschenkt“, bevor es an’s Thesaurieren geht?

M.E. nicht! Weil der SFB fuer Thesaurierer eben erst bei ca. 190k € ausgeschoepft wird (anstatt knapp ueber 50k bei Ausschuettern) und man dadurch ca. 10 Jahre spaeter ueberhaupt erst anfaengt Steuern zu zahlen! (auch hier gilt Zeit = Geld, wie beim „je frueher Anlegen, umso besser …“)„

Eine Einordnung zur Steueroptimiererei von Jörg :

„Erst wenn du deine Assetallokation optimierst (moeglichst hohen AktienETFanteil), die Abkehr von aktiven Fonds/Robos/Einzelaktien (Kosten, Hin&Her) durchfuehrst, machen steuerliche Optimierungen Sinn!

Steuerliche Effekte sind aber vermutlich groesser als Kosten rund um ETFs (TER/TD chasing, 0€-Sparplan-Hopping, Broker-Kosten), Rebalanzierung mit aktiven Verkaeufen+Zukaufen.“

Links

Weitere Infos zu Steuern:

Die Steuer auf Renten ist in D gar nicht sooo hoch!

Null Steuer auf Rente in Thailand

Lange Auslandsaufenthalte 3. Steuerliche Aspekte

Frugalisten: Steuern auf Kapitalerträge und wie man sie minimiert – Entnahmestrategien

Finanztip: So holst Du das Meiste bei der Steuererklärung raus

ISI München – Forschung zu Vermögens- und sozialer Ungleichheit

Wealth and Opportunity – Fabian T. Pfeffer

Schreibe einen Kommentar