Last updated on Dezember 28, 2025

Zum Thema GRV-Renten wird, angereizt durch reißerische Überschriften, vieles durcheinander geworfen oder falsch negativ dargestellt.

Siehe auch:

- Die Steuer auf Renten ist in D gar nicht sooo hoch!

- GRV-Rente im Ausland beziehen

- Frührente plus Job kann sich lohnen

- Freiwillige Einzahlungen in die GRV-Rente (inkl. Steuervorteile)

- Null Steuer auf Rente in Thailand

- Steuern auf Renten, Kapitalerträge, Mieteinnahmen

- Mythencheck Erbschaftsteuer: Was die Milliardärslobby uns erzählt – und was wirklich stimmt

- YouTube Kanal: SoVD SH – Sozialrecht verständlich erklärt

- Rente: Das steckt hinter den gängigen Mythen – DER SPIEGEL

Vorsicht: 7 Rentenirrtümer 2023 😳 Rentenhöhe, Steuern & Co. (youtube.com)

Inhalt

Pflichtversicherungen

In einem Sozialstaat wie Deutschland, in dem die Gemeinschaft im Notfall für jeden Bürger einspringt, hat der Staat nicht nur das Recht, sondern die Pflicht, alle Bürger zu einer Basisabsicherung fürs Alter und zu einer Krankenversicherung zu verpflichten.

Das sollte m.E, auch auf aktuell nicht rentenversicherungspflichtige Gruppen wie Selbstständige ausgeweitet werden und für geplante kapitalgedeckte Vorsorge gelten.

Der Ansatz „Ich mache das lieber selbst, mit eigenen Investments erziele ich mehr Rendite“ passt nicht zu diesem solidarischen System. Meinungsänderungen, Schicksalsschläge, Fehleinschätzungen oder das Ignorieren des Langlebigkeitsrisikos können solche Modelle schnell scheitern lassen – und am Ende zahlt die Allgemeinheit.

Viele sind schlicht nicht in der Lage oder willens, für ihre eigene Vorsorge zu sorgen, siehe Verhaltens-Mechanismen von Anlegern (Behavorial Finance). Wer z.B. bei knappem Einkommen 250€ / Monat verraucht, hat offensichtlich die Kontrolle über sein Leben verloren. Deshalb scheint es mir nicht klug zu sein, alles der persönlichen Initiative zu überlassen. Natürlich sollte in der Not jedem geholfen werden – die Schwierigkeiten für z.B. Obdachlose, Süchtige oder psychisch Kranke, aus ihren Dilemmas herauszukommen, kann man sich als Außenstehender wohl kaum vorstellen.

Aus dieser Solidargemeinschaft kann man sich nur durch Auswanderung entziehen.

Auch Erfolgreiche sollten sich fragen, ob sie nicht Glück mit Können verwechseln – es gibt Tausende mit genauso guten Fähigkeiten, die sich genauso hart angestrengt haben und trotzdem keinen Erfolg hatten.

Mythen

Im Umlageverfahren der GRV werden die Beiträge nicht auf einem persönlichen Sparkonto angespart. Stattdessen werden die Einnahmen aus den aktuellen Beiträgen direkt zur Finanzierung der Renten für die heutigen Rentner verwendet. Das Geld fließt also von der arbeitenden Generation an die Ruheständler.

Aussagen wie „wer weiß, ob man überhaupt noch eine Rente kriegt“ sind irreführend. Die generelle Sicherheit der GRV -Rente und deren Höhe sind unterschiedliche Themen. Die staatliche deutsche Rentenversicherung (GRV ) hat die beste Bonität, die man sich vorstellen kann. Sie wird vermutlich auch zukünftig einen zumindest teilweisen Inflationsausgleich erbringen.

Die Höhe der zu erwartenden Rente beruht auf politischen Entscheidungen, mit denen man einverstanden sein mag, oder auch nicht. Die Gestaltung des Umlageverfahrens muss permanent an wirtschaftliche und gesellschaftliche Entwicklungen angepasst werden.

Rentenerhöhungen folgen der Lohnentwicklung. Dabei wird z.B. für 2025 grob gerechnet:

- 5,16 % Lohnentwicklung 2024

- – 0% Beitragsfaktor (weil Beitragssatz unverändert)

- – 1,3 % Nachhaltigkeitsfaktor

- – 0,5 % Nachholfaktor

- = ca. 3,3 % Rentenerhöhung

- Der Riester‑Faktor (Altersvorsorgeanteil)

ist seit 2019 dauerhaft ausgesetzt.

Die GRV -Rente soll nicht den aus dem Arbeitsleben gewohnten Lebensstandard garantieren, sondern nur eine Grundabsicherung gewährleisten.

Die umlagefinanzierte GRV ist kein Scam, kein Schneeballsystem. Es ist nicht auf Betrug ausgelegt und verspricht keine unrealistischen Renditen. Schon rein formal trifft der Vergleich nicht, weil die GRV nicht exponentiell funktioniert, sondern über ein zweistufiges Verfahren (Generationenertrag).

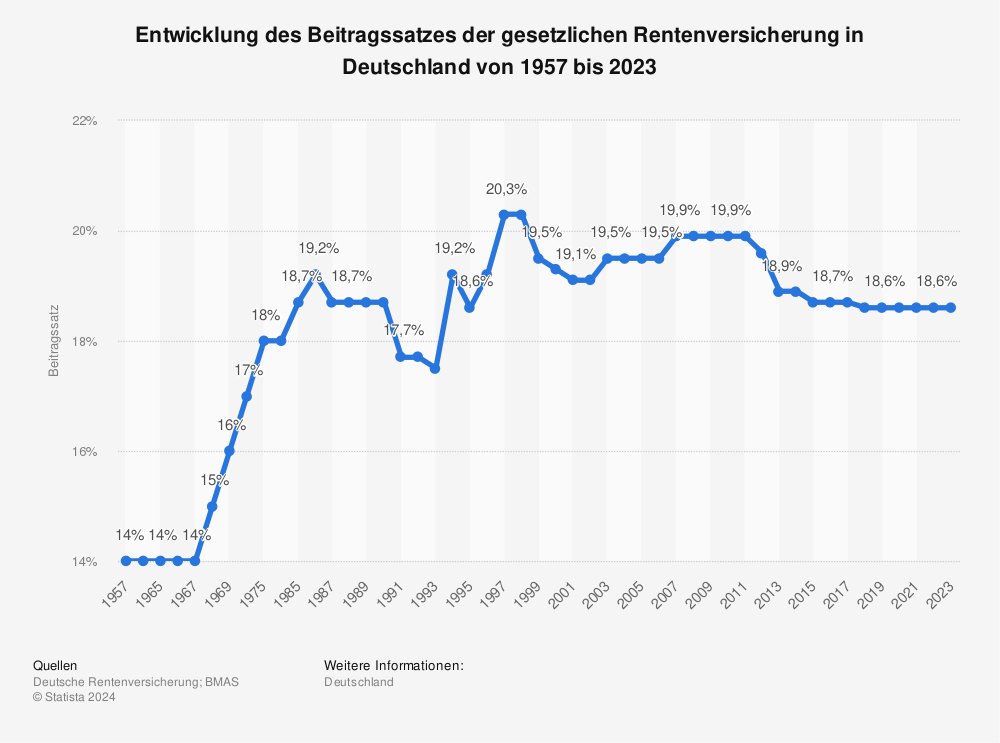

Die Rentenbeiträge sind nicht permanent gestiegen, sie lagen 1997 bei 20,3% und 2018 bis 2024 bei 18.6%.

Die gesetzliche Rente sinkt nicht – es gibt eine staatliche Rentengarantie, welche ein Absinken gesetzlich ausschließt. Aber wenn die Preise für Güter und Dienstleistungen schneller steigen als die Rente, verliert die Rente real an Wert.

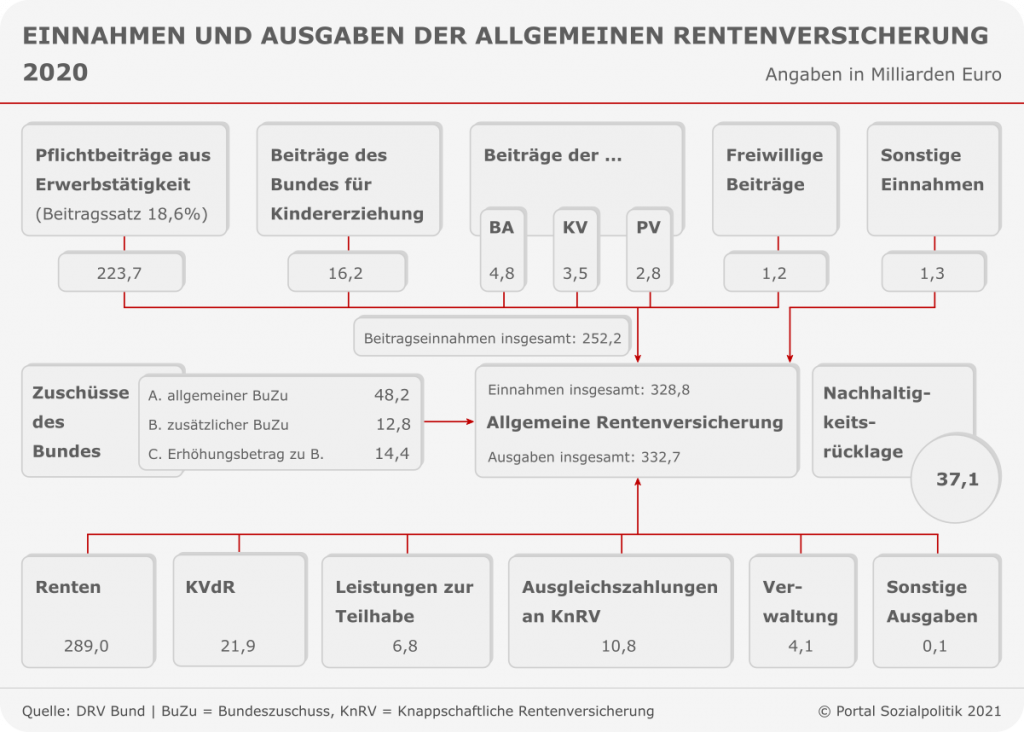

Der Rentenzuschuss aus dem Staatshaushalt explodiert nicht. Die absolute Zahl steigt zwar jährlich und liegt aktuell über 100 Mrd €, aber das liegt im Wesentlichen daran, dass die nominalen Zahlen steigen, weil Preise steigen und die Wirtschaft wächst. Die Rentenausgaben pro Rentner sind gemessen an der Wirtschaftsleistung heute um rund ein Viertel geringer als in der Vergangenheit.

Verqueres zu Corona-Krise und Altersbezügen: Rentnerinnen und Rentner – Gewinner der Pandemie?

Viele Bestandsrentner verwirren zukünftige Entwicklungen, die evtl. auf Neurentner zukommen, mit ihrer eigenen Situation. Beispiel: Die dynamische Kopplung des Renteneintrittsalters an die Entwicklung der Lebenserwartung.

würde laut Prognose zu 68J im Jahr 2042 führe, also in 20J.

Niemand braucht sich von einem ggf. geringen GRV -Rentenanspruch überraschen lassen: Seit 2002 erhält man ab einem Alter von 27J jährlich automatisch eine persönliche Renteninformation mit dem aktuellen Stand seiner erworbenen Rentenansprüche

Man kann sich jederzeit bei der GRV zu seinem Rentenanspruch informieren, siehe Gute Elektronik – Ausweis App.

Es gibt keine generelle Doppelbesteuerung nach dem Motto „ich muss meine gesamten schon versteuerten Einzahlungen als Rentner nochmal versteuern“. Bei den Renten in Deutschland wird seit 2005 schrittweise die sog. „Nachgelagerte Besteuerung“ eingeführt. „Nachgelagert“ bedeutet hier, dass die Beiträge, die man während der aktiven Beschäftigungsphase in die Rentenversicherung einzahlt, erst einmal von der Steuer befreit sind, dann aber später (eben „nachgelagert“) beim Bezug der Rente versteuert werden. Da die Besteuerung der Renten aber vor 2005 anders geregelt war, gibt es eine langfristige Übergangsregelung, in der sowohl die Absetzbarkeit der Rentenbeiträge als auch die Besteuerung der Rentenbezüge langsam angepasst werden.

Mit dem Grundsatzurteil zur Doppelbesteuerung des Bundesfinanzhofs vom 31.5.21 können Selbstständige, Singles und Bezieher hoher Renten und künftige Rentnergenerationen mit einer Reduzierung der Steuern auf ihre Renten rechnen. Detaillierte Infos zu den beiden Urteilen: BFH urteilt zur Doppelbesteuerung der Renten I + II.

- Auch bisher galt schon: Um Doppelbesteuerungen zu vermeiden, muss die Summe der steuerfreien Rente (hochgerechnet auf die voraussichtliche Rentenbezugsdauer entsprechend der statistischen Restlebenserwartung) höher sein als die Summe der Beitragszahlungen aus versteuertem Einkommen.

- Das Gericht verlangt nun folgende Änderung vom Gesetzgeber: Bei de Berechnung dürfen nicht mehr wie bisher einbezogen werden: Grundfreibetrag, die Werbungskostenpauschale, AN-Anteile der steuerfreien Sozialversicherungsbeiträge.

- Der Gesetzgeber will das in der nächsten Legislaturperiode entsprechend regeln.

- Tagesschau: Bundesfinanzhof zur Doppelbesteuerung von Renten, @00:25.

- 1. Jan 2022: Rentenbesteuerung: Wer wie von der Reform profitiert

Fakten

In Wikipedia gibt es eine gute Übersicht Gesetzliche Rentenversicherung (Deutschland).

Man erhält die Rente nicht automatisch beim Erreichen des Regelrentenalters, sondern muss die GRV -Rente aktiv beantragen – idealerweise etwa drei Monate vor Erreichen der Regelaltersgrenze.

Ich habe zur Beantragung den Online Service der GRV genutzt. Dort kann man Zwischenstände abspeichern, um eventuelle, beim Ausfüllen aufkommende, Fragen zu klären. Falls man erwägt, in Rente (teilweise) weiterzuarbeiten, empfiehlt es sich, sowohl bei der GRV als auch von einem Rentenberater beraten zu lassen, siehe (Früh)Rente plus Job kann sich lohnen.

Generell werden deutsche Renten auch ins Ausland ungekürzt ausgezahlt.

Es gibt aber 2 Ausnahmen bei Riesterrente und Erwerbsminderungsrente, siehe: GRV-Rente im Ausland beziehen

Auch Selbstständige können sich gesetzlich rentenversichern.

Wer 45J das Durchschnittsentgelt von 41.358T€/J (in 2024) verdient, erwirbt 45 Rentenpunkte mit einem aktuellen Wert von ca. 1.769€/Mon Bruttorente. Für dieses Einkommen braucht man einen Stundenlohn von ca. 21,81€.

DGB Jan 2022: Acht Argumente gegen Rentenerhöhungen – die alle falsch sind.

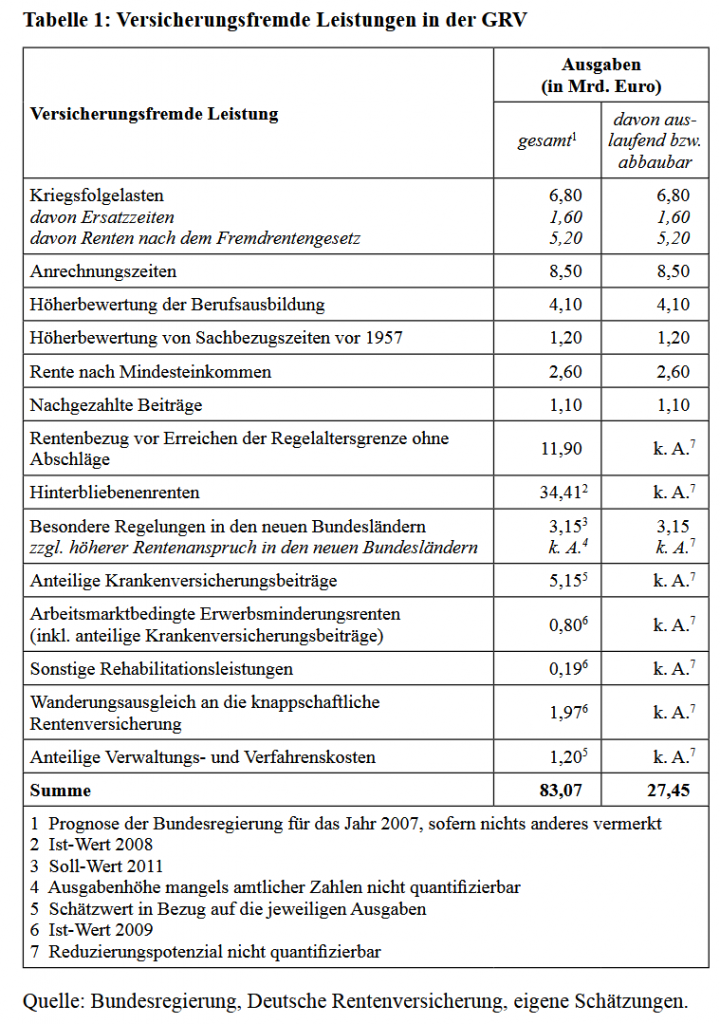

Die Bundeszuschüsse zur GRV aus Steuergeldern dienen

- laut GRV nicht der Subventionierung der GRV , sondern der Erstattung nicht beitragsgedeckter versicherungsfremder Leistungen aufgrund politischer Entscheidungen, z.B. Grundrenten, Kriegsfolgelasten, Erziehungs- und Anrechnungszeiten, arbeitsmarktbedingten Leistungen, Fremdrenten, Frührenten und Rehabilitationen. Es ist fairer, diese Leistungen aus den Steuern aller zu zahlen und nicht nur aus den Beiträgen der GRV.

- Neben der Abdeckung versicherungsfremder Leistungen dienen die Bundeszuschüsse auch einer allgemeinen Sicherungsfunktion der Rentenversicherung, um das Beitragssatzniveau und die Stabilität des Systems zu gewährleisten.

Im Research Report „Versicherungsfremde Leistungen der Gesetzlichen Rentenversicherung und ihre sachgerechte Finanzierung“ sind diese detailliert aufgeführt und quantifiziert.

Laut diesem Report werden die versicherungsfremden Leistungen durch die Bundeszuschüsse nicht mal ausgeglichen – 2011 zahlte die GRV 7Mrd. Euro aus Beitragsmitteln für versicherungsfremde Leistungen.

Teufelliste: ADG_E025_2104 Jhrliche versicherungsfremde Leistungen seit 1957 – Teufel-Tabelle.pdf

Beitragszahler oder Steuerzahler: Wer zahlt was im Rentensystem? Denn schon heute zahlt die Rentenversicherung nicht nur Renten und Reha-Maßnahmen, sondern auch Leistungen des sozialen Ausgleichs – zum Beispiel Mütterrenten. Diese Leistungen für die gesamte Gesellschaft sollten sachlich richtig nicht aus Beiträgen der Versicherten, sondern aus Steuern finanziert werden.

Warum der Staat der Rentenversicherung Steuern zahlt

Die Mütterrente können Mütter (und Väter) auch bekommen, wenn sie nie in den GRV eingezahlt haben: Pro Kind gibt es 3 anrechenbare Jahre für die Erziehungszeiten. Ab 2 Kindern erreicht man die allgemeine Mindestversicherungszeit und hat einen Rentenanspruch.

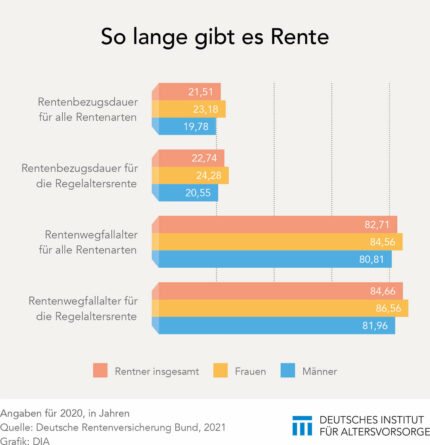

Die Rendite der GRV lässt sich schlecht mit anderen Finanzprodukten vergleichen. Sie beinhaltet eine rudimentäre Erwerbsminderungsrente und zahlt lebenslang (im Unterschied z.B. zu einem Auszahlplan mit begrenzter Laufzeit), siehe:

- Rentenversicherungs-Chefin kritisiert falsche Berechnungen zur Altersarmut

- Hat die gesetzliche Rente eine Rendite?

- vers-berater: Wie hoch die gesetzlichen Renten wirklich sind – Rentenberechnung in Euro und in Prozent (PDF)

- Bundesverband der Rentenberater: Die Rendite der gesetzlichen Rente (PDF)

- Aktien-ETF mit Entnahmestrategie oder gesetzliche Rente – was ist vorteilhafter?

- Gewinnschwelle bei Altersrenten

- Rente: Ab welchem Alter lohnen sich die Beiträge? (youtube.com)

- So hat sich die Kaufkraft der Rentner entwickelt

Rentenerhöhung vs. Inflation

Mercer CFA Institute Global Pension Index 2023

Steuern

Die Steuer auf Renten wird nicht wie beim Gehalt bei der monatlichen Auszahlung einbehalten, sondern wird nach Vorliegen des Steuerbescheids rückwirkend für das Steuerjahr fällig. Ab 400€ jährlich Steuer setzt das FA vierteljährliche Vorauszahlungen fest.

Siehe Die Steuer auf Renten ist in D gar nicht sooo hoch!

Auch als Rentner muss man so lange eine Steuererklärung abgeben, bis das FA einen davon befreit (von sich aus oder auf Antrag). Den im Steuerbescheid genannten Betrag zahlt man dann rückwirkend für das Steuerjahr. Ab 400€ Steuer setzt das FA vierteljährliche Vorauszahlungen fest.

Steuern im Ausland:

- Internationale Aspekte zur Finanzgestaltung im Ruhestand

- Wann und wo Auslandsrentner Steuern zahlen müssen

- Wann Rentner Einkommensteuer zahlen müssen

- Null Steuer auf Rente in Thailand

Mythos Spitzensteuersatz: Oft wird fälschlicherweise angenommen, dass Normalverdiener (z.B. Facharbeiter) bereits den Spitzensteuersatz von 45% (ab 274T€ zu versteuerndem Jahreseinkommen) oder den Grenzsteuersatz von 42% (ab 58T€) zahlen auf ihr gesamtes Einkommen zahlen. Beide Werte gelten jedoch nur für den die betreffenden Einkommensgrenzen überschreitenden Anteil. Besser wäre meist eine Betrachtung des Durchschnittssteuersatzes (26% bei einem zu versteuernden Einkommen von 58T€).

Siehe

– Steuern auf Renten, Kapitalerträge, Mieteinnahmen

– Spitzensteuersatz in Deutschland – ab wann gilt er? – smartsteuer

Rentenreform

Vorweg: Ich halte es für müßig, wenn wir Bürger uns über einzelne Ideen zur Reformierung unseres Sozialstaates den Kopf zerbrechen. Unserer Politik liegen diese seit Jahren detailliert ausgearbeitet vor – inklusive aller Auswirkungen und Schwierigkeiten.

Rentenkommission? Da war doch was! | Ihre Vorsorge

Bericcht der Kommission verlässlicher Generationenvertrag

Wir sollten vielmehr diskutieren, wie wir unsere Politik motivieren, zu agieren. Aber wer traut sich, wirklich etwas anzupacken?

Sind wir Bürger bereit für echte Veränderungen? Rage-Bait und Herumhetzen auf Trigger-Themen helfen nicht weiter – sie destabilisieren nur unsere Gesellschaft.

Produktivitätsfortschritt mitdenken!

Häufig wird die Gefährdung umlagefinanzierter Renten durch die älter werdende Gesellschaft angeführt: Selbst bei gleichbleibender Anzahl von Beschäftigten oder leichtem Anstieg wird der Anteil der Alten immer höher.

- Zum Funktionieren von umlagefinanzierten Renten ist jedoch nicht nur der demografische Wandel (als negativer Einflussfaktor) wichtig, sondern auch der Produktivitätsfortschritt ist ein wesentlicher stützender Faktor (habe nicht tiefer dazu recherchiert). Aber etwa 1,5 % jährliches Produktivitätswachstum über 20 Jahre würden den prognostizierten demografischen Wandel ausgleichen (frag mal eine KI dazu).

- Eine Polemik dazu: Produktivität schlägt Demografie, sachlicher hier: Demografischer Wandel und Renten: Beschäftigungspotenziale erfolgreich nutzen.

- Künstliche Intelligenz könnte zu einem ungeheuren Produktivitäts-Boost führen:

- Geldspar-Experten Nr. 1: … künstliche Intelligenz – YouTube

- Laut der 15. Bevölkerungsvorausberechnung des Statistischen Bundesamtes im Dez 2022 steigt der Anteil der Alten in den nächsten Jahren deutlich weniger als bisher angenommen. Unter anderem werden aufgrund von verändertem Wanderungssaldo für 2030 84,7 Mio Einwohner erwartet statt bisher 79 Mio und der Beschäftigungsstand und damit die Zahl der Einzahler haben sich erhöht.

Hier eine interessante Präsentation der GRV zur 15. koordinierten Bevölkerungsvorausberechnung:

„der künftige Belastungs- anstieg fällt nach der aktuellen Vorausberechnung weniger stark aus als nach den vorangehenden Berech- nungen Grund: Veränderte Annahmen zur Entwicklung von Geburten, Lebenserwartung und Zuwanderung“

Mit dem Resümee:

„In den Jahren bis 2040 wird die demografische Belastung deutlich ansteigen. Grund: Renteneintritt der „Babyboomer“ Aber auch hier gilt: In der Vergangenheit war der Belastungsanstieg in vergleichbaren Zeiträumen genauso hoch oder stärker!“

Gutachten des BMF 2020 welches auch Aspekte wie die Akzeptanz von Änderungen diskutiert: Der schwierige Weg zu nachhaltigen Rentenreformen.

Reformvorschläge

Im Juni 2021 legte der wissenschaftliche Beirat des Bundeswirtschafts-

ministeriums einen Reformvorschlag zur Vermeidung absehbarer zukünftiger Finanzierungsprobleme vor, welcher in vielen Pressemitteilungen verzerrt dargestellt und von Parteivertretern unnötig populistisch und konfrontativ diskutiert wird, siehe Presseerklärung Vorschläge für eine Reform der gesetzlichen Rentenversicherung und vollständiger Wortlaut.

Ohne zügige neue Maßnahmen werde der Beitragssatz für die Jüngeren steigen oder das Rentenniveau deutlich fallen oder die Bundeszuschüsse stark steigen. Die Experten schlagen deshalb vor:

- Keine Fortführung der doppelten Haltelinie

- Dynamische Kopplung des Renteneintrittsalters an die Entwicklung der Lebenserwartung.

Laut Prognose 68J im Jahr 2042 (also in 20J). Mit Ausnahmeregelungen bei gesundheitlichen Einschränkungen - Bestandsrenten weniger stark dynamisieren (Degressiv-Modell).

- Rente pro Entgeltpunkt mit Anzahl der Rentenpunkte reduzieren.

Krise der Selbstständigen wirft Frage nach Altersvorsorge auf

FDP: Gesetzliche Aktienrente: Übergänge zu einer flächendeckenden Altersvorsorge mit Teilkapitaldeckung

Diskutierte Reformmaßnahmen sind (ungeordnet):

- Produktivitätsfortschritt

Durch das Gestalten eines wirtschaftlichen Umfelds, in welchem ausreichender Produktivitätsfortschritt möglich ist und bei den Arbeitenden ankommt oder separat zur Altersvorsorge beiträgt. Die demografische Entwicklung könnte allein durch einen jährlichen Produktivitätszuwachs von ca. 1,5 % ausgeglichen werden. Das scheint mir am plausibelsten.

Ist die Rente nicht sicher? | Reaktion auf MAITHINK X (youtube.com) - Kopplung des Renteneintrittsalters an die Lebenserwartung

Prognose: 68 Jahre bis 2042, mit Ausnahmen bei gesundheitlichen Einschränkungen - Boomer-Soli

Das Deutsche Institut für Wirtschaftsforschung (DIW) hat den „Boomer-Soli“ vorgeschlagen. Die Abgabe soll auf alle Alterseinkünfte oberhalb eines bestimmten Freibetrags erhoben werden.

Als Berechnungsgrundlage könnten die gesamten Alterseinkünfte dienen, sicher nicht nur die GRV -Rente, sondern auch Kapitaleinkünfte und Immobilien – komischerweise wird der Mietwert selbst bewohnter Immobilien nicht erwähnt.

Übrigens war der Grund für die Aussetzung der Vermögenssteuer 1995 wegen Ungleichbehandlung von Vermögenswerten, weil Immobilien aufgrund veralteter Einheitswerte gegenüber anderem Vermögen unterbewertet wurden, durch die laufende Grundsteuerreform behoben. - Frühstartrente

Für Schulkinder (6 bis 17, nicht während Studium oder Ausbildung) zahlt der Staat 10€/Monat automatisch in ein Depot – ohne Antrag, unabhängig vom Einkommen der Eltern. Ab 18 sind eigene Einzahlungen möglich. Der geringe Förderbetrag führt bei 5% bzw. 6% angenommener Rendite zu einem Vermögen von ca. 15T€ bis 70T€ . Ich sehe in der Frühstartrente eher einen symbolischen Anreiz, sich mit Kapitalmarktprodukten zu beschäftigen. - Generationenkapital (Vorschlag aus der Ampel-Regierung)

Geplant war ein staatlicher Fonds, gespeist durch Kredite, der langfristig am Kapitalmarkt investiert wird. Ziel: Gewinne aus dem Fonds sollten ab den 2030er Jahren die gesetzliche Rente stützen. Erste Tranche: 10 Milliarden Euro Anschubfinanzierung. Eine unabhängige Stiftung soll den Fonds managen, um politische Einflussnahme zu vermeiden.

Am 28.11.25 schlug der schwarz/rote Koalitionsausschuss vor, 10 Mrd € aus vom Bund gehaltenen Aktien in Depots zur privaten Altersvorsorge umzuwidmen.

Altersvorsorgedepot:- Darum wird laut Vanguard 2026 ein Wendepunkt für die Altersvorsorge | extraETF – YouTube

- Entwurf eines Gesetzes zur Reform der steuerlich geförderten privaten Altersvorsorge (Dez 2025)

- Finanztip zu Ablösung von Riester durch Altersvorsorgedepot: Riester-Reform kommt: Warum diese Kosten entscheidend sind

- Aktivrente

Wer das gesetzliche Rentenalter erreicht hat und freiwillig weiterarbeitet, bekommt sein Gehalt bis zu 2T€/Mon steuerfrei. Soll nicht für Freiberufler und Selbstständige gelten. Vermutlich wird die Aktivrente nicht zu höherer Beschäftigung führen, aber zur Mitnahme eines Steuergeschenkes durch Senioren, die ohnehin länger arbeiten wollen, bei einem geschätzen Steuerausfall von ca. 3 Mrd. € pro Jahr kosten (bei 10% Nutzung). - Eintrittsalter an Beitragsjahre statt Alter binden. Wer später anfängt einzuzahlen, soll erst später in Rente gehen dürfen.

- Beitragsfreie Mitversicherung nicht berufstätiger Lebenspartner abzuschaffen. Diese Subvention kostet nicht nur, sie hemmt auch die Beschäftigungsaufnahme.

- Minijobs abschaffen

- Ausweitung des Versichertenkreises

Eine Ausweitung des Versichertenkreises der umlagefinanzierten Rente auf Beamte, Abgeordnete, Selbstständige, … wäre wohl gerechter, aber sie würde die Situation zwar verbessern und etwas Umverteilung mittels höherer Beitragsbemessungsgrenze bei gedeckeltem Rentenanspruch ermöglichen, als alleinige Maßnahme würde das aber nicht ausreichen. Die Umsetzung wäre komplex und schwer durchzusetzen.

Dass neue Versichertenkreise natürlich auch Ansprüche erwerben, ist trivial – es ärgert mich, wenn das in Talkshows immer wieder runtergeleiert wird, als hätte jemand ein bedeutendes Gegenargument entdeckt hätte.

Für wichtig halte ich eine verpflichtende Altersvorsorge, z.B. in der GRV für heute nicht pflichtversicherte wie Selbstständige, damit die Solidargemeinschaft nicht einspringen muss, weil nicht versicherungspflichtige Personen keine (ausreichende) Altersvorsorge haben. - Höhere Beitragsbemessungsgrenze mit gedeckeltem Anspruch. „Deckeln“ wäre vermutlich nicht verfassungskonform, aber eine degressive Berechnung der Rentenhöhe wäre möglich.

- Abschaffung der doppelten Haltelinie

- Beendigungsklausel aus Arbeitsverträgen entfernen oder gesetzlich ungültig machen. „Das Arbeitsverhältnis endet mit Ablauf des Monats, in dem der Arbeitnehmer Altersrente bezieht oder das gesetzliche Rentenalter erreicht.“ Auch heute schon erlaubt das Gesetz (§ 41 SGB VI) ausdrücklich, dass beide Seiten einfach den bestehenden Vertrag verlängern, auch wenn die auflösende Bedingung (Rentenalter) eigentlich eingetreten wäre.

- Mehr Leute in Arbeit bringen (Frauen, Arbeitslose, ungewollt in Teilzeit arbeitende).

Für mehr Beiträge in die GRV . - Besser bezahlte Jobs.

Z.B. Erhöhung des Mindestlohns.

Für höhere Rentenansprüche von Geringverdienern. - Gesteuerte Einwanderung.

Könnte etwa 30–50 % des demografischen Rentenproblems abfedern – vorausgesetzt, jährlich 400–500T erwerbstätige Zuwanderer (inkl. Familiennachzug) werden integriert und dauerhaft beschäftigt.

Für mehr und junge Beitragszahler. - Zusätzliche kapitalgedeckte Vorsorge.

Durch verpflichtendes(!) Investieren aus unversteuertem Einkommen in Aktien und Anleihen. Dazu könnte die GRV zwei oder drei alternative Asset-Allokationen anbieten und günstig (unter Umgehung der Finanzindustrie) verwalten.

Kapitalgedeckte Vorsorge kann auch schlecht umgesetzt werden:

RIESEN Skandal: Pensionskasse verzockt 1 Milliarde Euro! - Rentensteigerung nur entsprechend der Inflationsrate.

Nicht wie bisher an Lohnentwicklung gekoppelt.

Die Rente bewahrt ihre Kaufkraft | Ihre Vorsorge - Weniger starke Dynamisierung der Bestandsrenten

- Degressive Berechnung bei vielen Rentenpunkten

- Versicherungsfremde Leistungen reduzieren.

- Bundeszuschüsse erhöhen.

Derzeit fließen ca. 25% des Bundeshaushaltes in die GRV ,

Dabei ist zu beachten, dass das Rentensystem in der Vergangenheit durch politische Entscheidungen belastet wurde (Wiedervereinigung, Mütterrente, …). Auch sind Ausgaben für die GRV nicht vertan, sondern sichern den Lebensstandard der Rentner-Familien und fließen in die Wirtschaft zurück. Siehe „Höheres Rentenniveau allein durch Beiträge finanzierbar“. - Rentenbeiträge erhöhen.

Sind in 2021 18.6%, ware 1998 höher: 20,3%. - Rentenniveau generell senken.

27. Jan. 2022: Die Rentenpläne der Ampelkoalition – alle Probleme gelöst?

Wie ließe sich die gesetzliche Rente realistisch reformieren? : r/Finanzen

Laut Portal Sozialpolitik Jedenfalls nicht bei diesem gesetzlichen Mindestlohn

bräuchte es, wenn alle anderen Parameter unverändert blieben, bei einer Beitragszeit von 45J einen Mindestlohn von 16,15€ um über die Grundsicherung zu kommen.

DGB und ifo-Institut streiten über Rentenfinanzierung. Ifo hält Erhöhung des Rentenalters für unvermeidbar. Laut DGB liegt die Lösung unter anderem in mehr tariflich entlohnter, sozialversicherungspflichtiger Beschäftigung, der Einbeziehung aller Erwerbstätigen in die gesetzliche Rentenversicherung und der Anhebung des Rentenversicherungsbeitrags bis 2045 auf 25 Prozent. Zudem drängte sie auf eine Erhöhung der Erbschaftssteuer sowie die Einführung einer Steuer auf große Vermögen.

Der vorgenannten kapitalgedeckten Vorsorge stehen neben der Lobbyarbeit der Versicherungswirtschaft die Angst der Deutschen vor Aktien und verbreitete Sicherheitsillusionen zu Bankeinlagen und Immobilien, welche wesentlich auf fehlender Finanzbildung (auch mir fehlte diese) beruhen, siehe 1. Anlage-Instrumente zur Finanzgestaltung.

Befürworter rein kapitalgedeckter Vorsorge übersehen leicht das Langlebigkeitsrisiko, siehe 0. Grundlagen zur Finanzgestaltung für den Ruhestand.

Wer beim Verweis auf die schwedische kapitalgedeckte Prämienrente die anderen wesentlichen Unterschiede zum deutschen Modell verschweigt (wie es die FDP tut) will uns veräppeln, siehe Der schwedische Renten-Wunder-Weg – entzaubert und Schweden: Nur bedingt vorbildlich – Hans-Böckler-Stiftung.

In Schweden:

- Zahlen ausnahmslos alle Erwerbstätigen ab 16J in die staatliche RV.

- AN zahlen 40%, AG zahlt 60%.

- In Schweden erhalten die meisten Arbeitnehmer eine nahezu identische Betriebsrentenzusage.

- Es gibt eine Mindestrente mit max. 820€ plus max. 700€ Wohnkostenzuschuss.

Finanzwesir Podcast: Aktienrente: Investieren wie die Schweden

Empfehlung am Ende: Kein Staatsfonds, um Umwidmungen des Kapitals durch zukünftige politische Entscheidungen zu vermeiden und keine Einbeziehung der Finanz-/Versicherungswirtschaft, um Abzocke wie bei Riester zu vermeiden. Jeder(!) zahlt automatisch ca. 2% in einen breiten Aktienfonds ein: Default-Fond und Auswahlmöglichkeit, ohne Garantieanteil, denn diesen hat man ja mit der umlagefinanzierten Rente bereits.

Die Privatisierung eines Rentensystems kann auch schiefgehen: Altersvorsorge: Argentinien und Bolivien wegen Rentensystem angeklagt

Faktencheck Altersarmut: Ist Österreichs Rentensystem wirklich besser?

Österreichs Alterssicherung: Vorbild für Deutschland?

taz: Größeres Stück Kuchen. „Eine Erhöhung des Rentenalters ist unnötig und ungerecht. Vielmehr müssten Löhne vom Wirtschaftswachstum profitieren. Dann steigen auch die Renten„.

Es ist anzunehmen, dass wenn die Politik nicht für faire Entlastungen der Jüngeren sorgt, das BVerfG ein ähnliches Urteil wie zum Klimawandel zu deren Gunsten fällen wird, siehe BVerfG fordert zur Freiheitssicherung schärfere Maßnahmen gegen Klimawandel.

Gerd Kommer sieht umlagefinanzierte Renten kritisch, beurteilt sie aber für Jahrgänge bis 1958 als noch gut, siehe „Ist die deutsche Rentenversicherung ein Schneeballsystem?“ in Souverän investieren(*).

IW-Studie 2022 mit interaktiver Grafik: Die Altersverteilung von Steuern, Abgaben und staatlichen Leistungen

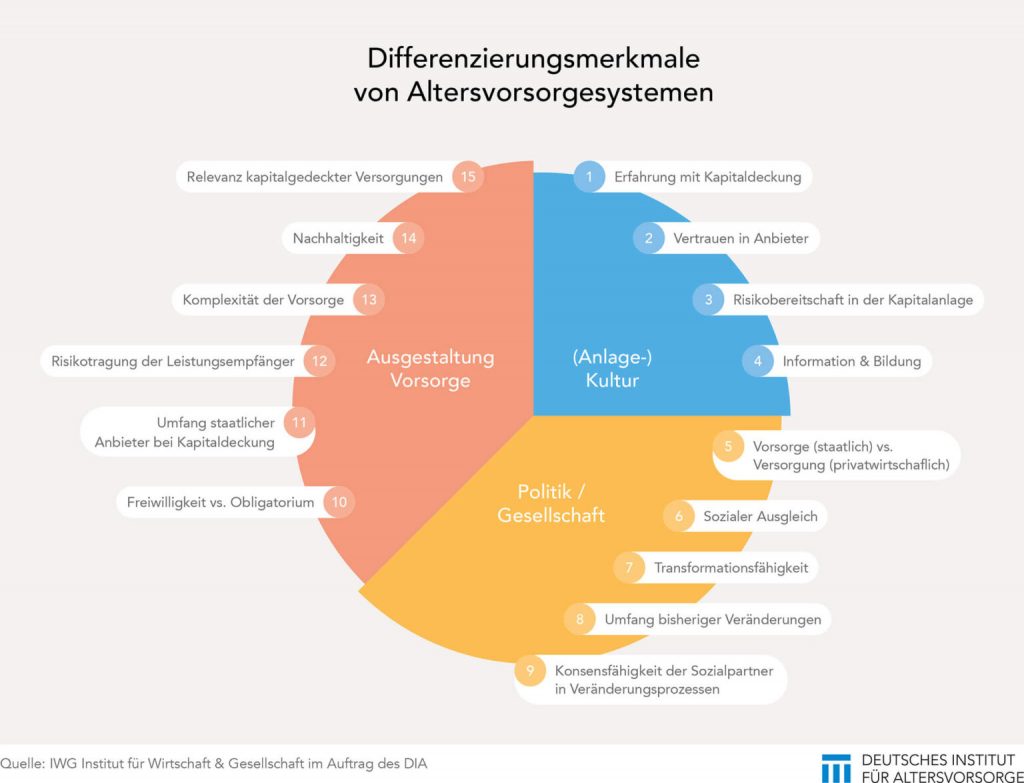

DIA Studie zum Vergleich von Rentensystemen

Ma eine andere volkswirtschaftliche Sicht. Flassbeck ist u.a. für florierende Wirtschaft und höhere Beitragssätze …

Beratungsmöglichkeiten

In persönlichen Beratungsgesprächen mit der GRV wird man nach meiner Erfahrung ausgesprochen gut beraten. Aber steuerliche Themen sind laut deren Vorgaben ausgeschlossen, ich bekam aber schon den Hinweis, freiwillige Einzahlungen mal mit einem Steuerberater zu besprechen. Für eine breitere Sicht als nur die gesetzlichen Renten ist eine Beratung durch einen Rentenberater auf Honorarbasis erwägenswert, siehe Bundesverband der Rentenberater. Mir hat ein solcher Rentenberater einen Streit mit meiner GKV um das Dispositionsrecht mit einem einzigen Schreiben zu meinen Gunsten gedreht (sogar ohne unseren Widerspruch überhaupt zu begründen).

Übersicht Rentensysteme in Europa

Das Max-Planck-Institut für Sozialrecht hat online eine Übersicht über die Rentensysteme in zehn europäischen Staaten erstellt, die interessante Zahlen und Fakten verbindet: Pension Maps.

Links

Weitere Infos hier:

2025: Lebenslagen in Deutschland – Der Siebte Armuts- und Reichtumsbericht

der Bundesregierung

Startseite – Der Paritätische – Spitzenverband der Freien Wohlfahrtspflege

Arbeit im Rentenalter – was heute schon geht und was sich ändern soll | Ihre Vorsorge

FAQ zur Rentenzahlung | Renten Service Deutsche Post

VERS Studien:

- Gewinnschwelle bei Altersrenten. Womit heutige und künftige Rentner rechnen können

- Wie hoch die gesetzlichen Renten wirklich sind. Rentenberechnung in Euro und in Prozent

Portal Sozialpolitik

Ihre Vorsorge – Unabhängiges Vorsorge-Portal mit interessantem Forum mit Experten von der GRV

Aktuarvereinigung: Stabilität und Nachhaltigkeit in der Altersvorsorge Juli 2021

DRV : Präsentationen auf Presseseminar Juni 2021

Ein lustiger Fakt: Höchste deutsche Auslandsrenten fließen in die Südsee.

Frührente plus Arbeit: Was gilt arbeitsrechtlich?

So gut geht es Deutschlands Rentnern wirklich | Alterssicherungsbericht

Quelle: Alterssicherungsbericht 2024

ISI München – Forschung zu Vermögens- und sozialer Ungleichheit

Wealth and Opportunity – Fabian T. Pfeffer

[ *) Dieser Post enthält Affiliate-Links. Das kostet dich nichts, bringt mir aber etwas Einkünfte.]

Schreibe einen Kommentar