Last updated on März 6, 2026

Inhalt:

- Einige Sichten auf Entnahmestrategien

- Ruhestandseintritt

- Rente oder Einmalzahlung

- Entnahme-Strategien

- Strategien: Töpfe vs. Rebalanced Aktien-/Anleihen-Portfolio (Mischfonds)

- Entnahme-Betrag

- Variable Entnahme

- Höhere(!) Aktien-Quote im Alter (rising equity Glidepath)

- Sofortrente in hohem Alter?

- Was andere so tun

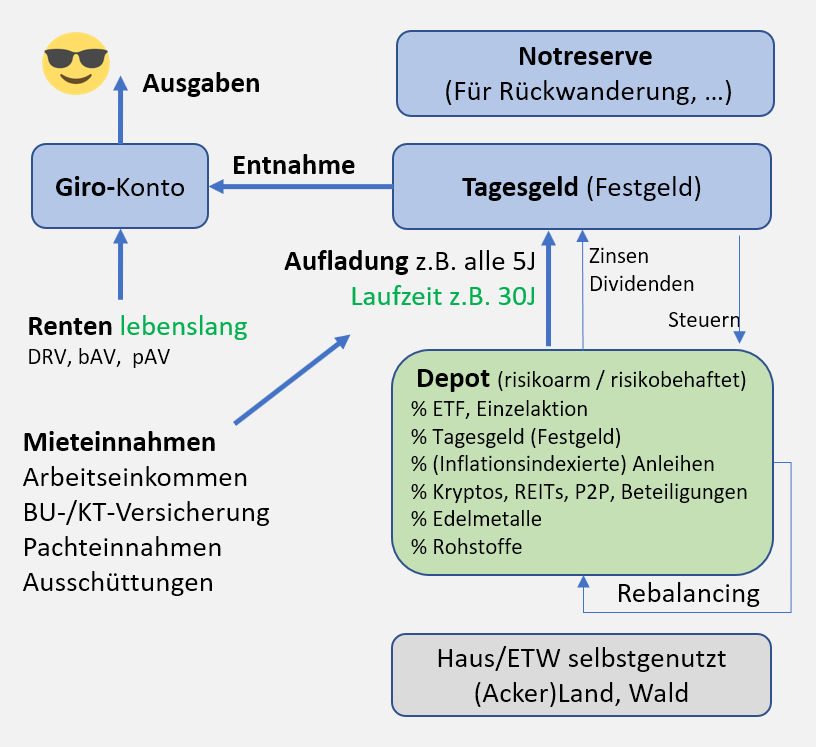

Vorweg: All die Rechnungen zu Entnahmestrategien sind wertvolle Theorie, um zu verstehen, wie sich die Finanzen entwickeln könnten. In der Praxis scheint es mir sinnvoll, so viel zu entnehmen, wie man tatsächlich braucht, statt vorgeplanter Beträge – aber gedeckelt durch eine an die Marktentwicklung angepasste Obergrenze.

Einige Sichten auf Entnahmestrategien

Siehe Meine aktuelle Finanzgestaltung im Ruhestand.

Gute Infos in Deutsch zu Entnahme-Strategien finden sich auf dem Blog Finanzen!Erklärt

Finanzfluss Interview: #411 Interview: Vom eigenen Vermögen leben ist komplizierter als gedacht – mit Georg Wieninger

William P. Bengen, Erfinder der 4% Regel hat im Juli 2025 ein neues Buch veröffentlicht: A Richer Retirement: Supercharging the 4% Rule to Spend More and Enjoy More (*).

Ruhestandseintritt

Die Entscheidung für den eigenen Zeitpunkt des Eintritts in den Ruhestand hängt neben dem vorhandenen finanziellen Potenzial von vielen Faktoren ab, wie familiären Lebensumständen, Zufriedenheit mit dem Arbeitsplatz, erzwungenem Arbeitsplatzverlust, Wünschen und Planungen für Aktivitäten und Lebensstil(Veränderung) im Ruhestand, Verpflichtungen wie Pflege von Angehörigen, eignenem Gesundheitszustand und wesentlich von der Restlebenserwartung.

Viele glauben in jungen Jahren, gerne bis ins hohe Alter arbeiten zu wollen, aber in der Realität gehen ältere Arbeitnehmer häufig doch vorzeitig in den Ruhestand, weil sie mehr Lust auf Ruhestand als auf Arbeiten haben oder aus gesundheitlichen Gründen, und haben damit einen höheren Vorsorgebedarf als ursprünglich angenommen.

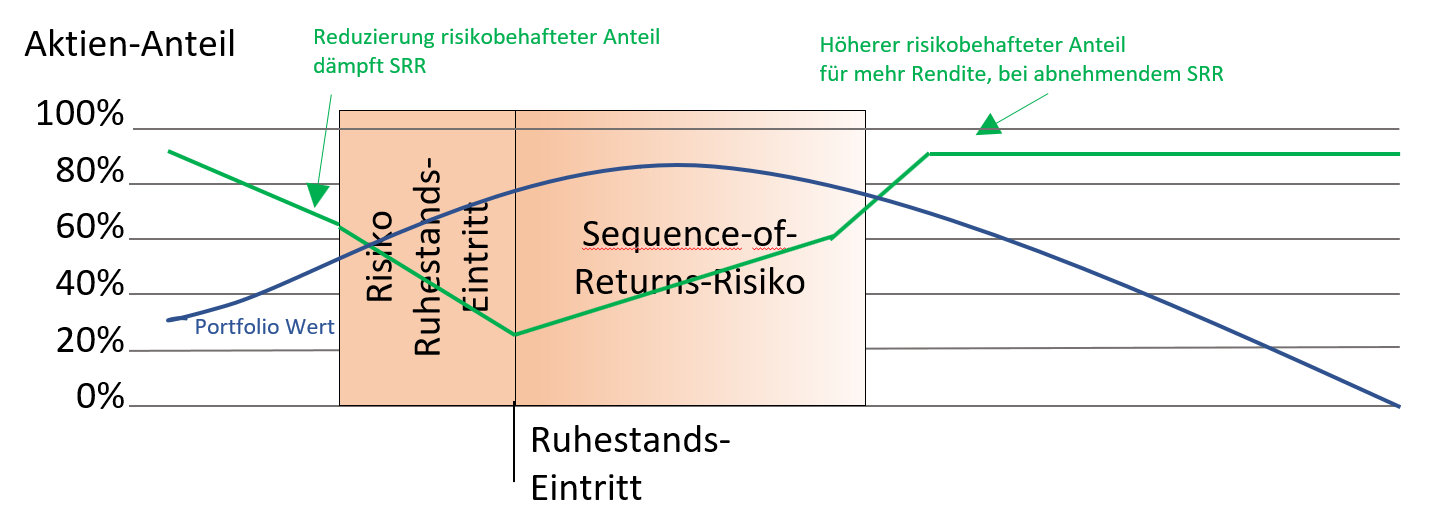

Folgende Grafik zeigt beispielhaft das Zusammenspiel wesentlicher Aspekte:

- Der Depot-Wert schwankt mit dem risikobehafteten Anteil des Portfolios.

- Im Zeitraum zwischen Ruhestandseintritt und Renteneintritt müssen alle Ausgaben für Grundbedürfnisse (inkl. Krankenversicherung!) und zusätzlichen Konsum rein durch Entnahmen finanziert werden.

- In Altersrente gehen kann man vor dem regulären Eintrittsalter 67 oder danach – mit Abschlägen bzw. Zuschlägen auf die Rentenzahlung.

- Nach Renteneintritt decken Renten die Grundbedürfnisse ab.

- Die Entnahmebeträge variieren entsprechend den sich ändernden Konsumausgaben, dem Planungshorizont (angenommene Restlebenserwartung) und der gewählten Entnahmestrategie.

- Ein risikoarmer Puffer vor Ruhestandseintritt minimiert das Sequence-of-Returns Risiko (SRR).

- Nach der Pufferzeit kann man den risikobehafteten Anteil jedoch wieder deutlich erhöhen (rising equity Glidepath).

- Eine Sofortrente in hohem Alter kann die Finanzen unter Berücksichtigung des Langlebigkeitsrisikos vereinfachen.

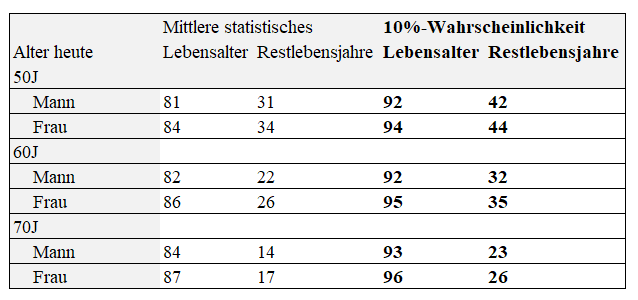

Die eigene Restlebenserwartung wird leicht unterschätzt. Es empfiehlt sich, zur Sicherheit von der höheren Restlebenserwartung mit 10%-Wahrscheinlichkeit auszugehen.

Man kann seine eigene Restlebenserwartung besser abschätzen, als es Versicherungen können. Letztere poolen das Langlebigkeitsrisiko über alle Versicherten, aber sie kennen wesentliche persönliche Faktoren wie Gene, Schicksal (in welches Land und soziales Umfeld man hineingeboren wurde), Gesundheitszustand und Lebensumstände nicht, sondern müssen pauschalierte Annahmen treffen. Sie dürfen keinen Unterschied zwischen Männern und durchschnittlich länger lebenden Frauen machen.

Ob man früher oder später als zum regulären Beginn der gesetzlichen Altersrente in Ruhestand geht, will wohlüberlegt sein.

- Geht man früher, gibt es Abschläge von 0,3 %/Mon von der Regelrente. Zusätzlich wird die Rente geschmälert, weil durch die kürzere Beitragszeit weniger Rentenpunkte erworben werden.

Siehe Freiwillige Einzahlungen in die GRV (Steuervorteile) und meinen Renten-Barwertrechner. - Geht man später, gibt es Zuschläge von 0,5 %/Mon und weitere Rentenpunkte.

- Eine vorzeitige GRV-Rente kann Auswirkungen auf die Zahlungen von bAV-Renten haben.

Gesetzliche Rente mit 63 ist immer die richtige Entscheidung – Finanzen? Erklärt!

Weil die Abschläge für vorzeitigen Renteneintritt entgegen häufiger Fehlannahmen lebenslang gelten, haben diese eine beträchtliche Auswirkung auf den Wert der Rente, was vielen erst klar wird, wenn sie sich den zum Ausgleich solcher Abschläge zu zahlenden Ausgleichsbetrag erstmals ausrechnen lassen. Beispiel: 55-jährige Arbeitnehmerin mit 50T€ Jahresbruttoeinkommen. Um ihre gesetzliche Rente um ca. 200 €/Mon zu erhöhen und gleichzeitig rund 13.700 € Steuern zu sparen, müsste sie über drei Jahre verteilt freiwillig ca. 45T€ in die Rentenkasse einzahlen.

Auch bei vorzeitiger Inanspruchnahme von Zahlungen aus betrieblicher (bAV) oder privater Altersvorsorge (pAV) kommt es zu Abschlägen und es gilt, Mindestversicherungszeiten, Mindesteintrittsalter und eventuelle Steuernachteile zu beachten. Hier empfiehlt sich die Hinzuziehung eines Rentenberaters.

Bei vorzeitigem Ruhestand ist der Zeitraum bis zum Renteneintritt zu finanzieren. Dabei gilt es u.a. folgende Aspekte zu beachten: Rentenansprüche, Abfindungen, ALG I und vollständiges Selbstzahlen der KV‑Beiträge. Gute Informationen dazu finden sich im Forum Der Privatier und in seinem Buch

Per Abfindung in den Ruhestand(*).

Meine persönliche Entscheidung für vorzeitigen Ruhestand und vorgezogene Altersrente mit Abschlägen beruhte wesentlich auf meiner Lust, möglichst viel durch die Welt zu reisen (Scheiß Corona!), langweiligen technologischen Entwicklungen in meinem Arbeitsfeld Softwareentwicklung, Verschlechterung des Arbeitsklimas im SW-Haus in welchem ich über 30J arbeitete, und darauf, dass ich meine Arbeitswut schlecht zügeln kann – mit dem Ergebnis einer schlechten und ungesunden Work/Life-Balance.

CanIRetireYet: Assessing Your Financial Health

Rente oder Einmalzahlung

Bei vielen bAV und pAV kann man zwischen Rente oder Einmalzahlung entscheiden. Zwei Drittel der Deutschen entscheiden sich für eine Kapitalauszahlung, obwohl bei Beachtung des Langlebigkeitsrisikos eine Rente häufig die rational bessere Entscheidung wäre – gegen Verrentung spricht aber evtl. fehlende Anpassung der Rentenzahlungen an die Inflation.

Für Singles, die ihr komplettes Kapital möglichst verzehren wollen, kann eine lebenslange Rente die bessere Lösung sein. Reichen die bereits vorhandenen Renten (für die Grundbedürfnisse) aus, kann es optimal sein, einen Großteil als Einmalzahlung zu beziehen. Auch wenn man etwas vererben will oder größere Ausgaben plant, z.B. für ein Wohnmobil, ist die Einmalzahlung vielleicht die bessere Lösung. Ansonsten besteht das Risiko, mit einer Rente zu sterben, bevor sich diese gelohnt hat.

Steht ein größerer Betrag aus externem Zufluss (z.B. durch Schenkung oder Erbe) oder Einmalzahlung zum Investieren zur Verfügung, dann steht man vor der Entscheidung: investieren am Markt oder verrenten. Zur Entscheidung spielen das Langlebigkeitsrisiko, Inflation, anstehende hohe Ausgaben und das Vererbungsmotiv eine wesentliche Rolle. Je größer der bestehende Rentenanspruch ist, desto geringer ist die Notwendigkeit, das Langlebigkeitsrisiko durch weitere Renten abzusichern. Solange die Rentenansprüche die Grundbedürfnisse bislang nicht absichern, sind weitere Renten erwägenswert.

Als Kompromiss bietet sich eine hybride Lösung aus Sofortrente plus Auszahlplan an:Stattt z.B. 100T€ vollständig in einen Auszahlplan oder eine Sofortrente zu investieren, den Betrag aufteilen: Im Alter von 60J z.B. 30T€ in eine lebenslange Rente ab dem 85. Lebensjahr einzahlen und die restlichen 70T€ in einen Auszahlplan mit 30J Laufzeit. Am einfachsten legt man die 70T€ in einem Multi-Asset-ETF wie dem ARERO (60% Aktien, 25% Anleihen, 15% Rohstoffe) an oder mit einer konservativen Allokation von 30% Aktien und 70% Anleihen. Damit kann man je nach Marktentwicklung eine inflationsgeschützte Rente von 200€ bis 330€/Mon erwarten. Die Höhe der einzelnen Entnahmen lässt sich an die Marktentwicklung anpassen.

Auszahl- bzw. Entnahmepläne mit automatischen Auszahlungen aus Fonds- oder ETF-Depots gibt es bei Gefa Bank, S-Broker und bei Flatex. Der Entnahmeplan ist bei Flatex nicht als Produkt beschrieben, aber das Feature existiert.

LIFO-Strategien zur Steueroptimierung lassen sich damit vermutlich schlecht umsetzen.

Zum Verrenten eines Betrags sind freiwillige Einzahlungen in die GRV eine interessante Alternative, weil diese fairer als private Rentenversicherungen ist, siehe Freiwillige Einzahlungen in die GRV (Steuervorteile).

Entnahme-Strategien

In der Entnahmephase muss man meist, abhängig von der Höhe lebenslanger Renten und den geplanten Konsumausgaben, sein Vermögen teilweise oder ganz verzehren. Dabei gilt es, das Pleiterisiko und das Lebensstandardrisiko zu beachten.

Es macht einen wesentlichen Unterschied, ob man (bereits auskömmliche) Rentenzahlungen erwartet oder völlig von Entnahmen leben muss.

Sequence-of-Returns-Risk (SRR)

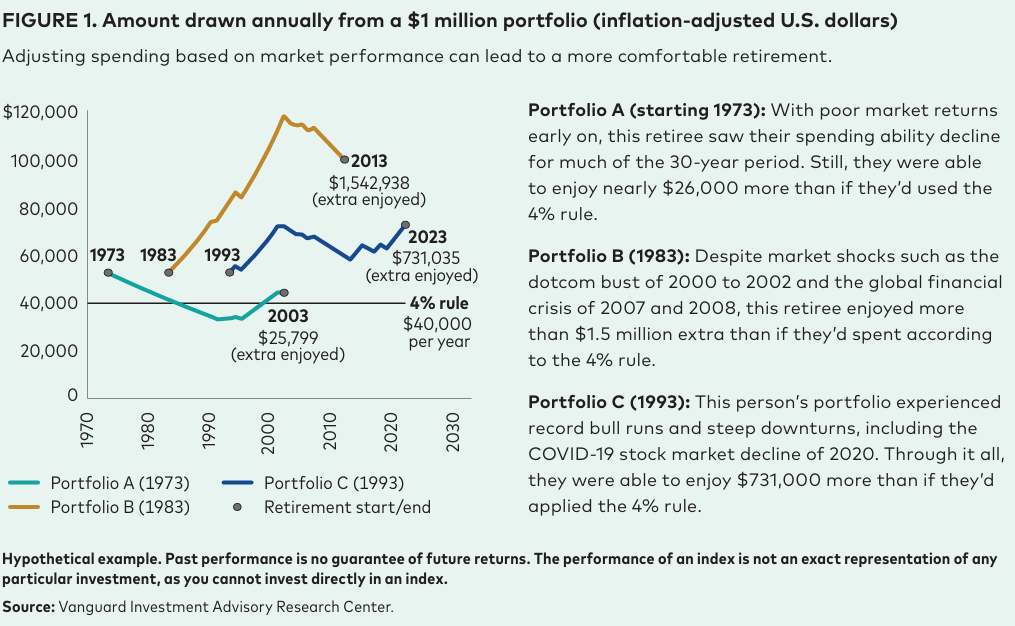

Ein Pleiterisiko besteht, wenn die Ausgaben die Einnahmen überschreiten. Es kann insbesondere durch das Renditereihenfolgerrisiko (Sequence-of-Returns-Risk) entstehen, siehe Grundlagen zur Finanzgestaltung für den Ruhestand. Ein Lebensstandardrisiko besteht, wenn man seine Entnahmerate nicht auf einen bestimmten Betrag fixiert, sondern an die Marktvolatilität anpasst.

Beispiel:

- 12 months of flat (real) returns,

- A 40% drop over 18 months,

- A new bull market over 7.5 years with a cumulative return of about 170% (just over 14% p.a.) to bring the average compound return to 5% (real) over the 10 years!

Beck: Geld anlegen und davon leben

Weber, Entsparen im Altern – Entnahmestrategien für die Rentenphase

Finanzen? Erklärt!:

– Erkennen, wenn die Pleite droht – besteht während der Entnahmephase Handlungsbedarf?

– Entnahme- versus Dividendenstrategie – Ist die Angst vor Pleite durch Kapitalverzehr berechtigt?

– Entnahmestrategien optimieren: Die Renaissance der Cash-Puffer-Strategie

Das Sequence-of-Return-Risk hat sich nicht erledigt, sobald man die ersten ca. 10J seiner Entnahmephase herumhat. Früh in einem Entnahmezeitraum schlechte Renditen wirken sich weiterhin negativer aus als spätere. Durch den sich verkürzenden Entnahmezeitraum werden aber die Folgen immer geringer.

Bei FIRE, mit seinen 40-60J Entnahmezeitraum wirkt das SRR stärker, weil frühe Verluste über Jahrzehnte nachhallen, und bleibt über einen längeren Zeitraum bestehen – hat sich nicht nach ca. 10J „erledigt“.

Aus einem vom Sequence-of-Returns-Risk (SRR) gerissenen Loch wieder herauszukommen, ist übrigens komplexer, als ich zuerst dachte, weil man u.a. nicht bloß die fehlende Rendite durch Rücklagen oder Verzicht ausgleichen muss, sondern auch die entgangene Wertsteigerung des Portfolios (evtl. durch Nachschießen).

Siehe ungefähr hier Myth #2: Flexibility has to last only as long as the downturn bei Early Retirement Now: The Safe Withdrawal Rate Series – A Guide for First-Time Readers.

Bei eingetretenem SRR hat die gesetzliche Krankenversicherung den Vorteil, dass ihre Beiträge einkommensabhängig sind. Bei der privaten Krankenversicherung dagegen fallen auch bei eingebrochenen Einnahmen die gleichen KV-Beiträge an.

Auf Early Retirement Now (ERN) gibt es zu sicheren Entnahmeraten die sehr umfangreiche und detaillierte Artikelserie The Safe Withdrawal Rate Series. Viele Artikel sind besonders interessant für geplant lange Entnahmezeiträume von ca. 60J beim vorzeitigen Ruhestand (FIRE).

Interessante Videos von Victor Vulpescu:

- Q&A mit Karsten „Big ERN“ Jeske von Early Retirement Now

– Teil 1: Sequence of return risk & safe withdrawal rates

– Teil 2: Rising Equity Glide Paths: Early Retirement Now

– Teil 3: Dividends & rental income: Cashflow in retirement

- Q&A mit Wade Pfau von Retirement Researcher

– Retirement spending strategy for managing sequence of returns risk

Für Entnahmen aus einem Aktiendepot bei niedrigen Kursen fallen weniger Steuern an als bei Entnahme desselben Betrags bei guter Marktlage. Im Unterschied zu Dividenden, die voll versteuert werden, wird bei Entnahmen nämlich nur der Veräußerungsgewinn besteuert.

Bei Renten kann man häufig entscheiden zwischen den Auszahlungsvarianten konstant, volldynamisch und teildynamisch. Die voll- und teildynamischen Varianten bieten einen gewissen Inflationsschutz, welchen ich aber nicht beurteilen kann, vermutlich ist er marginal.

Beim Gestalten eigener Finanz-Strategien kann es hilfreich sein, sich problematischer (unbewusster) Verhaltensmechanismen für die Finanzgestaltung bewusst zu machen, siehe Verhaltens-Mechanismen von Anlegern (Behavorial Finance).

Strategien: Töpfe vs. Rebalanced Aktien-/Anleihen-Portfolio (Mischfonds)

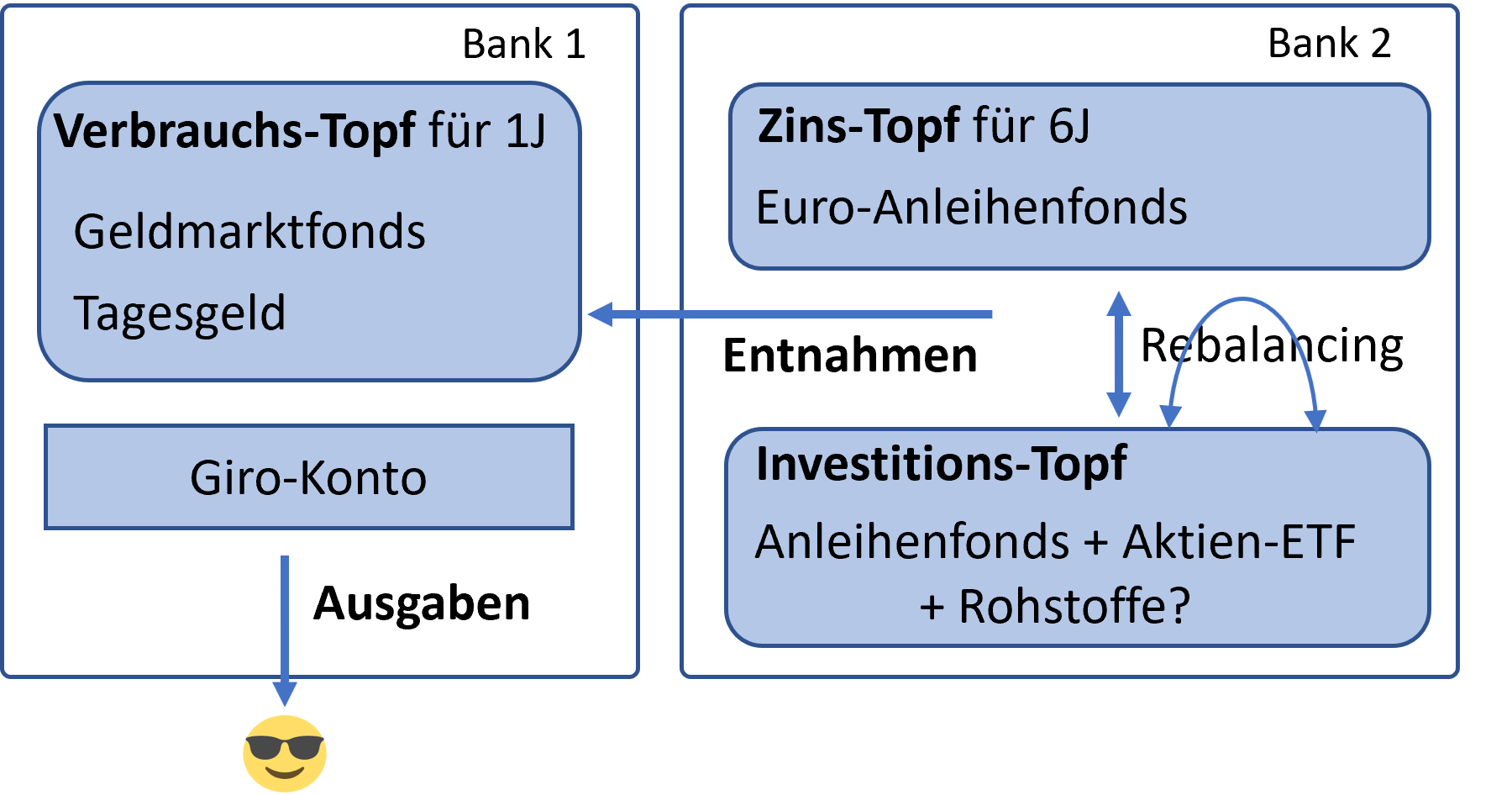

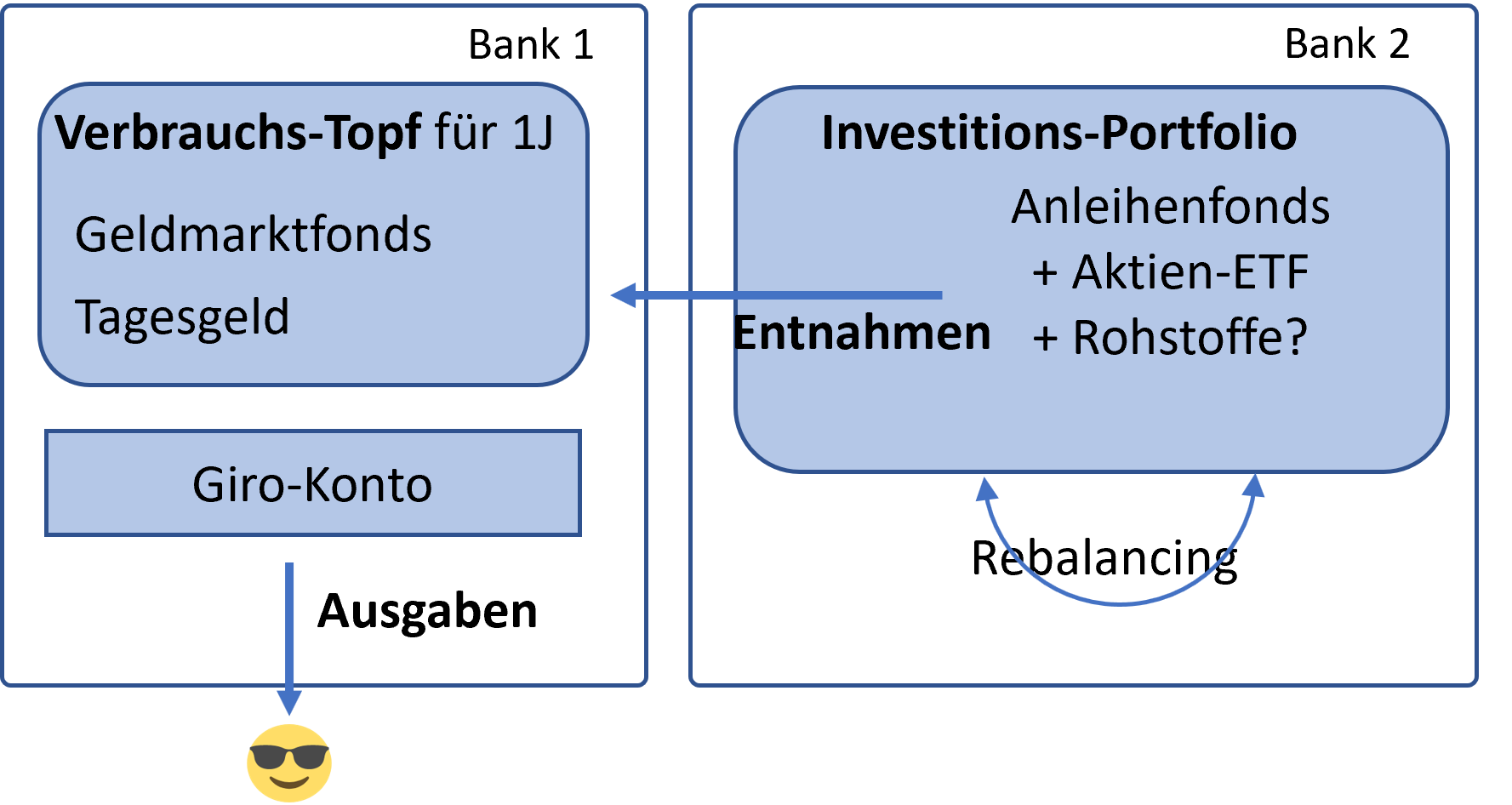

Ich sehe zwei grundsätzliche Portfolio-Strategien für die Entnahmephase

- Töpfe-Strategie

- Rebalanced Aktien-/Anleihen-Portfolio (Mischfonds)

Eine Töpfe-Strategie wird hier von Beck gut beschrieben: Geld anlegen und davon leben

Shack sieht die Töpfe-Strategie kritisch und favorisiert ein einfaches Aktien-/Anleihen-Portfolio mit Rebalancing:

Ich kann Shacks Sicht nachvollziehen und mir scheint eine Umsetzung seines Vorschlags mit einem automatisch rebalanciertem Mischfonds mit passend gewähltem Risikoprofil für die Entnahmephase im Alter am besten.

Thousands of Retirements, One Surprising Result: The Safer Strategy Fails More Often

Finanzwesir: Wenn ich alt bin, schichte ich um.

„Erst mal 30 Jahre in Richtung ETF marschieren und dann umschichten. Das höre ich oft. Erst diese Woche wieder. Umschichten wird besteuert. Aber wie stark?“

Entnahme-Betrag

Ein Video von Finanzfluss dazu: ETF-Portfolio im Alter: Wieviel kann ich mir auszahlen?

extraETF: Entnahmerechner | ETF-Entnahmeplan berechnen

Zur generellen Planung der Konsumausgaben siehe mein Arbeitsblatt Ausgaben-Budget Heimat (Excel). Für die speziellen Aspekte von Ausgaben bei Langzeitreisen, siehe Budget-Planung Reisen (Excel).

Die Konsumausgaben können sich mit zunehmendem Alter oder sich ändernden Lebensumständen verändern. Manche gehen davon aus, im hohen Alter geringere Ausgaben zu haben. Das kann so sein, muss aber nicht für jeden so sein. Solche Anpassungen lassen sich in meinem Excel-Arbeitsblatt Finaznplan für den Ruhestand in der Spalte „Reduzierung“ simulieren.

Zur groben Berechnung der möglichen Entnahmen taugt die 4% Faustregel. Nach der 4%-Regel braucht man zur Finanzierung des Konsums im Ruhestand das 25-fache seiner jährlichen Ausgaben. Ich gehe bei solchen Schätzungen aber lieber von 3,5% aus.

– Wenn Tote pleite gehen – ab 60 ist die 4% Regel sicher – Finanzen? Erklärt! (finanzen-erklaert.de)

– Die 4 %-Regel: Wie viel Geld brauchst du, um nicht mehr arbeiten gehen zu müssen?

– The Trinity Study And Portfolio Success Rates (Updated To 2018)

– Vorsicht vor der 4% Regel

Mit der 4%-Regel legt man zu Beginn der Entnahmephase den Entnahmebetrag auf 4% des Anlagenwertes fest und passt diesen jährlich an die Inflation an. Man rechnet nicht jedes Jahr neu 4% vom aktuellen Wert der Anlagen.

William P. Bengen, Erfinder der 4% Regel hat im Juli 2025 ein neues Buch veröffentlicht: A Richer Retirement: Supercharging the 4% Rule to Spend More and Enjoy More (*). Dort geht er von einer höheren, sicheren Entnahmerate von 4,7% aus.

In diesem Podcast mit Wade Pfaud und Bill Bengen wird die u.a. die Wichtigkeit der Inflation im Verhältnis zur Volatilität diskutiert: Episode 195: The 4% Rule and Beyond: Retirement Strategies with Bill Bengen – Retire With Style

Für eine detaillierte Diskussion unterschiedlicher Szenarien siehe

4. Finanzierungs-Szenarien für den Ruhestand

Entnahmeplan mit ETF: So hoch darf die Auszahlung sein | Stiftung Warentest

Variable Entnahme

Prof. Weber beschreibt drei Entnahmestrategien aus einem Investitions-Depot, siehe Die genial einfache Vermögensstrategie(*) Kap. 9, oder wissenschaftlicher When saving is not enough–wealth decumulation in retirement. Von diesen ist mir die risikobehaftete Anlage mit variabler, aber gedeckelter Entnahme am sympathischsten.

- Sichere Anlage – konstante Entnahme.

Also alles in Tagesgeld bzw. Geldmarktfonds oder Anleihen, nichts in Aktien.

Mit dem Nachteil des Kaufkraftverlustes durch Inflation und Negativzinsen.

Konstanter Lebensstandard (Konsum) möglich.

Geringster Konsum der 3 Strategien, aber sehr sicher.

Wenn gewünscht mit 100% Verzehr. - Risikobehaftete Anlage – konstante Entnahme.

Inflationsgeschützt.

Konstanter Lebensstandard (Konsum) möglich, aber Pleiterisiko.

Wahrscheinlich bleibt am Ende ungenutztes Kapital übrig. - Risikobehaftete Anlage – variable Entnahme.

Inflationsgeschützt. Kein Pleiterisiko.

Entnahmen werden an die Marktentwicklung angepasst, können also auch mal unter denen von Strategie 2 liegen.

Variabler Lebensstandard (Konsum) nötig.

Höchster erwartbarer Konsum der 3 Strategien, bei einer 60/40-Allokation ca. 50% höher als Strategie 2

Wenn gewünscht mit 100% Verzehr.

Siehe auch: Weber, Entsparen im Altern – Entnahmestrategien für die Rentenphase.

Zur Inflation ist zu beachten:

- Bei sicherer Anlage ist zu bedenken, dass sich bei 3% Inflation die Kaufkraft bereits in ca. 24J halbiert.

- Mit risikobehafteter Anlage, sollte man wenigstens 30% Aktien halten, um wenigstens den Kaufkraftverlust durch die individuelle Inflationsrate und eventuelle Negativzinsen auszugleichen. Hat man ausreichend Sicherheit durch lebenslange Renten, könnte man prinzipiell sogar 100% in Aktion gehen, oder es genug sein lassen und nur noch zur Sicherheit durch Diversifikation und zum Inflationsausgleich anlegen.

- Siehe Rechner für die persönliche Inflationsrate

Die variable Entnahme berechnet sich so, dass das nach der jeweiligen Entnahme verbleibende Entsparvermögen am Ende der Entsparphase (angenommene Restlebenserwartung) aufgebraucht sein wird, bzw. auf den zum Vererben geplanten Betrag abgeschmolzen ist. Dabei kann man z.B. jährlich oder in größeren Zyklen entnehmen. Das verbleibende Vermögen bleibt während des gesamten Entsparzeitraums entsprechend der Strategie des Investmentportfolios angelegt.

Entsprechen meiner Vorbemerkung zu diesem Post „All die Rechnungen zu Entnahmestrategien sind wertvolle Theorie, um zu verstehen, wie sich die Finanzen entwickeln könnten. In der Praxis scheint es mir sinnvoll, so viel zu entnehmen, wie man tatsächlich braucht, statt vorgeplanter Beträge „ sehe im so berechneten Entnahmebetrag eher eine Obergrenze, vielleicht braucht man ja weniger und sollte dann auch weniger entnehmen.

Laut dem zu Webers Buch gehörenden Simulationsrechner auf Behavorial Finance lassen sich mit variabler Entnahme aus einem Portfolio mit derselben Anlagesumme 725T€ wie im ARERO-Szenario (siehe 4. Finanzierungs-Szenarien für den Ruhestand) und ähnlicher Allokation (60% Aktien, 40% Anleihen, aber kein Rohstoffanteil) statt 2.000€/Mon durchschnittlich 2.900€/Mon entnehmen. Mit 5% Wahrscheinlichkeit nur 570€, im günstigsten Fall aber sogar 6.400€ (Konsumschwankung 64%).

Durch Deckeln der variablen Entnahme auf einen Betrag, welcher unter der entsprechend der Marktentwicklung möglichen Entnahmerate liegt, lässt sich das Lebensstandardrisiko deutlich reduzieren.

Deckelt man im vorgenannten Beispiel die Entnahme auf max. 2.500€/Mon reduziert sich die Konsumschwankung auf 13% mit einer 5% Wahrscheinlichkeit, nur 1.800€ entnehmen zu können.

Höhere(!) Aktien-Quote im Alter (rising equity Glidepath)

Wer mehr Rendite im Alter braucht (weil sonst die Einnahmen den gewünschten Konsum nicht decken) oder einfach nur mehr Rendite wünscht, kann die Aktienquote vor dem Ruhestand reduzieren, aber in höherem Alter wieder erhöhen.

Laut ERN liefert Michael Kitces Glidepath Methode das beste Rendite/Risiko/Aufwand Ergebnis. Infos zu Glidepath:

– Kitces The Portfolio Size Effect And Using A Bond Tent To Navigate The Retirement Danger Zone

– Kitces Should Equity Exposure Decrease In Retirement, Or Is A Rising Equity Glidepath Actually Better?

– Wissenschaftliche Darstellung von Pfau, Kitces Reducing Retirement Risk with a Rising Equity Glide-Path.

– The Retirement Glidepath: An International Perspective

– Bengen, A Richer Retirement, Kap. 8.9.

Mit Glidepath reduziert man über einen Zeitraum von ca. 10J vor dem Ruhestandseintritt den Aktienanteil auf z.B. 30% (um das Sequence-of-Returns-Risiko zu Beginn der Ruhestandsphase zu dämpfen) und erhöht den Aktienanteil während des Ruhestands schrittweise wieder auf z.B. 80%.

Podcast mit Early Retirement Now: Rising Equity Glide Paths

This Retirement Strategy Is Backwards — And That’s the Point (Data-Backed)

Sofortrente in hohem Alter?

Eine Sofortrente bietet gegen eine Einmalzahlung eine lebenslange Rentenzahlung. Sie kann bei den meisten Versicherern bis zu einem Eintrittsalter von 85 Jahren abgeschlossen werden – ohne Gesundheitsprüfung. Je älter man beim Renteneintritt ist, desto höher ist die Rente bei gleich hoher Einzahlung. Wenn kein Vererbungswunsch besteht, kann man eine Variante ohne Kapitalrückzahlung wählen.

Mit Sofortrenten entfallen Anlageentscheidungen, aber auch jede Flexibilität. Sie bieten jedoch nur eine vergleichsweise niedrige Rendite und gleichen nicht mal die Inflation aus, und man setzt sich dem (geringen) Ausfallrisiko des Herausgebers aus. Ein garantiertes Renteneinkommen könnte sich aber leichter ausgeben lassen als Kapital aus einem Vermögen. Andererseits könnte sich durch regelmäßige Rentenzahlungen (im Unterschied zu an den Bedarf angepassten Entnahmen) Geld auf schlecht verzinsten Konten ansammeln.

Mit einer Sofortrente kann man sicherstellen, dass nach Ende des eigentlich geplanten Anlagehorizonts, also z.B. im Alter von 95, weiter zumindest für Grundbedürfnisse, Geld fliesst – egal, wie alt man wird.

Eine Sofortrente ist eine einfache Lösung, wenn man mit finanziellen Transaktionen langsam überfordert ist. Das kann insbesondere im Kontext Weltweit …“ helfen, nicht zum Liebeskasper zu werden, siehe 5. Internationale Aspekte zur Finanzgestaltung im Ruhestand

Sofortrente – Einmalzahlung oder Auszahlplan? (finanztip.de)

Sofortrente im Vergleich: Mit hohem Einsatz zur schnellen Rente | Stiftung Warentest

Auch eine Sofortrente ist steuerpflichtig. Der Ertragsanteil hängt vom Renteneintrittsalter ab, z.B. 15% mit 70J, 8% mit 80J. Der Ertragsanteil wird entsprechend dem persönlichen Steuersatz versteuert.

Was andere so tun

Hier Status 2021 von Darrow Kirkpatrick von Can I Retire Yet:

Catching Up With Darrow Kirkpatrick

Finanztest 2023 Artikel mit 5 Entnahmestrategien für eine Zusatzrente aus von 300€ bis 500€ über 30J aus 100.000 € Portfolio:

Entnahmeplan mit ETF: Mit dem Pantoffel-Portfolio die Rente aufpeppen

Hier ein Video mit einer Fallstudie von extraETF. Es favorisiert dynamische Entnahmen und schlägt eine 3-Portfolio-Strategie vor.

Mit ETFs & Bitcoin mit Anfang 50 aus dem Job raus? Marcel verrät es!

extraETF schlägt eine 3 Portfolio-Strategie vor:

- Zum Ruhestandeintritt in 3 Portfolios investieren:

- Das Balanced-Portfolio in den ersten 5J verzehren.

- Das Wachstums-Portfolio in den folgenden 10J verzehren.

- Danach das Chancen Portfolio verzehren.

Der Gedanke dahinter ist, das Renditereihenfolgerisiko zu minimieren – die risikoreicheren Portfolios 2 und 3 haben Zeit, sich zu entwickeln. Man könnte diese am Anfang des Verzehrens auf sicherer rebalancen, muss man aber nicht.

[*) Affiliate-Link, ich bekomme eine kleine Provision, für Dich erhöht sich der Preis nicht.]

Schreibe einen Kommentar