Last updated on Februar 18, 2026

Throw it away! … Because you cannot lose a thing if it belongs to you(*)

Anhören: Abbey Lincoln – Throw It Away [Painted Lady

Inhalt

[Meine Aussagen zum Investieren sind generell pro passives Investieren mit ETFs nach der Investmentphilosophie von Gerd Kommer gefärbt, u.a. weil das für meine persönliche Situation eine gute Lösung ist. Behaltet diesen Bias beim Lesen im Hinterkopf.)

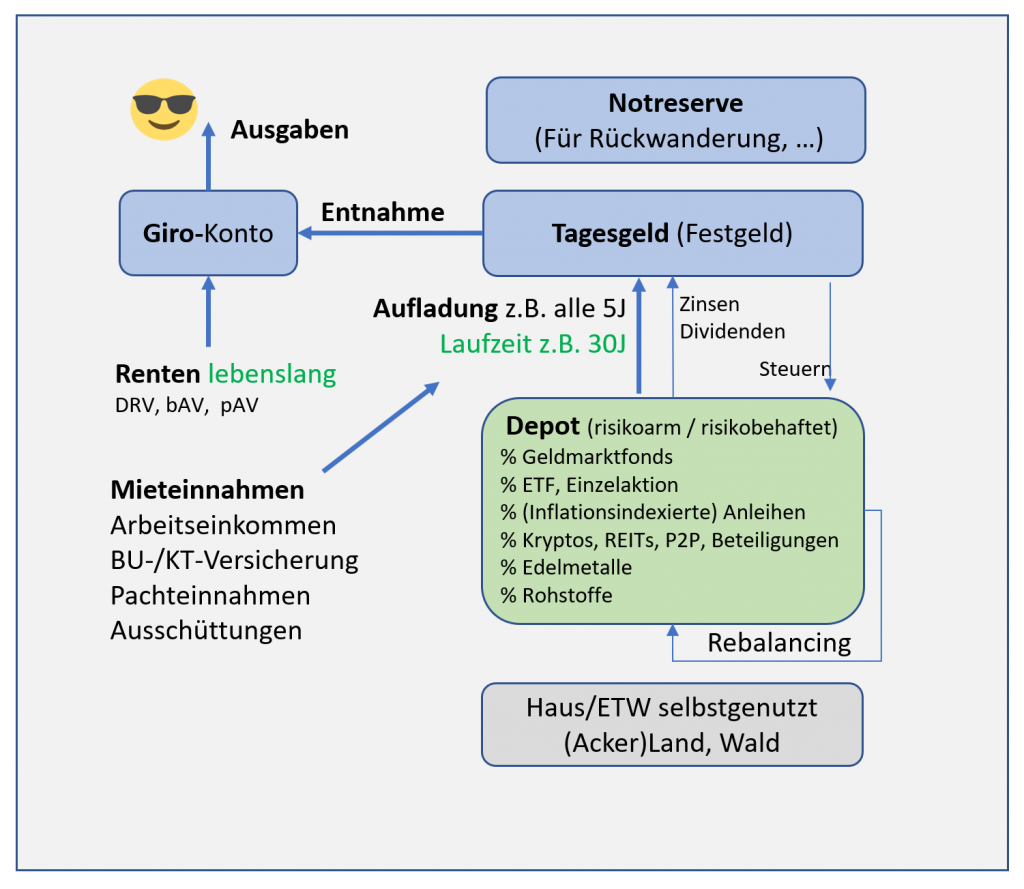

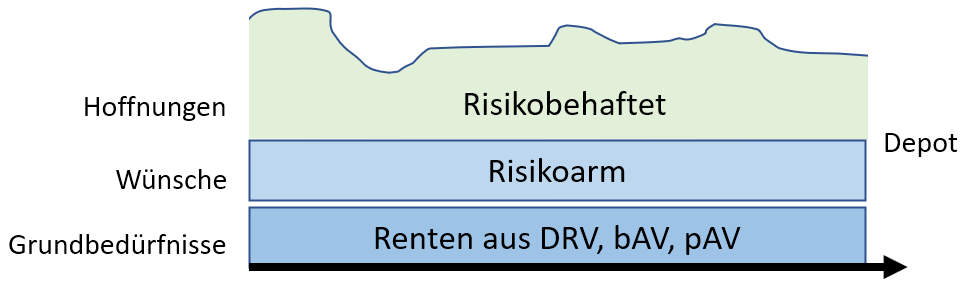

Ich betrachte Renten und Investments ganzheitlich in einem Gesamtportfolio:

- % Lebenslange Renten

GRV, bAV, pAV - % Investment-Portfolio

- % Risikoarmer Teil

Tagesgeld (Festgeld), Geldmarktfonds, Anleihen - % Risikobehafteter Teil

Aktien, Immobilien, Rohstoffe - % Mythischer Teil

Gold

- % Risikoarmer Teil

Bei prozentualen Betrachtungen wird häufig der beträchtliche Wert von (lebenslangen) Renten vernachlässigt, vgl. Renten-Barwert.

Beispiel: Der risikobehaftete Anteil (z.B. Aktien) von 60% eines 60/40 aufgeteilten Investitionsportfolios von 1 Mio. € sinkt durch die Einbeziehung des Barwerts von 330 T€ einer monatlichen GRV-Rente von 2 T€ auf 45 %. Das Gesamtportfolio hat damit eine 45/55 Aufteilung.

Hier mein Modell zum Vergleichen von Finanzierungs-Szenarien für den Ruhestand.

Von Vanguard Research gibt es schön strukturierte Artikel, die helfen können, eigene Überlegungen zu sortieren:

– Vanguard’s roadmap to financial security: A framework for decision-making in retirement.

– Create your roadmap to retirement | Vanguard

Was du über deine Finanzen wissen solltest (finanzfluss.de)

Ausgangszenarien

Ich sehe folgende prinzipielle Szenarien:

- Auskömmliches Vermögen vorhanden

Man hat bereits ein Vermögen, welches hoch genug ist, um lebenslang auskömmlich im Rahmen seines Ausgabenbudgets zu leben.

Ziel ist dann eher Risikostreuung statt Renditemaximierung:- Diversifikation über Regionen, Währungen, Assetklassen (Aktien, Anleihen, Immobilien, Rohstoffe).

- Minimierung von Klumpenrisiken (z. B. alles in Euro oder nur Immobilien).

- Liquidität sicherstellen (z. B. Teil in Cash oder kurzfristigen Anleihen).

- Immobilien bilden für Privatanleger oft einen zu großen Teil des Vermögens und sind somit ein Klumpenrisiko – bei entsprechend hohem Gesamtvermögen ist das aber kein Argument und sie sind zur Diversifikation geeignet.

- Auskömmliche Renten vorhanden

Man hat lebenslange, halbwegs inflationsangepasste Renten, welche die Grundbedürfnisse lebenslang abdecken. Dann kann man je nach Lebensplanung und eigener Risikotoleranz all-in Aktien gehen oder eine sicherheitsorientierte Anlagestrategie wählen.

Mit auskömmlicher Rente wird der risikobehaftete Anteil am Gesamtportfolio viel kleiner, als man leicht annimmt, weil man den Wert der Rentenansprüche leicht unterschätzt:

Beispiel: Der risikobehaftete Anteil (z.B. Aktien) von 60% eines 60/40 aufgeteilten Investitionsportfolios von 1 Mio. € sinkt durch die Einbeziehung des Barwerts von 330 T€ einer monatlichen GRV-Rente von 2 T€ auf 45 %. Das Gesamtportfolio hat damit eine 45/55 Aufteilung. - Nicht auskömmliches Vermögen und Renten

Hat man keine(!) lebenslange Abdeckung der Grundbedürfnisse durch Renten, dann muss man den Fehlbetrag durch möglichst sichere Entnahmen lebenslang aus einem volatilen Markt holen.

Dazu muss die Asset-Allokation konservativer sein als mit Renten im Hintergrund oder ausreichendem Vermögen, denn jede Erhöhung des risikobehafteten Anteils erhöht zwar die mögliche Rendite, aber auch das Failure Risk. There ain‘t no free lunch.

Selbst bei langem Anlagehorizont und konservativer Entnahmerate und Vorsorge gegen das Renditereihenfolgerisiko (Sequence-of-Returns-Risk) bleiben die Restrisiken, Langlebigkeit und Failure Risk der Entnahmestrategie.

Siehe 0. Grundlagen zur Finanzgestaltung für den Ruhestand-Risiken

Finanztest 2023 Artikel zum Aufbau einer Zusatzrente durch Einzahlungen von ca. 150€/Mon über 20J für ein Portfolio von 100.000€, aus dem ab 65 eine Zusatzrente von 300€ bis 500€ über 30J wird (je nach einer der 5 Entnahmestrategien):

Entnahmeplan mit ETF: Mit dem Pantoffel-Portfolio die Rente aufpeppen - FIRE (Financial Independence, Retire Early)

Bei FIRE gibt es Entnahmezeiträume von 40-60J, im Unterschied zum klassischen Ruhestand mit 20-30J. Man muss seine gesamten Ausgaben mit möglichst sicheren Entnahmen lebenslang aus einem volatilen Markt holen.- Das Langlebigkeitsrisiko ist ausgeprägter als im klassischen Ruhestand.

- Das Renditereihenfolgerisiko wirkt stärker, weil frühe Verluste über Jahrzehnte nachhallen, und bleibt über einen längeren Zeitraum bestehen – hat sich nicht nach ca. 10J „erledigt“.

- Die Parameter klassischer Planungsmodelle passen häufig nicht (4%-Regel), weil sie von 30J-Horizonten ausgehen.

- Steuer- und Sozialversicherungseffekte (z. B. Krankenversicherung ohne Arbeitgeberanteil) spielen eine größere Rolle.

Manche minimieren mit Midi -Jobs die GKV-Kosten, Kapitalerträge sind für MIDI-Jobber beitragsfrei. - Teilzeit- oder Projektarbeit in den ersten Jahren (Bridge Employment, Barista-FIRE) kann die Entnahmerate entlasten und Risiken reduzieren.

Eine Glosse zum deutschen Sicherheitssparer. Diese Kritik muss ich mir wohl auch anziehen.

Grundsätzliche Strategien

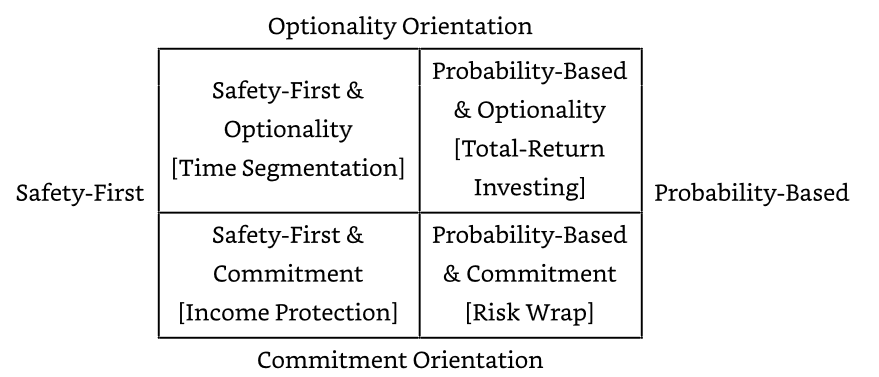

Das sehr interessante Papier The Yin and Yang of Retirement Income Philosophies vom Retirement Researcher Wade Pfau beschreibt zwei grundsätzliche Strategien zur Finanzplanung für den Ruhestand:

- Probability-Based

- Safety-First

In seinem Buch Retirement Planning Guidebook: Navigating the Important Decisions for Retirement Success (*) teilt Wade Pfau die Grundhaltungen zur Finanzplanung zusätzlich in die Haltungen Optionality vs. Committment ein welche unterscheiden, ob man möglichst flexibel oder vorhersehbar planen möchte:

Wade Pfau & Alex Murguia „Retire with style“ podcasts (leider ist Murgia nervig lustig):

1: You have a retirement income personality, really

2: Why investing for retirement is different

3. Pobability vs. Safety First

4. Optionality vs Commitment Orientation

5. Secondary Retirement Income Styles, Part 1

… more here at Spotify

Manche Folgen sind sehr US-spezifisch.

Hier noch ein paar wissenschaftlichere Artikel:

The Financial Planning Association (FPA) divides retirement income strategies into three categories: systematic withdrawals, time-based segmentation and essential-versus-discretionary income.

- Part 1: Time Segmentation as the Compromise Solution for Retirement Income

- Part 2: How to Make Time Segmentation Work in Practice: Three Options for Extending a Bond Ladder

- Part 3: Is Time Segmentation a Superior Strategy?

Wer eher zu einem probability-based Ansatz tendiert, dem erscheinen Renten eher uninteressant, weil sie kein Renditepotential bergen und einen bestimmten Lebensstandard „einfrieren“:

- Man will Flexibilität und Vermögenswachstum.

- Man setzt auf statistisch fundierte Entnahmestrategien mit hoher Erfolgswahrscheinlichkeit.

- Rentenprodukte gelten als unattraktiv, da sie kein Renditepotenzial bieten und den Lebensstandard „einfrieren“.

- Das Risiko, dass Pleiterisiko wird als gering eingeschätzt.

- Eine Erfolgswahrscheinlichkeit von 90 % wird als ausreichend empfunden.

Wer eher zu einem safety-first Ansatz tendiert, möchte wenigstens für seine Grundbedürfnisse gesorgt haben und hält volatile Finanzinstrumente höchstens für ein Zubrot geeignet:

- Vertraut darauf, dass sich äußere Rahmenbedingungen (wirtschaftlich, rechtlich, gesundheitlich) halbwegs stabil entwickeln.

- Für die gewünschte Sicherheit müssen Auszahlpläne oft deutlich längere Laufzeiten als die erwartete Restlebensdauer abdecken.

- Eine Misserfolgswahrscheinlichkeit von 10 % wird als nicht akzeptabel bewertet.

In der Praxis wählt man häufig eine Kombination aus diesen grundlegenden Strategien.

Finanzfluss: Reicht ein Welt-ETF? – Core-Satellite

Fundament schaffen

Für ein solides Fundament seiner Finanzen sollte man:

- Existentielle Risiken absichern

Krankenversicherung, Privathaftpflicht, (Berufsunfähigkeitsversicherung), (Gebäudeversicherung), siehe Wichtige Versicherungen. - Schulden tilgen.

- Eine Notreserve von etwa 6 Monatsausgaben oder mindestens 10T€ aufbauen. Auf einem Konto, auf das man jederzeit (von einem Tag auf den anderen) Zugriff hat, z.B. Tagesgeldkonto. Am besten nicht auf der Bank mit dem Girokonto. Siehe Kontenmodell.

- Erwartbare hohe Sonderausgaben der nächsten Jahre auf ein Tagesgeldkonto oder Geldmarktfonds legen, z.B. für den Kauf eines neuen Autos.

Die oft erwähnte Notreserve für eine neue Waschmaschine oder eine Autoreparatur braucht man m.E. nicht. Diese Mittel können stattdessen Rendite bringen. Kleinere Ausgaben sind mit etwas Flexibilität bei anderen Ausgaben oder im Notfall über den Dispokredit überbrückbar. Größere Anschaffungen sind planbar.

Vorsorge ist jedoch für existenzielle Risiken wie Jobverlust (trotz ALG I) oder lange Krankheit (trotz Krankentagegeld von GKV/PKV) unerlässlich, falls die Versicherungsleistungen bei den eigenen Lebensumständen (Familie, Haus abbezahlen) nicht ausreichen würden.

Bei langen Auslandsreisen und für ungeplante Rückwanderungen kann eine Notreserve sinnvoll sein.

Generelle Argumente gegen eine Notreserve: The Emergency Fund: It’s Still Useless!.

Wer noch keinerlei Erfahrung mit Aktien hat, kann parallel zum Fundament schaffen einen kleinen ETF Sparplan zum Ausprobieren einrichten, z.B. 25€/Mon in den Vanguard A1JX52. ETF. Damit kann man eroleben, wie ein Depot eröffnet wird, wie man Aktien oder Anleihen kauft, und ein Gefühl für das Investieren in Aktien und die Schwankungen des Marktes bekommen.

Aber wer in der Vermögensaufbauphase noch nicht an der Börse war, wird kurz vor oder im Ruhestand kein Vermögen mehr mit Aktien aufbauen können – es fehlt schlicht an Zeit und ganz wesentlich an Erfahrung mit der Volatilität des Marktes.

Zur Diversifikation in Aktien für mehr Sicherheit ist es aber nie zu spät. Der Finanzwesir beschreibt das schön in Kann Leser P. die Rentenlücke schließen? Alles hat seine Zeit im Leben und wer zwei Jahre vor der Rente die Börse für sich entdeckt, sieht nur noch die Rücklichter des Renditezugs.

Finanzfluss: Wieviel Geld solltest du bis wann gespart haben? – YouTube

Vorgehens-Schritte

Schritte zur Gestaltung des persönlichen Gesamtportfolios:

- Ausgabenbudget bestimmen

- Zwischen Vermögenssicherung/-Verzehr oder

weiterem Vermögensaufbau entscheiden - Restlebenserwartung schätzen

- Anlagehorizont festlegen

- Persönliche Risikotoleranz erkennen

- Asset-Allokation festlegen

Unter Berücksichtigung von: Ausgabenbudget, zu vererbendem Anteil, Anlagehorizont, Steuern, Risikotoleranz, vorhandenem finanziellem Potenzial, Inflation, verbleibendem Spar- und Investitionspotential. - Konkrete Finanzprodukte auswählen

- Regelmäßig

- Rebalancen

- Risikotoleranz prüfen

- Anpassung an Lebensumstände

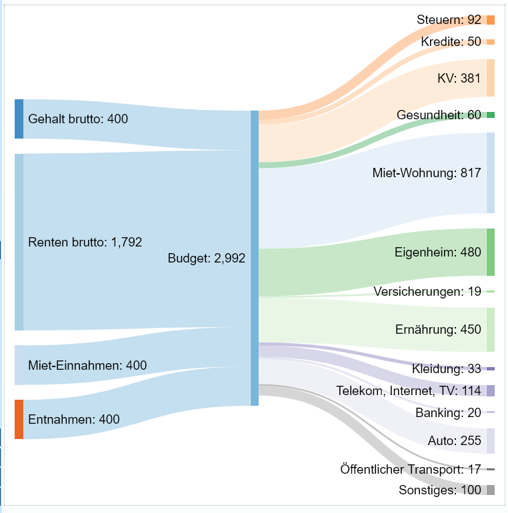

Ausgaben-Budget

Grundlage der Gestaltung ist die Kenntnis der aktuellen Ausgaben und eine Vorstellung über deren zukünftige Entwicklung, siehe siehe Ausgaben budgetieren – Heimat (Excel).

- Das Ausgaben-Budget kann sich mit zunehmendem Alter oder sich ändernden Lebensumständen verändern, siehe Finanzplan für den Ruhestand (Excel). Manche gehen davon aus, im hohen Alter geringere Ausgaben zu haben, das kann, muss aber nicht für jeden so sein.

- Das Budget kann je nach hauptsächlichem Aufenthaltsort (Heimat, Kurzreise, Langzeitreise, ausgewandert) unterschiedlich sein, siehe Budget-Planung Reisen(Excel).

Die Ausgaben können klassifiziert werden in:

- Ausgaben für Grundbedürfnisse

Essen, Wohnen inkl. Nebenkosten, Krankenversicherung [auch auf Reisen], Kleidung, Kommunikation (Tel, Internet), Transport, Freizeit, Bildung

Siehe auch Harz 4 Regelsatz. - gewünschte Ausgaben

Für das schöne Leben.- Komfort, Genuss, Reisen

- Kultur, gehobene Freizeitaktivitäten

- Erweiterte Konsumwünsche

- erhoffte Ausgaben

- Vermögensweitergabe an Nachkommen

- Spenden an Organisationen

- Stiftungszwecke oder gemeinnützige Projekte

Finanzufluss: Wieviel braucht man um sorgenfrei in Rente gehen zu können?

Vererben oder verzehren

Wer etwas vererben möchte, sollte ausrechnen, wie viel er sich leisten kann, und erwägen, es mit warmen Händen (schrittweise) zu tun, nicht zuletzt aus steuerlichen Gründen.

Zum finanziellen Potenzial teilt Kommer(*) die Haushalte in 3 Klassen auf:

- A-Haushalte ohne oder mit nur geringem Nettovermögen.

- B-Haushalte mit mittlerem bis hohem Nettovermögen.

- C-Haushalte mit sehr hohem Nettovermögen.

Pro-Kopf-Nettovermögen von mehr als 2,5 Mio Euro.

Für A-Haushalte haben kaum eine realistische Perspektive, etwas zu vererben. C-Haushalte brauchen sich die Frage „Reicht mein Geld im Ruhestand?“ nicht zu stellen.

Kapitalverzehr vermeiden: Kein erstrebenswertes Anlegerziel – Gerd Kommer

Restlebenserwartung

Die angenommene Restlebenserwartung bestimmt, wie lange man ein geplantes Ausgabenbudget finanzieren muss.

Die eigene Restlebenserwartung hängt von vielen Faktoren ab, u.a. Genen, Geschlecht, Schicksal (in welches Land und soziales Umfeld man hineingeboren wurde), Gesundheitszustand, Lebensumstände, Zufall (schon morgen kann durch einen Unfall alles ganz anders sein).

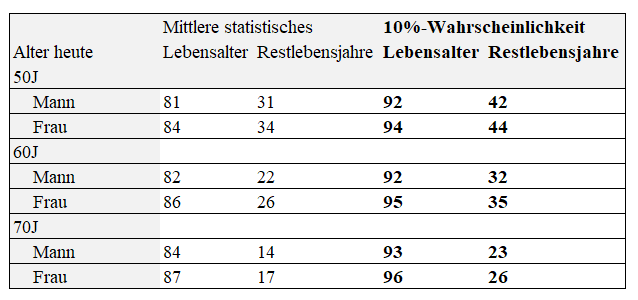

Hier ein Rechner zur Restlebenserwartung: Wie alt werde ich? Zur Sicherheit sollte man nicht von der mittleren statistischen Restlebenserwartung ausgehen, diese erreicht man mit 50% Wahrscheinlichkeit, sondern wenigstens von der mit 10% Wahrscheinlichkeit. Beispiel: Mittlere statistische Restlebensdauer eines 60-jährigen Mannes: 22J (Lebensalter 82), mit 10% Wahrscheinlichkeit: 32J (Lebensalter 92).

Aber, wie lange bleibt man typischerweise gesund?

Ob und wie lange man in einem Pflegeheim leben wird, ist noch schwerer abzuschätzen. Typisch sind wohl so 2 bis 3 Jahre, ca. 1/3 lebt dort aber länger.

Siehe Pflege (als pflegender Angehöriger, eigene Pflegebedürftigkeit).

Anlagehorizont

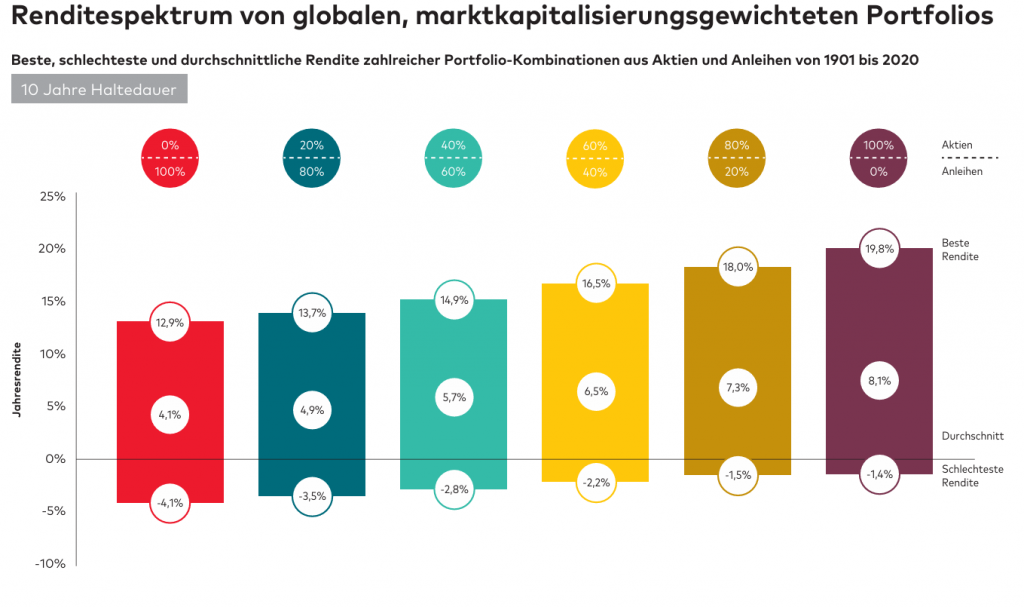

Bei der Bewertung des Risikos einer Geldanlage spielt der Anlagehorizont eine entscheidende Rolle. Erfolgreiches Investieren an der Börse zur Rendite funktioniert nur langfristig – typischerweise mit einem Horizont von 15J oder mehr. Im Ruhestand setzt das der Finanzplanung gewisse Grenzen, aber man muss ja nicht bei Rentenbeginn alles entnehmen. Bei einer Restlebenserwartung von 25 Jahren können Teile der Investitionen weiterhin lange liegen bleiben.

Siehe 3. (Entnahme) Szenarien den Ruhestand.

Die historischen Renditen des MSCI World zeigen, dass 15 J der Anlagezeitraum war, mit dem man bei einer Einmalanlage nominell (also vor Inflation) keinen Verlust gemacht hat, selbst wenn man alles zum schlechtesten Zeitpunkt hätte verkaufen müssen. Bei 8–10 Jahren standen die Chancen dafür auch recht gut, aber es gab einzelne Jahre, in denen das nicht hingehauen hat.

Vermögens-Sicherung, -Verzehr, -Aufbau

Braucht/will man überhaupt Rendite aus seinen Investments, oder geht es rein um Vermögenssicherung/-verzehr oder auch im Ruhestand weiter um Vermögensaufbau? Wenn man genug hat (die o.g. C-Haushalte), braucht man sich die Börse gar nicht anzutun oder kann das recht gelassen tun.

The Case for an All-Cash Portfolio – Can I Retire Yet?

Why I’ve Switched to a 60/40 Portfolio – YouTube

Risikotoleranz

Risikotragfähigkeit beschreibt das objektive eigene finanzielle Potenzial, um die Auswirkungen von möglichen Verlusten auszugleichen: Humankapital, vorhandene Geldmittel, Renten, Immobilien, (Acker)-Land) sowie das verbleibende Sparpotential und Investitionspotential. So kann z.B. der finanzielle Spielraum durch die Finanzierung eines Eigenheimes reduziert sein.

Risikobereitschaft beschreibt die subjektive Bereitschaft, Risiken einzugehen.

Aus Risikotragfähigkeit und Risikobereitschaft ergibt sich die Risikotoleranz, der akzeptierte Grad des Risikos, salopp gesagt, wie gut man mit seinem durch die gewählte Asset-Allokation bestimmten Ausgesetztsein in der Marktvolatilität schlafen kann.

Zur Beurteilung der eigenen Risikotoleranz kann man sich folgende Fragen stellen:

- Wie wirkt sich die wahrgenommene Volatilität des Marktes auf deinen Schlaf aus?

- Hast Du Bedenken, das Ende deines Vermögens zu überleben?

- Würde ein Markteinbruch deinen Lebensstandard stark beeinträchtigen?

- Wie gut kämst Du mit einer Reduzierung deines Lebensstandards zurecht?

- Wäre eine höhere Renditeerwartung es wert, ein größeres Risiko einzugehen – mit der möglichen Folge von Einschränkungen des Lebensstandards.

Von Vanguard gibt es ein „Quiz“ bzw. eine Art Fragebogen, mit dem man seine Risikotoleranz bzw. die Asset Allocation ermitteln kann: Vanguard Investor Questionnaire

Ein Video mit Andreas Beck, um Risiken besser zu verstehen:

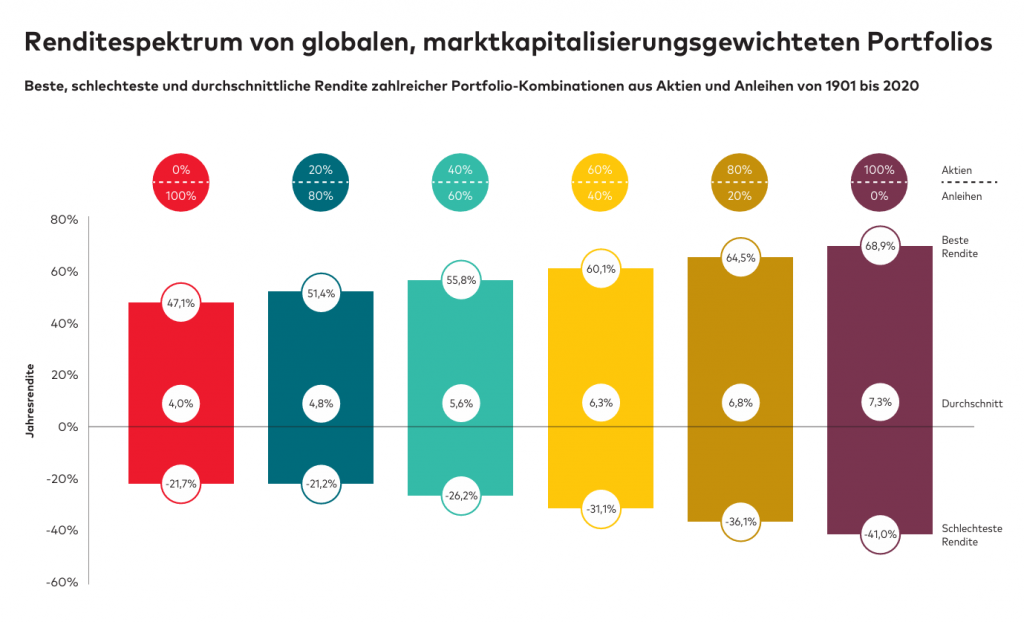

Die verschiedenen Anlageklassen haben eine unterschiedliche Volatilität (Standardmaß für die Risikohöhe). Hier die Vergangenheitswerte USA 1928 bis 2018, siehe Die genial einfache Vermögensstrategie: So gelingt die finanzielle Unabhängigkeit(*):

- Bankeinlagen: ca. 3%

- Anleihen: ca. 7,7%

- Aktien: ca. 20%

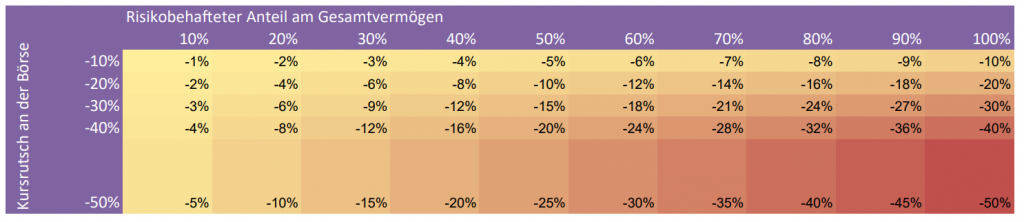

Einfluss von Kurseinbrüchen auf das Investitionsportfolio:

Hier ein Szenario, um ein Gefühl für das Risiko zu bekommen: Asset-Allokation 60% risikobehaftete Aktien mit Renditeerwartung 5,2% und 40 % risikoarme Anleihen mit Renditeerwartung 0%. Daraus ergibt sich bei einer langfristigen Anlage eine erwartete Rendite von 3,12 % nach Inflation, vor Kosten und Steuern (0,6 x 5,2 % + 0,4 x 0,0 % = 3,12 %). Entsprechend der Faustregel, wonach der sich der Wert des Aktienanteils in einer Krise halbieren kann, müsste man temporäre Rückschläge von 30 % verkraften (60 / 2 + 40 = 70).

Bei einer 4%-Entnahmestrategie mit 75% Aktien und 30J Entnahmezeitraum beträgt das Failure Risk ca. 2%, siehe The Trinity Study And Portfolio Success Rates (Updated To 2018). Für viele Anleger ist ein 2 %iges Scheitern über 30 Jahre akzeptabel. Für manchen mag sogar das zu viel Risiko sein– insbesondere bei begrenzter Risikotoleranz oder geringer Flexibilität im Alter.

Es ist verständlich, wenn auch nicht besonders klug, aus Verunsicherung einfach nichts zu tun. Was man aus seinen Möglichkeiten macht, sollte man aktiv selbst entscheiden.

- Einige möchten Alternativen gar nicht erst hören, ziehen sich auf unbedachte Grundeinstellungen zurück oder halten an überholten oder mythisch geprägten Finanzannahmen fest.

- Andere haben sich nie aktiv mit ihren Finanzen beschäftigt und lassen die Dinge einfach laufen – so wie ich selbst lange Zeit. Manche überlassen die Kontrolle ihrem Lebenspartner (ohne Ehevertrag) oder verlassen sich vollständig auf Bank- oder Versicherungsberater.

- Viele verlieren sich in ineffizienter Detailoptimierung

- Manche spielen süchtig mit Aktien oder Währungen.

- Viele halten sich für schlauer als die anderen (institutionellen) Investoren und der Markt.

Rendite ist die Belohnung für das Tragen von Risiko. Das bedeutet: Nur wer bereit ist, Risiken in einem gewissen Ausmaß einzugehen, kann aktuell eine Rendite erzielen, die höher ist als null. Die Erwartung, ganz ohne Risiko eine positive Nettorendite zu bekommen, ist unrealistisch.

- Erfahrungsgemäß ist eine Aktienquote oberhalb von 70 % für viele nervlich in Krisenphasen schwer zu ertragen. Das größte Risiko sind schwache Nerven, nicht die Börse!

- Will man wenigstens die Kaufkraft seiner Anlagen erhalten, dann sollte der Aktienanteil mind. 30% sein bei z.B. 2% individueller Inflationsrate und -0,5% Negativzinsen auf Tagesgeld (0,3 x 7% Aktienrendite bei 0% Anleihenrendite = 2,1%).

Finanzwesir: Ohne Risikomanagement kein Erfolg an der Börse

Asset-Allokation

Jeder, der nicht völlig mittellos ist, ist bereits investiert – auch ohne bewusste Entscheidung. Daher sollte man aktiv bestimmen, wo man investiert.

Man sollte seine eigenen Strategien gut verstehen – es gibt ja wirklich solche, die leicht zu verstehen sind und wenig Betreuungsaufwand verlangen. Aber nicht wenige scheinen mir ernsthafte Schwierigkeiten beim Abwägen konkurrierender Aspekte oder beim Einschätzen von Risiken zu haben. Sie sehen nur einzelne Aspekte wie mietfreies Wohnen, Nullzinsen, kurzfristige Aktiengewinne, regelmäßige automatische Einkünfte aus Dividenden oder irgendein gerade besonders wahrgenommenes Risiko, statt rational abzuwägen.

Zum Abwägen kann es hilfreich sein, ein Bild zu malen, auf dem man die wesentlichen Aspekte gleichzeitig sieht, oder eine einfache Ziel/Lösungs-Matrix (siehe Länder-Vergleiche) zu entwerfen.

Strategische Asset Allocation – Was Staranleger empfehlen | FAIRVALUE

Ein Review mit einem guten Finanzberater kann ich jedem nur wärmstens empfehlen. Finanzberater ist jedoch im Unterschied zu Rentenberater und Versicherungsberater kein gesetzlich geschützter Beruf und damit ist es nicht so einfach, einen guten zu finden, siehe Liste Honorarberater für Finanzen. Ich war mit meiner telefonischen Beratung durch Moneyman24 sehr zufrieden. Eine Beratung kann nicht nur vor Fehlentscheidungen (aus Furcht oder Gier) schützen, und unbedachte Aspekte und Möglichkeiten aufzeigen, sondern auch zur Beruhigung beitragen, einen richtigen Weg einzuschlagen. In Webers Buch gibt es ein ganzes lesenswertes Kapitel Anlageberatung(*) dazu.

Buy and Hold: Wie hoch sind die Kosten einer Honorarberatung Finanzen?

Zum Festlegen der Asset-Allokation sind zu beachten:

- Ausgabenbudget

- Anlagehorizont (Restlebenszeit, Langlebigkeitsrisiko)

- Risikotoleranz

- Liquiditätsbedarf

- Inflationserwartung

- Steuerliche Rahmenbedingungen

- Vorsorgeleistungen (bestehende Renten, Garantien)

- Entnahmestrategie

- Zu vererbender Anteil

- Notfallreserven (z. B. Pflege, Krankheit, Krisen)

- Verfügbare Rücklagen und Sparquote

- Verbindlichkeiten (z. B. Kredite, Unterhaltspflichten)

In volatilen (Finanz)Märkten gibt es keine vorhersehbar immer überlegene Strategie – gut genug ist also völlig ausreichend, siehe Die perfekte Geldanlage? Vergiss es! Wichtiger als die gewählte Strategie sind die Fähigkeit zur Impulskontrolle und Risikotoleranz.

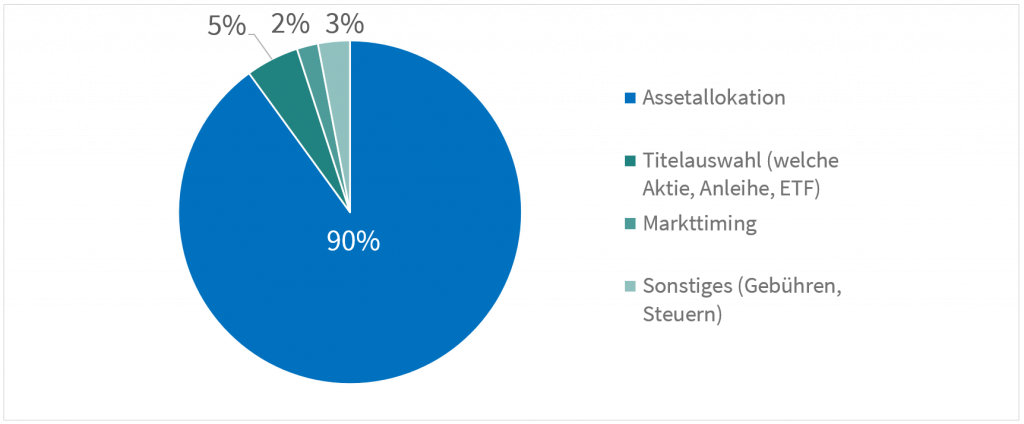

Die Asset-Allokation beeinflusst die Rendite wesentlich stärker als Titelauswahl, Markttiming, Gebühren oder Steuern.

Zum „spielen“ mit Asset-Allokationen siehe Asset-Allokation (Excel).

Neuere Studien sprechen sogar dafür, dass 100 % Aktien langfristig sicherer sein können – habe ich aber nicht genauer angeschaut.

The Most Controversial Paper in Finance

Beyond the Status Quo: A Critical Assessment of Lifecycle Investment Advice by Aizhan Anarkulova, Scott Cederburg, Michael S. O’Doherty :: SSRN

MSCI World vs. FTSE All-World 16-Jahres-Backtest 2025

Risiko vs. Rendite-Erwartung

Für konkrete Finanzinstrumente siehe 1. Anlageinstrumente zur Finanzgestaltung.

Folgende Anlageinstrumente kommen bei der Finanzgestaltung für den Ruhestand infrage: Meine Annahmen zu erwartbaren inflationsbereinigten Renditen in Klammern [%]

- Kaum Risiko / sichere, geringe Rendite

aber unflexibel, systemabhängig- Renten [GRV~1,5%]

Renditen schlecht vergleichbar bei lebenslangen Zahlungen.- Gesetzliche Rentenversicherung (GRV)

Realrendite hängt an Lohnentwicklung - Betriebliche Altersvorsorge (bAV)

- Private Altersvorsorge (pAV)

- Gesetzliche Rentenversicherung (GRV)

- Renten [GRV~1,5%]

- Geringes Risiko / kaum bis sicher negative Nettorendite

- Moderates Risiko / moderate Nettorendite

- Anleihen-Fonds [1,5% bis 3%]

- Immobilien

- Selbstgenutzte Wohn-Immobilien [2,5%]

- Fremdgenutzte Wohn-Immobilien [<2%]

- Mittleres bis höheres Risiko / höhere Nettorendite

- Aktien-ETF [5%]

- Immobilien-ETF und REITs [3% bis 4%)

volatiler als Aktien-ETF - Dividendenstrategien

- Factor Investing, Alpha/Trendfolge-Strategien

- Beträchtliches Risiko / höhere Streuung der Nettorendite

- Spekulativ / unsichere reale Rendite

- Gold [-1% bis +1%]

„Mythisch“. Wird nie völlig seinen Wert verlieren

- Gold [-1% bis +1%]

- Extrem spekulativ / potenziell Totalverlust oder sehr hohe Gewinne

- Kryptowährungen [–100 % bis +>100 %]

Inflations-Erwartung

Inflation betrachte ich als größeres Risiko als Kapitalmarkteinbrüche. Preissteigerungen wirken dauerhaft, während Kapitalmarktrückgänge erfahrungsgemäß vorübergehend sind.

- Die Rendite von Geldmarktfonds reicht nicht zum Ausgleich der Inflation.

- Um die Kaufkraft langfristig wenigstens zu erhalten, sollte der Aktienanteil mind. 30% betragen.

Produktkosten

Wesentlich bei Anlageentscheidungen sind die Produktkosten, da sie die langfristige Rendite erheblich beeinflussen können. Selbst geringe laufende Kosten wie Verwaltungsgebühren, Ausgabeaufschläge oder Transaktionskosten summieren sich über die Jahre und mindern den Kapitalzuwachs.

Bei Indexfonds vergleicht man die Kosten statt über TER besser über ihren Trackingdifferenz (TD) zum unterliegenden Index, weil diese und alle Kosten und Ertragsquellen (!) des Fonds berücksichtigt.

MSCI World vs. FTSE All-World 16-Jahres-Backtest 2025

| Produkt | Kosten TER | Rendite p.a. vor Kosten | Endvermögen nach 30 Jahren |

|---|---|---|---|

| All-World-ETF | 0,20 % | 6,00 % | 52.700 € |

| Gerd Kommer Fonds | 0,60 % | 6,00 % | 45.500 € |

| Aktiver Fonds | 1,80 % | 6,00 % | 32.400 € |

Buy and Hold: Vergiss Überrendite und konzentriere dich auf die Kosten!

Steuern

Steuerliche Aspekte sind auch wichtig, sollten aber nachrangig betrachtet werden. Bruttorenditen werden nicht nur durch Inflation geschmälert, sondern müssen auch versteuert werden

- Mit der erwarteten Nettorendite nach Inflation von 5% = 5.000€ auf 100T€ Anlage in Aktien werden nach 25% Kapitalertragssteuer 3.750€. Fällt nur ein geringerer persönlicher Steuersatz von 10% an, bleiben 4.500€

- Nach Inflation und 25% Kapitalertragssteuer wäre die Nettorendite 3,75%

- Nach Inflation und 10 % pers. Steuersatz wäre die Nettorendite 4,5%

Das Vanguard Rendite Jahrbuch welt-der-renditen.pdf zeigt das Renditespektrum unterschiedlicher Asset-Allokationen und Haltedauern.

Die besten Portfolios seit 1970! (Aktien-ETF, Staatsanleihen-ETF, Xetra Gold, REITs, …) – YouTube

Alternative Anlagestrategien

Die Auswahl von Finanzinstrumenten ist bestimmt durch persönliche Ausgangssituation, Anlageziele und prinzipielle Anlagestrategie:

- Aktives Investieren

Gezielte Titelauswahl zur Outperformance, höherer Aufwand und Kosten.

Empirische Studien zeigen, dass weder aktive Fonds noch Einzelaktien langfristig eine bessere Rendite erzielen als ein breit gestreuter Index.- Direktinvestitionen in Einzelaktien

- Auswahl durch aktives Stock-Picking oder über aktiv gemanagte Fonds

- Nutzung von Vermögensverwaltern mit individueller Strategie

- Strategisches Stil-Investieren

- Dividenden-Strategien

Fokus auf laufende Erträge durch stabile oder überdurchschnittliche Ausschüttungen. Der Aspekt „regelmäßige Ausschüttungen“ hat nur psychologische Relevanz, rational bieten Dividenden keinen Vorteil.

How NOT to Create Income in Retirement (Everyone needs to learn this) - Factor-Investing

Vergiss Überrendite und konzentriere dich auf die Kosten! – YouTube

Wenn man schon 100% in Aktien ist, kann sich Factor-Investing lohnen

Finanztip Forum: Ein KISS von Irving – Zielpfad: 5 auf 20 Mio €

Regelbasierte Auswahl nach Renditefaktoren, messbar und konsistent- Value (unterbewertet)

- Momentum (Trendstärke)

- Quality (Bilanzstärke)

- Size (Small Caps)

- Low Volatility (geringe Schwankung)

- Spezialisierte ETFs oder fokussierte Fonds

- Dividenden-Strategien

- Passives Investieren

Passiv investieren – die Basics – Gerd Kommer

Breite Diversifikation, niedrige Kosten, Reduzierung der Volatilität

Irving’s Gedanken zu Diversifikation – Finanztip Forum

Gut geeignet für langfristigen Vermögensaufbau- Index-ETFs auf Aktien oder Anleihen

- Mischfonds

Vorgegebene Allokationen aus Aktien, Anleihen, Rohstoffen(?), automatisches Rebalancing- z.B. ARERO, Vanguard LifeStrategy

- Sachwert-Investitionen

Reale Vermögenswerte mit langfristigem Inflationsschutz, eingeschränkte Liquidität- Immobilien

- Direktinvestitionen in Mietimmobilien

- Immobilien-ETFs oder REITs

- Infrastruktur (z. B. Infrastruktur-ETFs, Beteiligungen)

- Kunst/Sammlungen

- Immobilien

Wissenschaftlich/theoretisch scheint mir für Privatanleger (selbst semiprofessionelle) der Index-ETF-Ansatz überlegen zu sein. Aber wer die nötige Expertise für Einzelwertinvestments hat, soll das natürlich gerne tun. Am wichtigsten ist, dass man sich mit seiner Strategie wohlfühlt und bei Marktkorrekturen nicht in Panik gerät.

15 (häufige) Fehler im Umgang mit deinem Depot! – Finanzfluss (Youtube)

Hier eine lebhafte Diskussion zu Anlagestrategien – aber vielleicht eher für Jüngere interessant.

Zur kritischen Sicht in diesem Video zu Social Security (Renten im Umlageverfahren): In einem Sozialstaat wie Deutschland, in dem die Gemeinschaft im Notfall für jeden Bürger einspringt, hat der Staat nicht nur das Recht, sondern die Pflicht, alle Bürger zu einem Mindestmaß an Altersvorsorge und Krankenversicherung zu verpflichten – m.E. auch aktuell nicht rentenversicherungspflichtige Gruppen wie Selbstständige. Selbst gemachte Altersvorsorge kann vernachlässigt werden oder aus unterschiedlichsten Gründen schiefgehen, und am Ende zahlt dann die Allgemeinheit. Vgl, Mythen und Fakten zur gesetzlichen Rentenversicherung (GRV). Dem kann man sich nur durch Auswanderung entziehen.

Auch Erfolgreiche sollten sich fragen, ob sie nicht Glück mit Können verwechseln – es gibt Tausende mit genauso guten Fähigkeiten, die sich genauso hart angestrengt haben und trotzdem keinen Erfolg hatten.

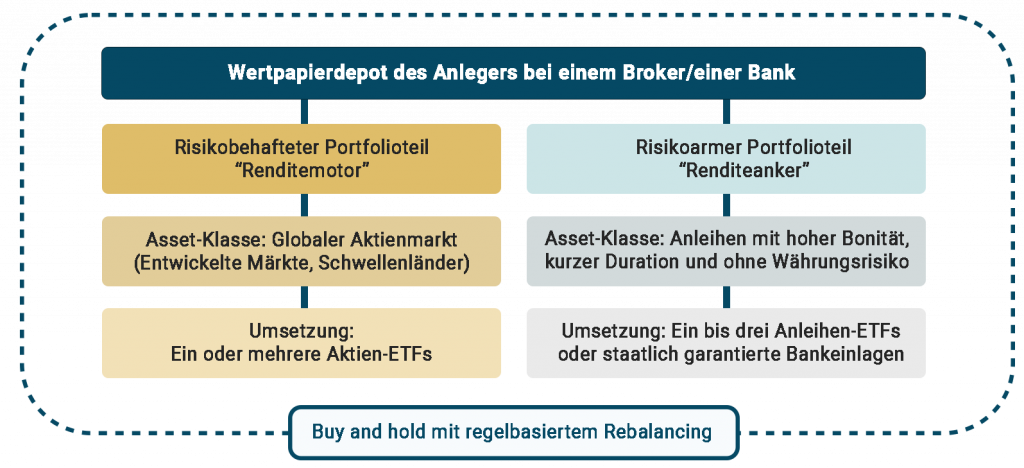

Beim passiven Investieren in Index-ETFs gibt es folgende Möglichkeiten, von einfachst bis komplex:

- Weltportfolio: weltweite Index-ETF auf Aktien und Anleihen

1 weltweiter Aktien-ETF.

1 Anleihen-ETF kurz laufender Euro-Staatsanleihen bester Bonität.

Einfach, diversifiziert genug, kostengünstig. - Marktportfolio: weltweite Index-ETF auf Aktien, Anleihen und Rohstoffe(?)

Noch diversifizierter als Weltportfolio.

Noch einfacher als Weltporfolio – nur 1 ETF für alles bei Wahl eines Mischfonds wie dem Arero oder Vanguard LifeStrategy. - Weltportfolio mit Aufsplittung des risikobehafteten Teils in mehrere ETF

Z.B. für gezielteren Anteil von Emerging Markets, oder Reduzierung von US Big-Tech. - Weltportfolio mit Beimischung von Rohstoffen, Immobilien-Aktien, Gold

jeweils max. 5 bis 10 % - Weltportfolio mit Factor-Investing

Siehe 1. Anlageinstrumente zur Finanzgestaltung - Kommer Weltportfolio ETF

Was taugt der neue Welt-ETF von Gerd Kommer?

Weltportfolio nach Gerd Kommer

Das Weltportfolio wurde durch Gerd Kommers Standardwerk Souverän investieren mit Indexfonds und ETFs(*) bekannt.

Es setzt auf breite Diversifikation im risikobehafteten Teil durch Investition in weltweite Index-ETF.

Man kann die Anlagen auf mehrere ETFs verteilen. Der Finanzwesir(*) beschreibt vier Musterportfolios:

- Die Ein-ETF-Lösung.

Mein Favorit – Einfach und diversifiziert genug. - Zwei ETFs: Industrieländer plus Schwellenländer.

- Drei ETFs, gewichtet nach Bruttoinlandsprodukt (BIP): Industrieländer, Europa, Schwellenländer.

- Vier ETFs: Die Regio-Lösung mit den vier Wirtschaftsräumen Nordamerika, Europa, Pazifikraum

Warum TAGESGELD und der MSCI WORLD ausreichen! – YouTube

Finanzfluss: 10 Weltportfolios im Vergleich: Rendite, Volatilität, Diversifikation & mehr!

2:52 Portfolio 1: 1 ETF Lösungen (ACWI IMI + FTSE All-World)

5:53 Portfolio 2: 70/30 Portfolio + 60/40 Portfolio

8:09 Portfolio 3: 50/30/20 Portfolio

9:17 Portfolio 4: 70/30 mit Small Caps

11:19 Portfolio 5: Nachhaltiges 70/30 Portfolio

13:06 Portfolio 6: Multi-Faktor Portfolio

14:55 Portfolio 7: Dividenden Portfolio

Marktportfolio nach Prof. Weber

Das Marktportfolio(*) wurde durch Martin Webers Arero ETF bekannt.

Es setzt auf breiteste Diversifikation im risikobehafteten Teil durch Investition in alle risikobehafteten Teile des Marktes, in die sich leicht investieren lässt. Sammlerobjekte z.B. sind risikobehaftet, aber man kann nicht leicht in sie investieren.

Auch beim Arero lässt sich das Risiko durch den Anteil risikoarmer Anleihen-ETF höchster Bonität oder Tagesgeld (Festgeld) steuern – aber man verliert damit an der attraktiven Einfachheit dieses ETF, weil man wie beim Weltportfolio selbst rebalancen muss.

Ein Beispiel für die Umsetzung des Marktportfolio-Ansatzes ist der Arero ETF mit einer Asset-Allokation von 60% Aktien, 25% Anleihen und 15% Rohstoffen. Er gewichtet im Aktienteil nach BIP (im Gegensatz zu z.B. MSCI All Wordl, der nach Marktkapitalisierung gewichtet).

Kritiker bemängeln die schwache Performance des Rohstoffanteils im ARERO.

Hat die aktuelle Rohstoffknappheit auf die Performance des Arero ausgewirkt?

Liefert Arero gute Performance bei aktueller Rohstoffknappheit?

Es gibt eine nachhaltige Version des Arero und alternative, ähnliche Mulit-Asset-ETFs z.B. con Comstage und Xtrackers mit geringerem Rohstoffanteil, siehe Podcast: Multi-Asset-ETFs – Der Finanzwesir rockt.

Wechselkurs-Risiko

Für Privatanleger besteht bei einem global diversifizierten Aktienportfolio kein relevantes Wechselkursrisiko (Fremdwährungsrisiko), für welches sich eine Absicherung (Hedging) lohnen würde: Mit Anleihen in der Heimatwährung hat man kein Wechselkursrisiko.

Auf lange Sicht, typischerweise über 10 Jahre oder mehr, tendieren die Aktienmarktrenditen dazu, die Währungsschwankungen zu dominieren. Aber kurzfristig hat z.B. ein niedriger Dollarkurs einen negativen Effekt auf die Kaufkraft, weil man weniger Euro für seine Anteile bekommt.

Kommer: Währungsabsicherung: Wann sinnvoll, wann nicht?

Finanzfluss: Währungsrisiken bei ETFs

Finanzwesir: Wie wichtig ist die Währungsabsicherung bei einem weltweit anlegenden Indexfonds?

Finanzwesir: Der Depot-Rohbau

Der globale Investor Teil (1) – Kursrisiken während der Ansparphase – Finanzen? Erklärt! (finanzen-erklaert.de)

„Das Wechselkursrisiko ist aus Investorensicht während der Ansparphase eher positiv als negativ zu bewerten, denn es bietet einen Schutz vor bestimmten Inflationsrisiken.“

Grundannahmen

Für welche Strategie man sich letztlich entscheidet, hängt von den eigenen Grundannahmen ab. Diese sind nicht zuletzt stark geprägt vom Staat, in dem man aufgewachsen ist: Amerikaner z.B. tun sich viel leichter mit risikobehafteten Investments als Deutsche. Ich teile die Grundannahmen der Investmentphilosophie von Gerd Kommer Capital.

Es kann hilfreich sein, sich problematischer (unbewusster) Verhaltensmechanismen für die Finanzgestaltung bewusst zu machen, siehe Verhaltens-Mechanismen von Anlegern (Behavorial Finance).

Hier ein schöner Artikel vom Finanzwesir zur Börsenpsychologie.

Vor/Im Ruhestand geht es meist um Vermögenssicherung und Vermögensnutzung, nicht um Vermögensaufbau, siehe 0. Grundlagen zur Finanzgestaltung für den Ruhestand.

Es gibt keine Rendite ohne Risiko. Es ist illusorisch anzunehmen, es gäbe eine völlig sichere Anlage mit guter Rendite.

Glaubt man an die Informationseffizienz der Kapitalmärkte oder meint man, durch eigene Erkenntnisse den Markt schlagen zu können? Informationseffizienz der Kapitalmärkte bedeutet, dass jegliche Information, aufgrund derer man einen Vorteil ziehen könnte, im Markt bereits berücksichtigt (eingepreist) ist – bevor man von ihr auch nur erfährt,

Zur Bewertung von aktivem vs. passivem Investieren gibt es unterschiedliche Ansichten. Aktives Investieren (mittels Einzelwert-Investments, aktiv gemanagten Fonds oder durch Vermögensverwalter) versucht durch gezieltes Markttiming oder bewusste Auswahl bestimmter Wertpapiere eine besonders attraktive Rendite-Risiko-Kombination zu erzielen. Passives Investieren in Index-ETF folgt einfach automatisch einem Index. Ich teile die Ansicht, dass der passive Ansatz überlegen ist. Natürlich schlagen einzelne Investoren immer wieder den Index, nur lässt sich das nicht sicher vorhersagen. Siehe auch Finanzwesir Ich investiere mein Geld passiv.

Es gibt keine verlässlichen Vorhersagen. Alle kennen nur die Historie, niemand kann zukünftige Entwicklungen sicher vorhersagen oder eine Person/Organisation finden, die dies kann.

Markttiming bringt keinen Vorteil. In der Entnahmephase lässt sich etwas Markttiming aber nicht vermeiden. Zumindest bei der Entscheidung zum Start der Entnahmephase und bei Entnahmen entsprechend Bedarf und Marktsituation, siehe: 3. Entnahme-Strategien für den Ruhestand.

Crash dank Trump – Das war doch klar!?? NOT

(Globale) Diversifikation senkt das Risiko, ohne die Renditeerwartung zu reduzieren.

Investieren an der Börse für Rendite funktioniert nur langfristig mit einem Anlagehorizont von 15+J. Das setzt der Finanzgestaltung für den Ruhestand Grenzen: Der gesamte Anlagehorizont kann zwar durchaus 30J betragen, aber je nach Ausgabenbudget und Renten muss man entnehmen, z.B. alle 5J die Ausgaben für 5J. Andererseits manche Investments vielleicht schon lange.

Zur Diversifikation mit Aktien für mehr Sicherheit ist es aber nie zu spät.

Mein Post 3. (Entnahme) Szenarien den Ruhestand diskutiert alternative Szenarien um ein Gefühl für die Gestaltungsmöglichkeiten zu vermitteln

Die Nebenkosten des Investierens wirken sich erheblich auf das Endvermögen aus (Hin und her macht die Taschen leer). Deshalb gilt es bei ETFs auf geringe Gesamtkosten zu achten (über die Trackingdifferenz, s.o.). Mit Buy-and-Hold lassen sich die Transaktionskosten minimieren.

Finanzwesir: Wann und wo kaufe ich meinen ETF?

Finanzfluss: Depot-Vergleich

Der risikoarme Anteil braucht keine Rendite zu bringen. Aufgabe des risikoarmen Anteils des Portfolios ist ausdrücklich nicht, dessen Rendite zu erhöhen, sondern rein als Sicherheitsanker zu dienen. Die schlechten Nettozinsen aufs Tagesgeld oder Anleihen kann man als Kosten für die Sicherheit betrachten. Für mehr Rendite des Portfolios kann man ja in den risikobehafteten Anteil umschichten.

Immobilien sind in einem breiten Weltindex bereits mit ca. 5% enthalten. Da sie jedoch eine relativ niedrige Korrelation zum restlichen Aktienmarkt aufweisen, ist es erwägenswert, sie im risikobehafteten Teil des Portfolios etwas überzugewichten.

Umsetzung der Strategien

Direktbanken sind kostengünstiger als Filialbanken. Es lohnt jedoch nicht, permanent zum günstigsten Broker zu springen. Einmal einen zuverlässigen mit fairen Kosten auszuwählen, ist ausreichend.

Mit Auslandsdepots lassen sich Steuern kaum vermeiden, aber ins Folgejahr verschieben, siehe Zehn Gründe für ein Auslandsdepot … (und fünf dagegen). Siehe Lange Auslandsaufenthalte 3. Steuerliche Aspekte

Bei der Umsetzung ist die persönliche Asset-Allokation essenziell. Die Wahl des einem ETF zugrunde liegenden Index ist wichtiger als der die herausgebende Fondsgesellschaft. Die Gesamtkosten eines ETF sind wesentlich für das erreichbare Endvermögen. Die Transaktionskosten (auch für Sparpläne) sind bei Buy-and-Hold vernachlässigbar. Der mit Abstand wichtigste Faktor beim Anlegen bist Du selbst, Deine Fähigkeit zur Impulskontrolle und Deine Risikotoleranz.

Generell zur Auswahl von ETF siehe Finanzwesir: Auf der Jagd nach dem perfekten ETF. Zu den einmaligen Kaufkosten siehe Finanzwesir: 900 € in diese drei ETFs?

Zu Umsetzung der Entnahme-Strategien in unterschiedlichen Vermögenskonstellationen siehe 4. Finanzierungs-Szenarien für den Ruhestand.

Die früher häufig diskutierte Unterscheidung zwischen swappenden und replizierenden ETF hat sich mittlerweile ziemlich erledigt, weil heutzutage die meisten ETF replizieren.

Das früher häufig diskutierte Thema Steuereinfachheit hat sich für die meisten Fälle mit der Investmentsteuerform von 2018 erledigt: Ausschüttende und thesaurierende Fonds – auch ausländische – sind nun steuerlich ungefähr gleichgestellt.

Bei einem großen Anlagebetrag stellt sich die Frage „alles auf einmal investieren oder in Tranchen“. Theoretisch ist die Einmalanlage überlegen, man mag sich aber mit dem Investieren in Tranchen besser fühlen, siehe

Kommer Einstieg in den Aktienmarkt: Einmalanlage oder Phaseninvestment?

Finanzwesir: Kalaschnikow – was letzte Preis? Wieder mal brillant geschrieben, u.a. über den Recency Bias (die Überbewertung aktueller Meldungen). Laut Finanzen?Erklärt 500.000 Euro investieren / All-In oder auf Raten? hat die Einmalanlage eine höhere Renditechance als Tranchen, solange die Entnahmephase noch weit in der Zukunft liegt. Kurz vor der Entnahmephase sind jedoch (wegen des Sequence-of-Returns-Risks) Tranchen viel besser.

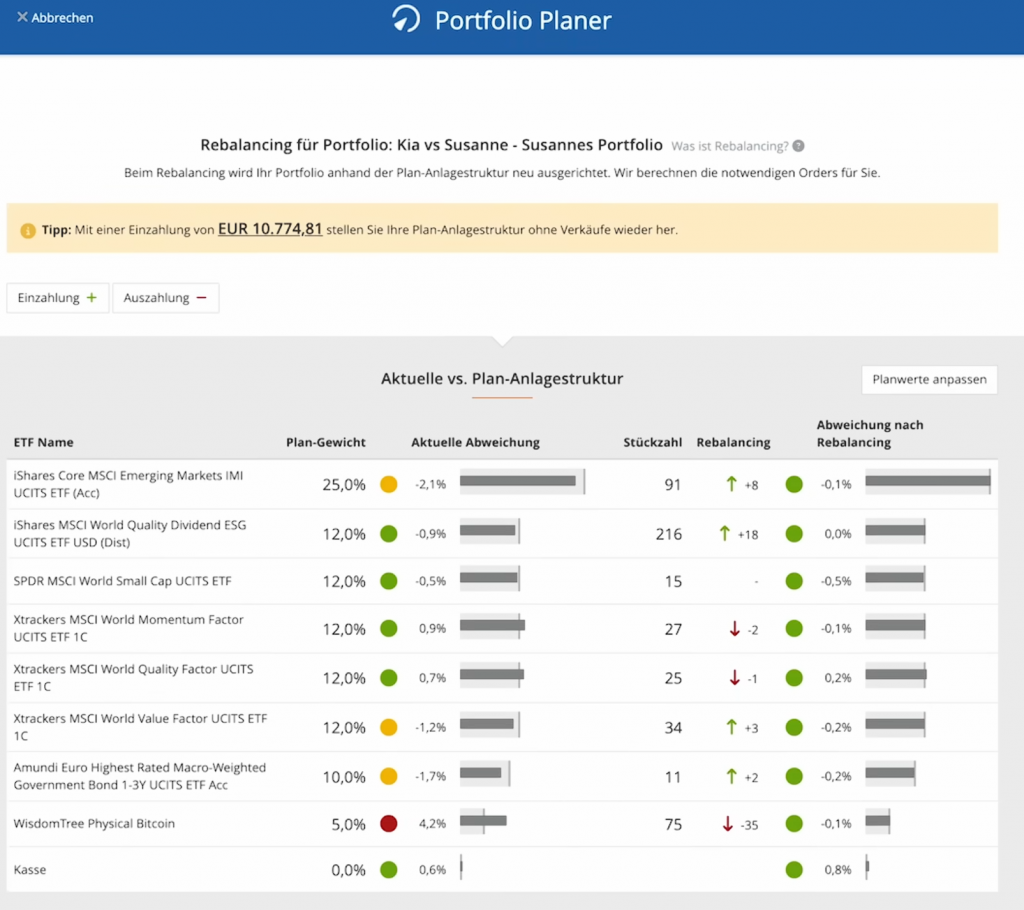

Überwachung, Rebalancing

Zu Tools siehe: Performance eines Portfolios überwachen.

Um die geplante Asset-Allokation bei schwankendem Markt einzuhalten, muss man diese regelmäßig wieder ins Lot bringen, ansonsten würde sich das Risikoprofil des Investmentportfolios ungeplant verschieben. Rebalancen bedeutet, das geplante Verhältnis zwischen risikoarmem und risikobehafteten Teil wieder herzustellen:

- Sind die Aktien gestiegen, muss man die Aktienquote reduzieren und die Anleihenquote entsprechend erhöhen

- Sind die Aktien gefallen, muss man Anleihen verkaufen und dafür Aktien nachkaufen

Rebalancing lohnt erst bei Abweichungen von ca. +/-5% vom Plan. Für Selbstdisziplin und um Markttiming zu vermeiden, sollte man einen fixen Termin für das Rebalancing einhalten, z.B. jährlich am Jahresende oder nach wesentlichen Ausschüttungsterminen oder nach Eingang des Steuerbescheides. An diesem Tag kann man gleichzeitig seine evtl. geplante Entnahme ausführen, siehe Meine aktuelle Finanzgestaltung im Ruhestand – Entsparen.

Vielleicht könnte das Portfolio Tool von justETF beim Rebalancing hilfreich sein, vgl. Du willst deinen ETF verkaufen? Vermeide diese teuren Fehler! | justETF

Rebalancing Rechner: Portfolio-Gewichtung wiederherstellen | Finanzfluss

„Safe Asset Floor Rebalancing“: Ein alternativer Rebalancing-Ansatz – Gerd Kommer (gerd-kommer.de)

Stresstest, Anpassung an Lebensumstände

Man sollte regelmäßig sein Depot einem Stresstest unterwerfen sowie seine Risikotoleranz kritisch überprüfen und die Asset-Allokation ggf. entsprechend anpassen. Dafür ist der Termin des Rebalancing ein schlechter Zeitpunkt, denn beim Rebalancen geht es um das Einhalten der Planung – fängt man hier an, alles infrage zu stellen, dann wird es schwierig mit der Impulskontrolle.

Auch bei einer wesentlichen Änderung der Lebensumstände oder des Marktumfeldes kann eine Anpassung der Portfolios nötig werden.

justETF: Was ist Portfolio-Rebalancing?

Finanztip: Wird Dein ETF zur Gefahr? Worüber Du jetzt nachdenken solltest

Kommer: Rebalancing: Vorteile, Methoden, Prinzipien

Finanzwesir: Unkorreliertheit, Rebalancing, Volatilität

Call to Action

Jetzt bleiben nur noch die eigene Entscheidung und die Umsetzung. Viel Spaß damit!

Es gibt nichts Gutes, außer man tut es.

Hier ein anderer Ansatz einer jungen Frau: Why I Own 100% US Stocks.

The Most Controversial Paper in Finance

Beyond the Status Quo: A Critical Assessment of Lifecycle Investment Advice by Aizhan Anarkulova, Scott Cederburg, Michael S. O’Doherty :: SSRN

Schreibe einen Kommentar